Рейтинг РБК: какие госкомпании управляются наименее эффективно

Капитализация подвела

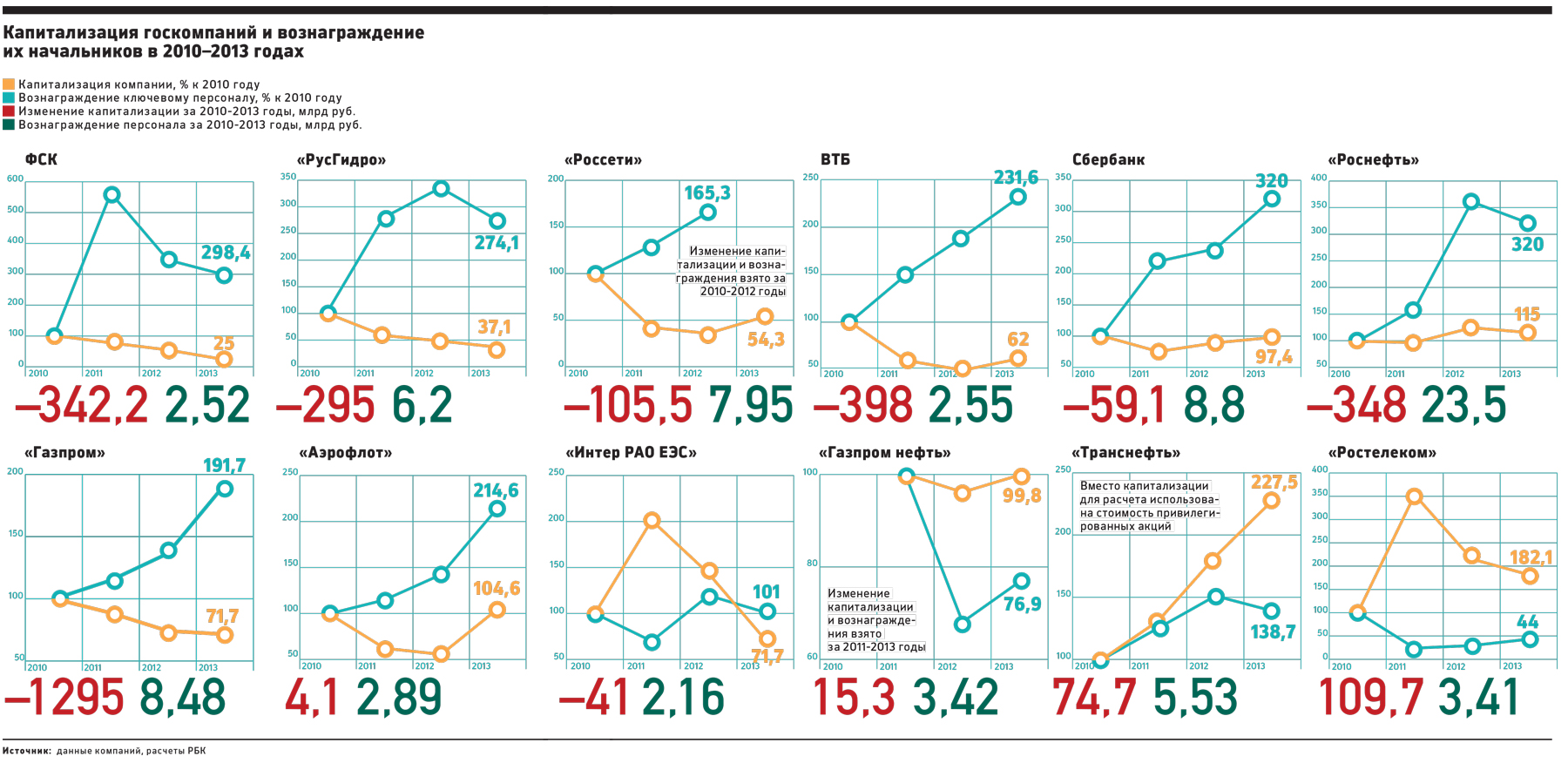

Изменение капитализации и вознаграждения РБК отследил за четыре года – с 2010 по 2013 (см. врез «Как мы считали»). Наиболее слабая привязка доходов руководства к капитализации компании оказалась у Федеральной сетевой компании (ФСК). За последние четыре года капитализация снизилась более чем на 340 млрд руб., или на 75%. При этом ключевой персонал получил более 2,5 млрд руб. ФСК отказалась от комментариев.

С 2013 года ФСК перешла под контроль «Россетей», которые также входят в число лидеров антирейтинга: за 2010–2012 годы (по 2013-му нет данных о вознаграждении) компания подешевела на 105 млрд руб., выплатив ключевому персоналу почти 8 млрд руб. Пресс-служба «Россетей» на запрос РБК ответила, что компания была образована только в 2013 году на базе «МРСК Холдинга», поэтому объективную оценку роста доходов управленческого персонала в случае с «Россетями» дать нельзя. К тому же, стоимость акций компании практически полностью зависит от тарифного регулирования дочерних сетевых компаний, отмечает представитель компании.

«Стоимость акций сетевых компаний в этот период падала по двум основным причинам: поменялось регулирование, которое стало для них менее благоприятным, и инвесторы стали больше фокусироваться на размере дивидендов, а сетевые компании выплачивают небольшие суммы», – объясняет аналитик «ВТБ Капитала» Михаил Расстригин.

В энергетическую тройку рейтинга вошла «Русгидро». Ее капитализация снизилась почти на 300 млрд руб., а вознаграждение выросло почти в три раза. «Капитализация любой компании зависит от общего состояния рынка и сектора экономики, в котором она работает, а не только от усилий менеджмента. Отраслевой индекс MICEX Power с максимумов 2010 года потерял почти 75%, акции «Русгидро» показали похожую динамику, но снижение оказалось менее глубоким – 64%, – сообщила пресс-служба компании. – Вознаграждение топ-менеджмента напрямую связано с финансовыми показателями работы компании (выработка, выручка, чистая прибыль, EBITDA и т.д.). Но капитализации среди них в период с 2010 по 2014 год нет. Учет капитализации менеджмента появится только с 2015 года, вместе с принятием новых ключевых показателей эффективности». Кроме того, с октября 2011 года в состав ключевого управленческого персонала группы были включены руководители всех структурных подразделений – около 65 человек, добавляет представитель компании.

Как мы считали

Для исследования были выбраны компании, которые торгуются на Московской бирже, входят в индекс РТС и в которых государство владеет контрольным пакетом.

Изменение капитализации рассчитывалось так. Бралась капитализация на 31 декабря 2010, 2011, 2012 и 2013 годов. Капитализация 2010 года была принята за 100%. Капитализация за остальные годы была пересчитана в процентах относительно 2010 года. Для «Транснефти», у которой торгуются только привилегированные акции, в расчетах вместо капитализации была использована их стоимость.

Изменение вознаграждения рассчитывалось так. Из отчетности компаний по МСФО была взята информация о выплатах ключевому персоналу – совету директоров и топ-менеджменту – за 2010, 2011, 2012 и 2013 годы. Учитывались заработная плата, премии и вознаграждение за участие в органах управления. Опционные программы учитывались только в том случае, если компании сами включали их в сумму вознаграждения в отчетности. В остальных случаях учитывались только денежные выплаты. Вознаграждение за 2010 год было принято за 100%. Вознаграждение за остальные годы было пересчитано в процентах относительно 2010 года.

Рейтинг неэффективности рассчитывался как отношение изменения капитализации в процентах за 2010-2013 годы к изменению вознаграждения в процентах за 2010-2013 годы. Если бы изменение капитализации было единственным критерием, по которому оценивается работа менеджмента, то в идеале это отношение было бы равно 1. Когда вознаграждение растет быстрее капитализации, отношение меньше 1, когда наоборот – больше.

Неэффективные гиганты

У трех крупнейших российских публичных госкомпаний – «Газпрома», «Роснефти» и Сбербанка – также не все благополучно с привязкой вознаграждений к капитализации.

У «Газпрома» капитализация упала более чем на четверть, а ежегодное вознаграждение выросло чуть не вдвое – до 2,99 млрд руб. в 2013 году. За работу зампреда совета директоров глава компании Алексей Миллер получил, например, 23,5 млн руб., а председатель совета Виктор Зубков – 24,2 млн руб. Пресс-служба «Газпрома» отказалась от комментариев.

В мае 2014 года на Петербургском экономическом форуме глава «Роснефти» Игорь Сечин объяснил, почему капитализация возглавляемой им крупнейшей российской нефтяной компании в пять раз меньше, чем у американской ExxonMobil: не все зависит от компании, в частности, на капитализацию «Роснефти» влияет суверенный кредитный рейтинг, разница в законодательстве по недрам, транспортные издержки и др. За 2010–2013 годы капитализация «Роснефти» выросла на 15%, а вознаграждения руководству – на 220%, и за четыре года суммарно составили 23,5 млрд руб.

Вознаграждение топ-менеджеров (президент, первый вице-президент, вице-президенты и приравненные к ним должности) и руководителей самостоятельных подразделений «Роснефти» состоит из ежемесячной заработной платы и годовой премии, которая включает в себя две составляющие: премию за индивидуальные результаты менеджера и премию за коллективные результаты (по направлению деятельности и по компании в целом), говорится в отчетности «Роснефти». Пресс-служба «Роснефти» отказалась от комментариев.

«Причины того, что капитализация «Газпрома» и «Роснефти» не росла в 2010–2013 годах – разные для каждой компании. В случае с «Газпромом» сыграла роль раздутая инвестпрограмма, которая не оставляет акционерам свободного денежного потока. Кроме того, у «Газпрома» ухудшилась рыночная позиция в Европе. Для «Роснефти» это были удачные годы – росла добыча, состоялось приобретение ТНК-BP. Но здесь проблема в отсутствии уверенности инвесторов в том, что этот рост трансформируется в рост дивидендной доходности. То есть дело в неуверенности в том, что активно растущая компания начнет делиться с акционерами. Плюс на капитализации «Роснефти» отразились политические риски», – рассуждает старший аналитик «Уралсиб Кэпитал» Алексей Кокин.

Сбербанк, капитализация которого почти не изменилась за 2010–2013 годы, выплатил своему руководству 8,8 млрд руб. При этом вознаграждение за 2013 год превышало вознаграждение за 2010 более чем в три раза. «За год, закончившийся 31 декабря 2013 года, общая сумма вознаграждения ключевого управленческого персонала группы, включая заработную плату и премии, составила 3,2 млрд руб. (за год, закончившийся 31 декабря 2012 года – 2,4 млрд руб.). Рост выплат объясняется увеличением количества членов правления с 13 человек по состоянию на 31 декабря 2012 года до 14 человек по состоянию на 31 декабря 2013 года (включая президента, председателя правления). Кроме того, в 2013 году были заполнены две вакансии первого заместителя председателя правления. Все вознаграждение членов правления является краткосрочным», – говорится в отчетности. Пресс-служба Сбербанка не ответила на запрос РБК.

Ближайший конкурент Сбербанка – группа ВТБ – также существенно увеличила размер вознаграждения ключевому персоналу – в 2,3 раза за 2010–2013 годы, несмотря на снижение капитализации почти на 40%, а председатель правления банка ВТБ Андрей Костин возглавил ежегодный рейтинг Forbes самых высокооплачиваемых руководителей российских компаний с оценкой вознаграждения в $37 млн.Пресс-служба банка заявила РБК, что категорически не согласна с данной оценкой: "цифра, приведенная в журнале Forbes, совершенно не соответствует действительности и превышает выплаты всем членам правления ВТБ в нынешнем году, что абсурдно".

До начала 2015 года вознаграждение ключевых сотрудников группы ВТБ было привязано к прибыли, а не к капитализации, сказали в пресс-службе банка, поясняя данные, указанные в отчетности банка: «По результатам рекордной для ВТБ прибыли в 2013 году, наблюдательным советом банка ВТБ было принято решение о выплате премии. В отношении 2014 года решение будет принято во втором квартале 2015 года. Однако вследствие падения прибыли ВТБ в 2014 году предполагается, что вознаграждение членов правления ВТБ, выплачиваемое в 2015 году по результатам 2014 года, может ориентировочно уменьшиться в 10 раз». Что касается капитализации как индикатора результативности менеджмента, то в соответствии с новыми требованиями ЦБ и указаниями Росимущества, с 2015 года вводятся 7 новых КПЭ для руководства кредитных учреждений РФ; среди коэффициентов эффективности важное значение будет иметь капитализация компаний, по которой, как и по другим КПЭ, акционеры будут оценивать деятельность руководства ВТБ, заключает пресс-служба.

У кого все хорошо

Из 12 компаний, результаты которых исследовал РБК, только у трех – «Ростелекома», «Транснефти» и «Газпром нефти» – капитализация в 2010–2013 годах росла быстрее, чем вознаграждение. Но, по крайней мере в двух случаях, этот подсчет не совсем корректен. В случае с «Транснефтью» РБК вынужден был вместо капитализации взять стоимость привилегированных акций (обычные акции у компании не торгуются). А рост капитализации «Ростелекома» объясняется не столько усилиями менеджмента этой компании, сколько реформой российской отрасли связи, в ходе которой к оператору были присоединены межрегиональные компании «Связьинвеста». Миноритарий «Ростелекома», бывший гендиректор «Связьинвеста» Евгений Юрченко в июне раскритиковал руководство госоператора: он обратил внимание на то, что капитализация «Ростелекома» значительно сократилась за последние три года, хотя он и «оброс» активами в результате реструктуризации «Связьинвеста».

Пресс-служба «Ростелекома» сообщила РБК, что вознаграждение менеджменту напрямую связано с достижениями по ключевым операционным и финансовым показателям. Пресс-служба «Транснефти» не ответила на запрос.

У «Газпром нефти» за 2011–2013 годы (по 2010 году данных о вознаграждении нет) капитализация почти не изменилась, а вознаграждение даже снизилось. Пресс-служба компании объясняет это высокой базой: в компании утверждена программа по выплате вознаграждения, основанного на приросте стоимости акций, и в последний раз вознаграждение по итогам трехлетней программы выплачивалось в конце 2011 года. За период с конца 2008 года по конец 2011 года цена акций увеличилась более чем вдвое – с 60 руб. до более чем 140 руб., напоминает пресс-служба.

«Российские госкомпании существуют в отличной от западной системе координат. Там логика заключается в том, что акционеры, заинтересованные в росте капитализации, нанимают менеджмент, который им подотчетен и выполняет поставленные перед ним задачи, и его эффективность измеряется именно в росте капитализации, – рассуждает сопредседатель совета директоров «Третьего Рима» Андрей Мовчан. – В России ситуация обратная, у нас другое традиционное отношение к менеджменту, которое строится на идеи сакральности власти. У нас менеджмент воспринимается как хозяин компании, и он считает, что его задача – сделать компанию крупнее, иметь больше сотрудников, мощностей, лоббистских возможностей. При такой картине мира менеджмент должен получать больше всех, и чем дальше, тем больше. И это уже не говоря о том, что главы госкомпаний чаще всего относятся к ближнему кругу власти, и эти люди распределяют между собой столько, сколько считают нужным распределить».

Рейтинги РБК – серия специальных проектов, основанных на анализе данных о различных отраслях, компаниях, предпринимателях, событиях, явлениях. Обновленный рейтинг РБК-30 быстрорастущих компаний можно посмотреть здесь.