Минфин предложит рынку новый долговой инструмент

ОФЗ с переменным купонным доходом – это новый инструмент для рынка. Купонная ставка по первому купону будет фиксированной – 10,89% годовых. Последующая доходность будет привязана к ставке RUONIA (ставка однодневных рублевых кредитов): будет рассчитываться за определенный период как среднее значение, а потом увеличена на 0,74 п.п. По данным ЦБ, ставка RUONIA сейчас составляет 16,86%.

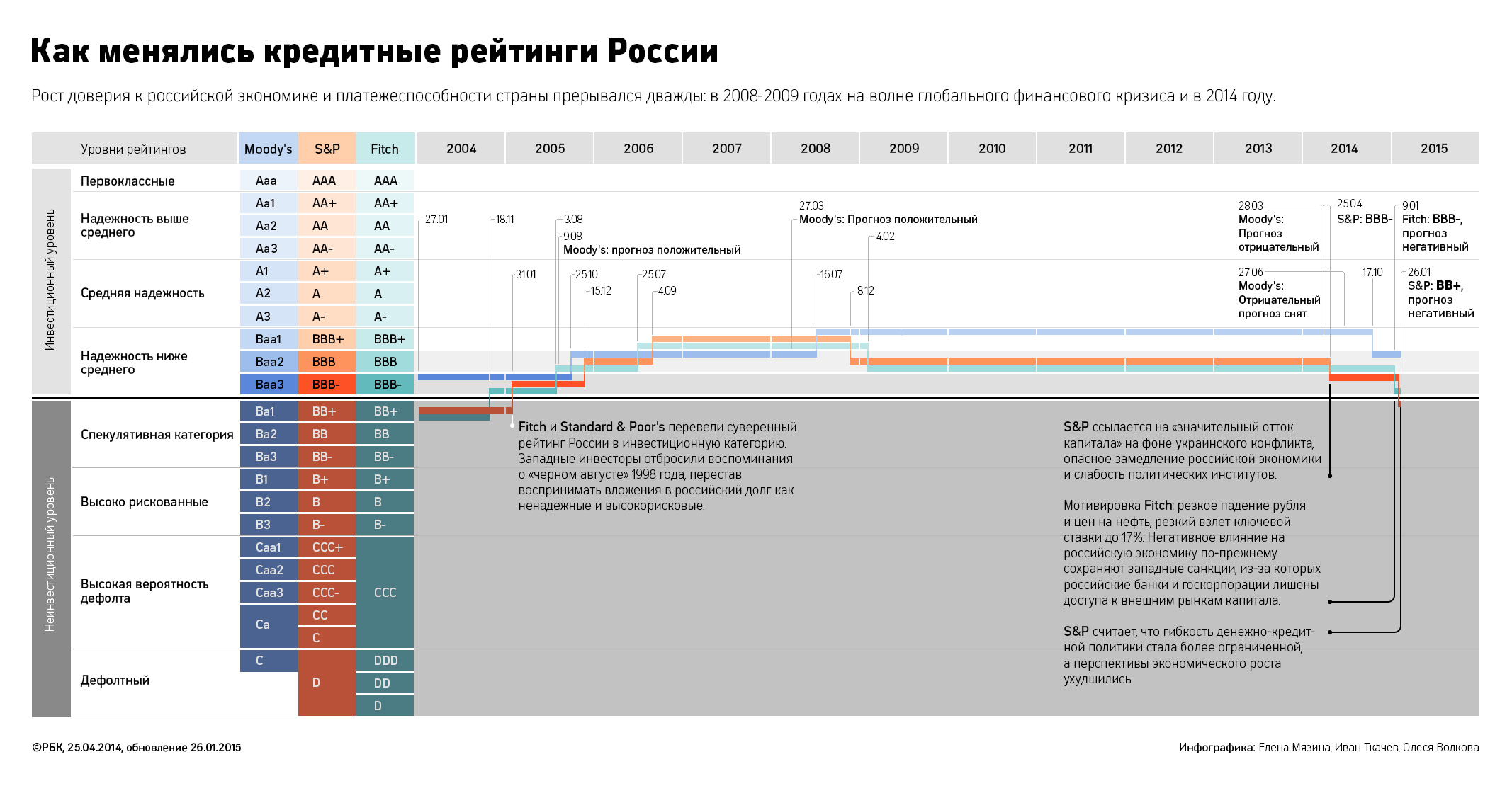

Сложно предсказать будет ли спрос на этот инструмент, говорит руководитель дирекции анализа долговых рынков «Уралсиб Кэпитал» Дмитрий Дудкин. «С одной стороны, инструмент очень своевременный, так как ставки денежного рынка сейчас высоки. Но с другой – есть несколько причин, которые могут снизить спрос. Во-первых, выплаты по первому купону низкие; а во-вторых, на спрос может повлиять негативная обстановка на рынке (из-за обострения ситуации на Украине и снижения рейтинга России агентством S&P)», – поясняет он.

Управляющий портфелем облигаций «Райффайзен Капитал» Константин Артемов полагает, что Минфину удастся разместить около половины объема. «Эта бумага не слишком интересна с точки зрения ценообразования, однако интересна с точки зрения того, что это новый инструмент», – говорит он.

Бумаги выпуска могут оказаться в портфелях консервативных инвесторов, которые ожидают дальнейшего роста инфляции, полагает Артемов. «Хотя наиболее актуальны эти бумаги были в декабре, до повышения ключевой ставки. Бумаги с переменным купонным доходом интересны именно в таких ситуациях – когда есть ожидание, что ставка вырастет», – говорит он.

Выпуск такого инструмента сейчас – это удачный шаг Минфина, уверен аналитик «ВТБ Капитала» Максим Коровин. «Так как купон переменный и привязан к RUONIA, то в случае снижения ставки заем будет обходиться Минфину дешевле», – говорит Коровин.

Минфин не отменил аукцион ОФЗ, несмотря на напряженную ситуацию на рынке, чтобы создать ориентир, говорит главный экономист по России и СНГ «Ренессанс Капитала» Олег Кузьмин. «Если не будет размещений, то не будет ориентира для рынка. Для его оздоровления и постепенного снижения доходностей нужны хотя бы индикативные размещения небольшими объемами», – говорит он. К тому же новость о снижении рейтинга России агентством S&P уже отыграна участниками рынка, говорит Артемов. «С утра было снижение цен на ОФЗ на 1–2 п.п., однако сейчас все вернулось к прежним уровням», – говорит он.

В этом году Минфин отменил только одно размещение – 14 января. Второе запланированное размещение 21 января состоялось: спрос превысил предложение, но размещено было только около 20% выпуска из-за низкой доходности по бумагам.