Пандемия усилила неравенство крупных и мелких банков в России

Игроки из топ-30 в отличие от остальных в кризис смогли увеличить кредитный портфель

Кризис и пандемия коронавируса оказали неоднородное влияние на банковский сектор — крупные банки из топ-30 смогли заметно повысить эффективность бизнеса в отличие от средних и мелких игроков, следует из обзора рейтингового агентства НКР (есть у РБК). Как отмечают аналитики, это одно из отличий коронакризиса от спада 2014–2015 годов.

«Негативное влияние предыдущего кризиса по большому счету в той или иной степени испытали на себе все банки: запас прочности у системы был существенно меньше, а ситуация в экономике [была] экстраординарной — резкое падение рубля и рост ключевой ставки», — напоминает управляющий директор группы рейтингов финансовых институтов агентства НКР Михаил Доронкин. В 2020 году в секторе сложилась иная ситуация. «В моменте от пандемии никто из банков не пострадал, в том числе за счет более масштабных мер поддержки. В таких условиях некоторые игроки смогли даже укрепить свои позиции в системе», — добавляет эксперт.

Как банки из топ-30 смогли выделиться на фоне кризиса

По оценкам НКР, банковский сектор прошел первую волну пандемии по сценарию «умеренного стресса». Это самый мягкий вариант развития событий, который рассматривало агентство в марте. «Удалось избежать повторения кризисных 2008–2009 годов, когда стоимость риска достигала 6%, и за счет ряда регулятивных послаблений смягчить масштаб потрясений, растянув влияние на прибыль и капитал более чем на год», — подчеркивают аналитики. Из их расчетов следует, что в целом по системе стоимость риска выросла до 3%.

Банки из топ-30 в пандемию смогли опередить конкурентов почти по всем бизнес-показателям:

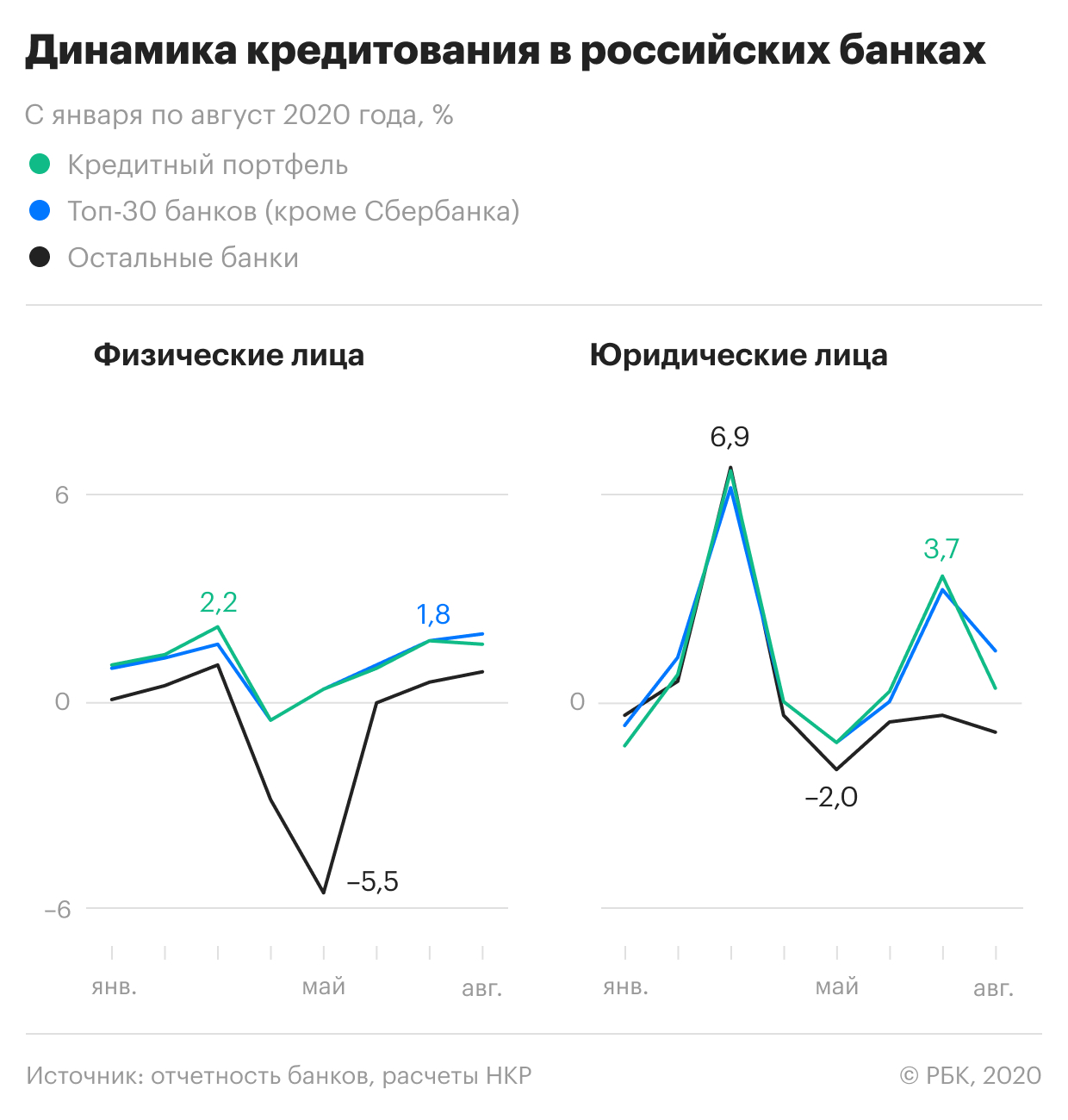

- Крупные игроки показали более устойчивую динамику кредитования. За апрель—август корпоративный портфель банков из топ-30 вырос на 4%, розничный — на 5%. У остальных банков динамика была отрицательной: минус 4% и минус 7% соответственно.

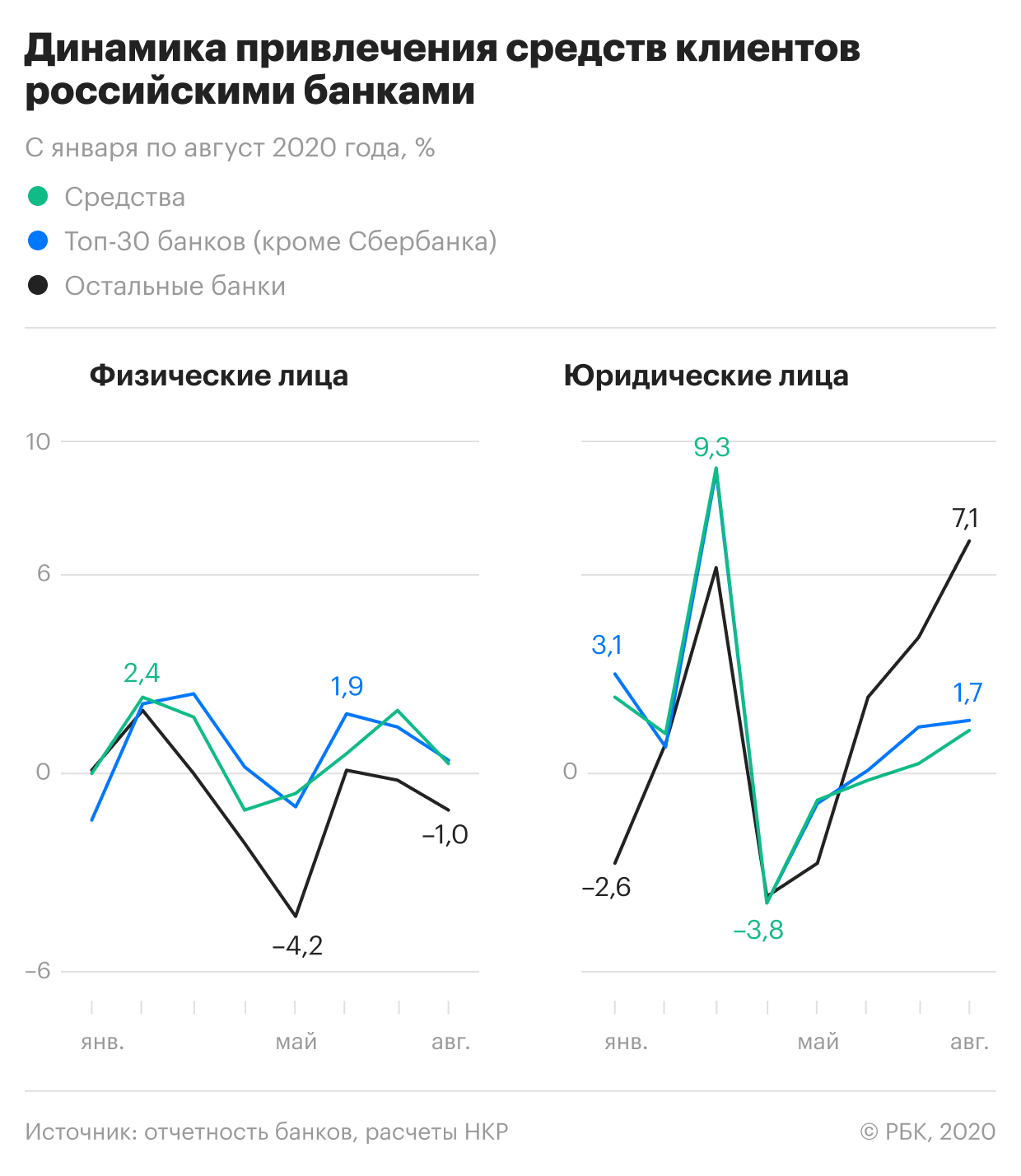

- Банки из топ-30 почти не ощутили оттока средств клиентов. В апреле—августе вклады населения в средних и малых банках сократились на 7%, а крупнейшие организации зафиксировали приток на уровне 3%. Зато средства компаний на счетах в топ-30 снизились на 1% против роста на 7% в остальных банках.

- Крупные игроки смогли увеличить маржинальность бизнеса, а небольшие столкнулись с ее сокращением. По итогам первой половины 2020 года чистая процентная маржа топ-30 банков выросла с 4,1 до 4,5% год к году. Аналогичный показатель остальной части сектора заметно снизился — с 6,5 до 5,4%. Лидеры сектора воспользовались снижением процентных ставок в экономике, увеличив разницу между стоимостью размещения и привлечения средств на рынке, отмечает НКР.

- Пандемия увеличила разрыв между банками по показателю стоимости риска (сумма резервов под кредитные потери в отношении к размеру кредитного портфеля). В первом полугодии стоимость риска крупнейших кредитных организаций была заметно ниже — 2,6 против 3,3% у остальных. Банки из топ-30 активнее реструктурировали кредиты, в том числе крупным заемщикам, говорится в обзоре. Аналитики также указывают на специфику небольших игроков, которые «зачастую работают с более рискованными заемщиками — малыми и средними предприятиями».

Так ли прочны позиции крупнейших банков

Одно из преимуществ, которое небольшие игроки смогли сохранить в кризис, — существенный запас капитала. На 1 сентября их буферы по нормативам достаточности капитала превышают аналогичные показатели топ-30 банков в 1,5–2 раза, отмечают эксперты НКР.

«Запас капитала топ-30 банков позволяет выдержать единовременное полное обесценение 10% кредитного портфеля. Совокупный капитал банков вне топ-30 позволяет выдержать 28-процентное обесценение кредитного портфеля, что почти втрое выше, чем у крупных игроков», — подчеркивает Доронкин.

Это отчасти связано с тем, что к системно значимым организациям ЦБ предъявляет повышенные требования, для них действуют повышенные надбавки к нормативам достаточности капитала. Среди банков из топ-30 НКР запас капитала с учетом надбавок «в значительной степени неравномерен», говорится в обзоре НКР.

Крупные банки действительно проходят этот кризис увереннее, говорит старший кредитный эксперт агентства Moody’s Ольга Ульянова: «У них более диверсифицированные портфели и нет ярко выраженного фокуса на наиболее пострадавших сегментах — кредитах МСБ [малому и среднему бизнесу] и необеспеченных потребительских кредитах». Впрочем, из этого правила есть исключения. «Мы также знаем примеры небольших, но хорошо диверсифицированных региональных банков, которые в текущей ситуации чувствуют себя уверенно как благодаря тесным многолетним связям со своими клиентами, так и благодаря тому, что регионы были до сих пор существенно меньше затронуты пандемией, чем столица», — поясняет аналитик Moody’s. Вопрос не в размере, а в способности банка генерировать устойчивый процентный и комиссионный доход, а также избегать повышенных кредитных рисков, резюмирует она.

Влияние кризиса и пандемии еще не «догнало» крупные банки, полагает директор по банковским рейтингам «Эксперт РА» Людмила Кожекина. «Основной негативный эффект от экономического спада из-за COVID-19 отразится на прибыли крупнейших банков в следующем году после завершения моратория на банкротство заемщиков-юрлиц и отмены послаблений по резервированию реструктурированных кредитов крупному бизнесу», — замечает она. По данным ЦБ, на 11 сентября системно значимые банки пересмотрели условия по корпоративным кредитам на 4,3 трлн руб., это 13,4% их совокупного кредитного портфеля.

Как вторая волна пандемии может сказаться на секторе

По прогнозу НКР, чистая прибыль банковского сектора по итогам года может составить 1,2–1,3 трлн руб. Для сравнения: в 2019 году финансовый результат банков был рекордным — 1,7 трлн руб., хотя ЦБ указывал на влияние технических факторов. По оценкам аналитиков, прибыльность бизнеса банков в этом году поддержит рост процентного дохода и сохранение регуляторных послаблений по резервам. Очевидный риск для сектора — ухудшение эпидемиологической ситуации в России. 11 октября в стране третий день подряд было зафиксировано максимальное с начала пандемии количество случаев заражения COVID-19 — 13 634.

«Вторая волна пандемии будет болезненна для банков, если она приведет к остановке экономики по образцу того, что мы наблюдали в марте—мае», — полагает Ульянова. Многое зависит от того, потребует ли эпидемиологическая ситуация возврата к жестким санитарным ограничениям, соглашается Доронкин. По его словам, строгий длительный режим самоизоляции вряд ли будет введен, но вероятность снижения экономической активности в четвертом квартале высока.

«Негативные последствия возможного замедления экономической активности испытают на себе многие заемщики, в том числе и клиенты малых и средних банков, поэтому нельзя говорить о том, что какая-то из групп банков в большей степени защищена», — подчеркивает аналитик НКР.

Первая волна COVID-19 уже негативно отразилась на кредитном качестве банковских заемщиков, причем пик резервирования этих ссуд еще не пройден, отмечает директор группы «финансовые институты» агентства S&P Ирина Велиева. «С учетом второй волны [пандемии], доля проблемных активов в кредитных портфелях крупнейших банков увеличится вдвое: примерно с 7,5% на конец 2019 года до 12–15% по итогам 2020 года», — прогнозирует она.