Аналитики оценили объем господдержки банков в кризисном 2020 году

Кто из них получил больше всего бюджетных средств

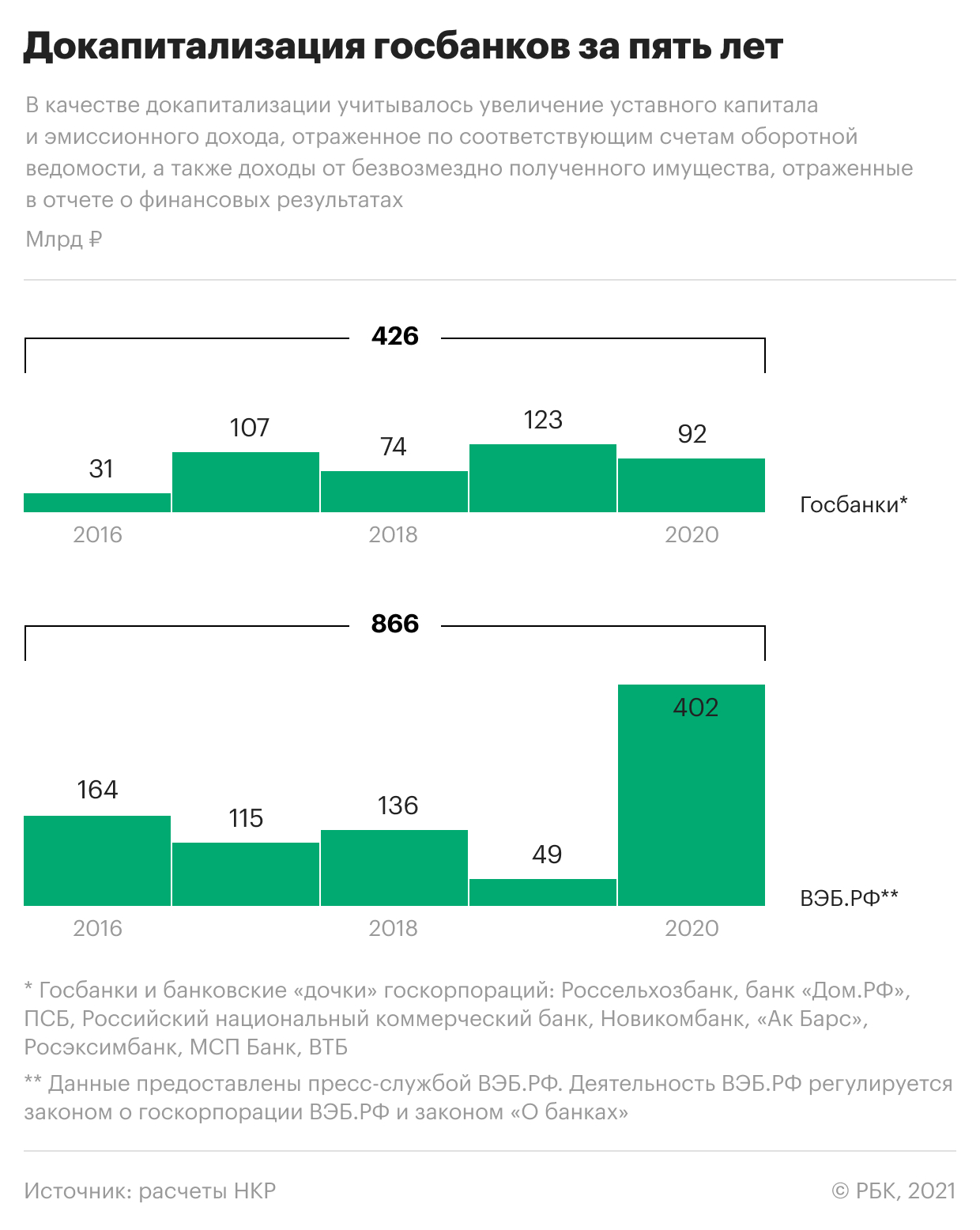

Докапитализация государственных банков (под контролем Росимущества) и кредитных организаций, принадлежащих госкорпорациям и институтам развития, в 2020 году сократилась на 25%, рассчитали эксперты агентства «Национальные кредитные рейтинги» (НКР) по просьбе РБК. Прирост их капитала в 2020 году составил 92 млрд руб. против 123 млрд руб. в 2019-м. Объем господдержки в прошлом году стал третьим по величине за пять лет, прошедших после кризисного 2015 года.

При расчете докапитализации учитывались увеличение уставного капитала и эмиссионного дохода, отраженное по соответствующим счетам оборотной ведомости банка, а также доходы от безвозмездно полученного имущества, отраженные в отчете о финансовых результатах. Рассматривались только банки из топ-100 по активам.

«Снижение расходов на поддержку госбанков в период пандемии могло быть связано с достаточным буфером капитала, который был накоплен в системе за последние годы, — объясняет аналитик НКР Егор Лопатин. — К тому же был введен ряд регулятивных послаблений (мораторий на резервы по реструктуризациям, снижение буфера по потребительским кредитам), которые позволили смягчить негативный эффект пандемии на качество активов».

За пять лет — с 2016 по 2020 год включительно — капитал госбанков и банковских «дочек» госкорпораций и институтов развития вырос примерно на 426 млрд руб., показывают расчеты НКР. В подавляющем большинстве случаев речь идет об увеличении уставного капитала путем прямых вливаний со стороны акционера, реже — об отражении банками эмиссионного дохода или безвозмездном финансировании.

Что не учитывалось в оценках

В расчет прямой господдержки не вошли квазигосударственные банки (например, принадлежащие госкомпаниям), так как источники их докапитализации могут не являться прямыми расходами государства. По оценкам НКР, объем докапитализации квазигосударственных банков (Газпромбанк, Почта Банк и Росгосстрах Банк) за последние пять лет составил 111 млрд руб.

Также не учитывались расходы на санации, так как Агентство по страхованию вкладов финансирует оздоровление за счет кредитов Центробанка. По данным самого АСВ, финансирование санаций на начало февраля обеспечивается кредитами Банка России на 1,066 трлн руб. и имущественным взносом государства только на 55,5 млрд руб. Еще около 0,5 трлн руб., взятых у ЦБ на санацию, агентство уже вернуло.

Собственные санации Центробанка также не вошли в базу для подсчета: многомиллиардные траты ЦБ на эти цели не относятся к расходам бюджета. Для оздоровления «Открытия», Бинбанка, Промсвязьбанка и ряда других банков через Фонд консолидации банковского сектора (ФКБС) за пятилетку ЦБ направил 941 млрд руб. в капитал кредитных организаций и еще около 2,9 трлн руб. — на поддержание ликвидности.

Кто получил самую большую господдержку

Основными получателями господдержки в 2020 году по-прежнему остались специализирующийся на кредитовании сельского хозяйства Россельхозбанк, оборонный Промсвязьбанк (оба принадлежат Росимуществу), а также опорный банк строительной отрасли «Дом.РФ» (принадлежит одноименному институту развития). За период с 2016 по 2020 год их капитал вырос на 143 млрд, 100 млрд и 112 млрд руб. соответственно, показывают расчеты НКР. В 2020 году помощь от государства для Россельхозбанка составила 30,5 млрд руб., банка «Дом.РФ» — 26,9 млрд руб., Промсвязьбанка — 25 млрд руб.

В случае с Россельхозбанком и «Дом.РФ» речь идет о прямой поддержке от акционеров — Росимущества и госкомпании «Дом.РФ». Капитал же Промсвязьбанка (ПСБ) увеличивался в том числе и по другим причинам. Так, по решению Минфина и ЦБ в 2019 году к ПСБ был присоединен принадлежавший ВЭБ.РФ Связь-банк, что привело к увеличению капитала ПСБ. Кроме того, Промсвязьбанк получает капитал от других госбанков, которые передают ему кредиты, выданные предприятиям ОПК.

Крымский Российский национальный коммерческий банк (РНКБ) за пять лет получил в капитал 28,3 млрд руб.: 15 млрд и 5 млрд руб. в 2017 и 2018 годах, еще 8,3 млрд руб. в 2020 году (из них 7,5 млрд — в виде прямой докапитализации и 832 млн — в виде эмиссионного дохода).

Остальные расходы за пять лет приходятся на менее крупные банки, контролируемые госкорпорациями. Это Новикомбанк («дочка» «Ростеха», 18 млрд руб.), Росэксимбанк («дочка» РЭЦ, 8 млрд руб.) и МСП Банк («дочка» корпорации МСП, 5 млрд руб.). РЭЦ и МСП входят в периметр госкорпорации «ВЭБ.РФ», которая также является реципиентом господдержки.

Эффект ВЭБа

За пять лет ВЭБ.РФ был докапитализирован в объеме, в два раза превышающем поддержку госбанков, — 866 млрд руб. против 426 млрд руб. Значительную часть поддержки ВЭБ получил в пандемийный 2020 год — 402 млрд руб., сообщили РБК в самом ВЭБе.

В частности, капитал ВЭБа был увеличен благодаря изменению условий по депозиту ЦБ на 350 млрд руб. (в рамках сделки по продаже Банком России контрольного пакета Сбербанка правительству). В 2020 году права требования Центрального банка по депозитам на 350 млрд руб. были внесены в уставный капитал ВЭБа в качестве имущественного взноса, сообщили РБК в госкорпорации.

ВЭБ во время кризиса обеспечивал исполнение мер по поддержке предпринимателей, общий объем поручительств ВЭБа по льготным кредитам бизнесу превысил 500 млрд руб.

Как в банках объясняют докапитализацию

- В пресс-службе ПСБ сообщили РБК, что общий объем докапитализации с конца 2018 года по 2020 год составил 60 млрд руб. в целях реализации новой стратегии (расчеты НКР охватывали период с момента передачи банка Росимуществу в 2018 году). «Активы банка увеличиваются двузначными темпами, опережая среднерыночные темпы и целевые показатели стратегии: с начала реализации новой стратегии банка объем активов удвоился и составляет 2,8 трлн руб. на 1 января 2021 года. Это выше, чем целевое значение по активам на 2023 год», — сообщили в банке.

- Объем взносов в уставный капитал Россельхозбанка (РСХБ) объясняется задачами по увеличению финансовой поддержки аграрно-промышленного комплекса (АПК), РСХБ за пять лет нарастил кредитный портфель этому сектору на 54%, до 1,7 трлн руб., сообщили в пресс-службе банка. Там напомнили, что докапитализация банку потребовалась после введения ЦБ надбавок к нормативам достаточности капитала: в 2016–2020 годах РСХБ потребовалось увеличить капитал на 104 млрд руб. для соответствия новым требованиям. РСХБ разместил на рынке бессрочные субординированные облигации на $50 млн и бессрочные бонды на €150 млн.

- В пресс-службе «Дом.РФ» оценили общую потребность банка в дополнительном капитале в 69,1 млрд руб. Более половины этой суммы — это средства группы «Дом.РФ» (30 млрд руб.) и нераспределенная прибыль за 2020–2021 годы, которую планируется полностью реинвестировать в развитие бизнеса (12,2 млрд руб.). Оставшиеся 26,9 млрд руб. банк уже получил из средств федерального бюджета.

- Увеличение собственных средств банка связано с развитием Крыма, сообщили РБК в пресс-службе РНКБ (выступает оператором мер господдержки экономики полуострова). Докапитализацию в 2020 году в РНКБ объяснили необходимостью обеспечения достаточного уровня собственных средств для бесперебойного финансирования хозяйствующих субъектов в условиях пандемии.

- За период 2016–2019 годов ВЭБ.РФ получил около 400 млрд руб. «на компенсацию части затрат по исполнению обязательств по внешним заимствованиям на рынках капитала», сообщили РБК в пресс-службе госкорпорации. Еще 120 млрд руб. в 2016–2020 годах ВЭБ получил на «докапитализацию «дочерних» обществ, в том числе на цели реализации проектов». Сейчас ВЭБ финансирует освоение Удоканского месторождения меди, строительство Амурского ГПЗ и другие проекты, напомнили в госкорпорации.

Нужна ли банкам господдержка

Для федерального бюджета расходы в размере около 100 млрд руб. в год не критичны, говорит руководитель направления фискальной политики Экономической экспертной группы Александра Суслина. Среди основных рисков такой политики она называет «более расслабленное отношение к бизнесу и низкую эффективность»: «Любые постоянные субсидии от государства немного расхолаживают тот сектор, который эти субсидии получает. При этом понятной отчетности по трате субсидируемых средств нет».

Фундаментальные проблемы госбанков по большей части решены, и они вполне способны поддерживать прибыльную операционную деятельность, наращивать капитал для поддержания объемов бизнеса и даже выплачивать дивиденды, замечает старший кредитный эксперт Moody’s Ольга Ульянова. В последнее время докапитализации связаны либо с закрытием последствий санаций и финансовых кризисов, либо с тем, что банкам удается убедить государство в том, что им нужен капитал на цели социально значимого кредитования, например кредитования сельского хозяйства или МСБ, указывает она.

Ответить на вопрос, зачем нужны дополнительные ресурсы, могут темпы роста кредитного портфеля, добавляет управляющий директор отдела валидации «Эксперт РА» Юрий Беликов: «В принципе, даже несмотря на коронакризис, в 2020 году наблюдался рост выдач ипотеки и кредитов МСБ, это как раз те направления, которые требуют долгосрочного финансирования».

Тенденция последних лет — в более точечной поддержке госбанков, большую ее часть получают специализированные кредитные организации, реализующие госполитику в отдельных сегментах рынка, отмечает Лопатин. Хотя цель такой поддержки не закрытие дыр, а создание потенциала роста в приоритетных сегментах, она все равно влияет на конкуренцию.