Банки после мобилизации сократили выдачи кредитов впервые за полгода

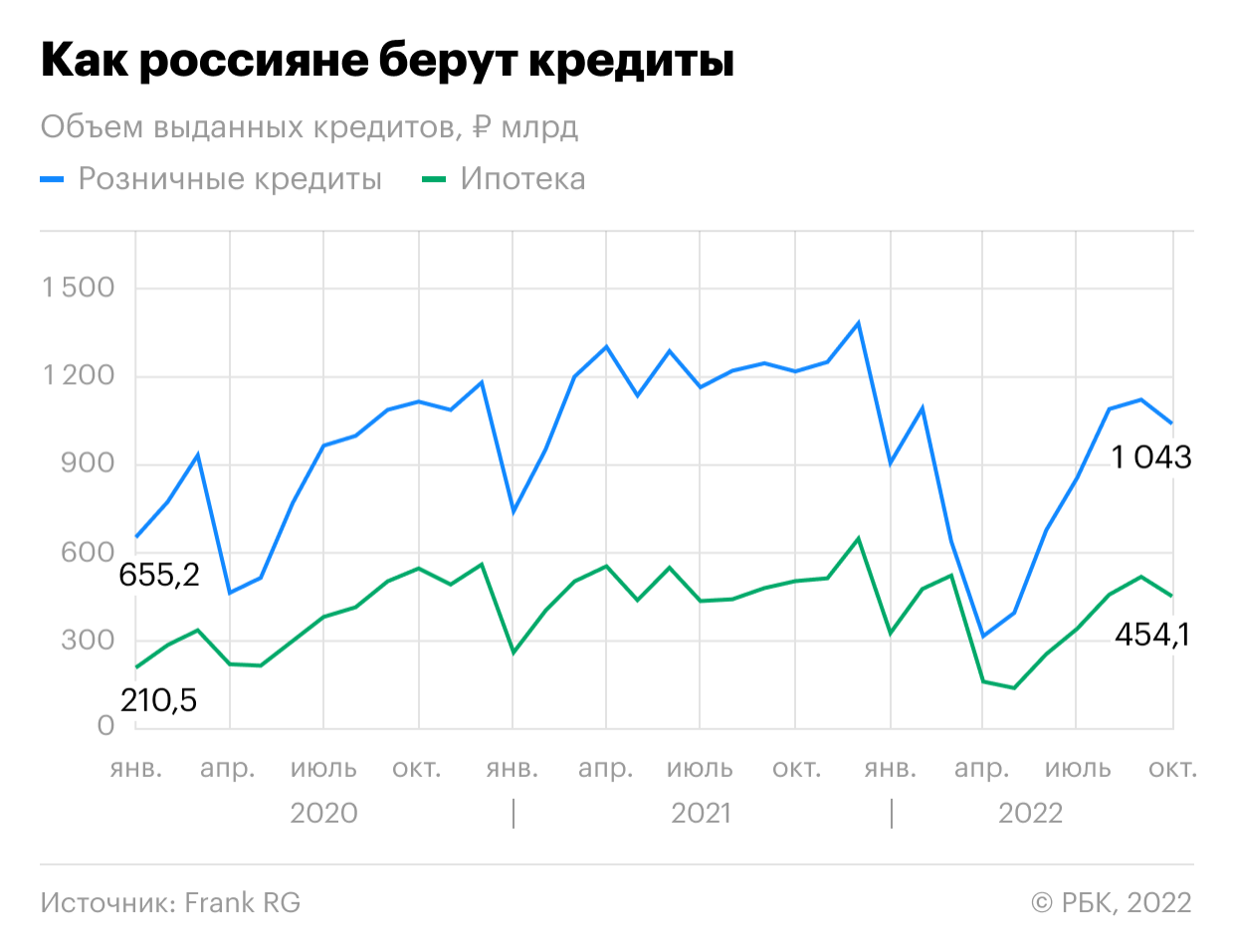

В октябре российские банки одобрили населению кредиты на 1,04 трлн руб. — на 7,3% меньше, чем в сентябре, следует из статистики Frank RG, поступившей в РБК. Сокращение произошло впервые с апреля, но тогда оно превышало 50%. В годовом выражении объем предоставленных розничных ссуд упал на 14,6%, хотя в целом он сопоставим с уровнями августа (1,09 трлн руб.). Сокращение продаж затронуло все сегменты розницы, кроме POS-кредитования, в некоторых из них замедление наблюдается второй месяц подряд.

- Банки в отчетный месяц одобрили 2,16 млн кредитов наличными на 491,5 млрд руб. В денежном выражении выдачи упали на 4,3% по сравнению с сентябрем, в предыдущий месяц спад был на уровне 3,8%. В количественном выражении продажи необеспеченных ссуд увеличились на 7,8% относительно сентября, но кредиторы заметно сократили средний чек ссуды — на 11,2%, до 227,7 тыс. руб. Такого резкого снижения показателя не наблюдалось с кризисного марта (минус 45,3%).

- Объем выданных ипотечных кредитов в России в октябре упал на 12,8% по сравнению с предыдущим месяцем (454,1 млрд руб.), а количество заключенных договоров — на 4,7%, до 130,5 тыс., показывают данные Frank RG. При этом Банк России зафиксировал снижение ипотечных продаж в этот период примерно на 20%, сообщила 8 ноября глава ЦБ Эльвира Набиуллина. «Мы внимательно смотрим за этим, но в целом портфель растет», — добавила она.

- В сегменте автокредитования наблюдается спад второй месяц подряд: банки предоставили 50,5 тыс. таких ссуд на 60,6 млрд руб. Это ниже сентябрьского результата на 1,6 и 2,4% соответственно.

- Рост в октябре зафиксирован только в сегменте товарных кредитов (POS-кредитов) — на 30,7% в денежном и на 16,1% в количественном выражении. Банки заключили с заемщиками 1,29 млн новых договоров на 37,5 млрд руб.

Что влияет на охлаждение кредитования

21 сентября в России была объявлена частичная мобилизация. Почти сразу после этого банки начали повышать ставки по потребительским кредитам и ипотеке. Кроме того, кредиторы ужесточили требования к заемщикам, снизив уровень одобрения кредитных заявок.

Ключевое влияние на динамику выдач в октябре оказал именно фактор мобилизации, считает заместитель директора группы рейтингов финансовых институтов агентства НКР Егор Лопатин: «С одной стороны, это привело к снижению спроса на кредиты со стороны населения — часть потенциальных заемщиков отложили крупные покупки, другие предпочли не наращивать долговую нагрузку в условиях возросшей неопределенности. С другой стороны, отдельные банки ужесточили свои риск-политики и дополнительно повысили ставки по розничным кредитам».

Клиенты ведут себя сдержаннее из-за возросшей неопределенности, особенно это заметно в сегменте ипотеки, говорит директор группы рейтингов финансовых институтов АКРА Ирина Носова.

«Ипотека берется на несколько лет, для этого требуется достаточно высокая уверенность в стабильности источников будущих доходов. Кроме того, вопрос доступности жилья [из-за роста цен] вследствие действия льготных программ стал лишь острее для основной части населения», — поясняет эксперт.

Согласно среднесрочному прогнозу ЦБ, розничный портфель банков в этом году увеличится на 7–10%, а ипотечный — на 14–17%. За десять месяцев кредитование граждан выросло на 6,7%, сообщила 8 ноября Набиуллина. Ипотека, по ее словам, за январь—сентябрь показала прирост на уровне 12% против 21% в 2021 году.

Некоторое оживление кредитных выдач можно ожидать в конце года, полагает Носова: «Это уже сформировавшийся фактор сезонности в розничном кредитовании». Она напоминает, что в конце года активизируются как продажи ипотеки, так и других, беззалоговых, ссуд.

Динамика до конца года будет определяться не только макроэкономической ситуацией, но и геополитическими рисками, отмечает Лопатин. «В целом есть основания ожидать некоторую стабилизацию динамики выдач в потребительском кредитовании и даже традиционный подъем кредитной активности в декабре в случае неухудшения текущей ситуации», — говорит аналитик.