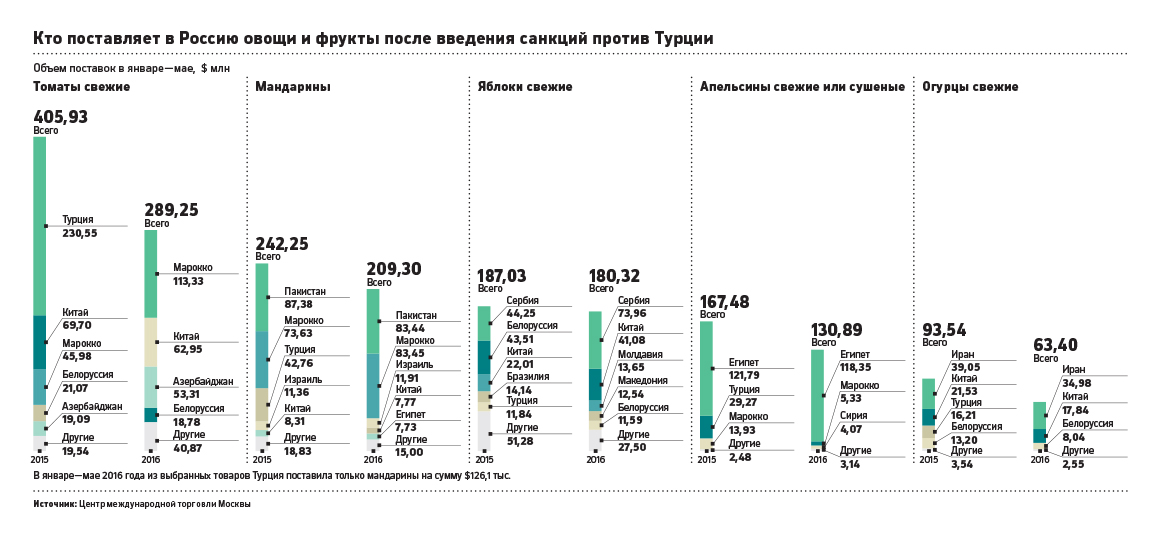

Томатный переворот: как изменилась торговля России и Турции

В конце июня российское правительство решило начать постепенное снятие экономических санкций с Турции, 9 августа президенты двух стран будут говорить в Санкт-Петербурге о нормализации отношений. Турция опустилась с шестого на седьмое место в списке крупнейших торговых партнеров России, пропустив вперед Белоруссию. После примирения товарооборот между Россией и Турцией будет расти, но восстановить прежние объемы будет сложно, сказал на прошлой неделе министр экономического развития Алексей Улюкаев.

Согласно данным Федеральной таможенной службы, за первые пять месяцев 2016 года (последние доступные данные) товарооборот России и Турции упал на 42,8%, до $6,1 млрд с $10,7 млрд за тот же период годом ранее. Двусторонняя торговля падает гораздо быстрее, чем торговля России со всем миром (-24% за январь—май). Впрочем, российско-турецкий оборот сокращался и до санкций: в прошлом году — на 26%.

Экспорт в Турцию падает медленнее, чем импорт из Турции. По итогам пяти месяцев Россия экспортировала в Турцию в стоимостном выражении в семь раз больше, чем импортировала: $5,4 млрд против $0,75 млрд. Это естественно: с начала года обнулился импорт в Россию турецких санкционных товаров (см. врез), а в 2015 году на эту корзину приходилось около четверти всех поставок из Турции ($1,1 млрд). Вдобавок Россельхознадзор неоднократно блокировал по фитосанитарным основаниям поставки товаров не из санкционного списка, таких как тыквы и кабачки, сладкий перец и баклажаны, салат латук.

Как изменился экспорт

Для анализа РБК использовал данные из базы ФТС, обработанные московским Центром международной торговли (ЦМТ). Экспорт российских товаров в Турцию за первые пять месяцев этого года в денежном выражении сократился на 40%, до $5,38 млрд. Это соответствует общей тенденции падения российского экспорта (-30% за январь—май этого года). Более сильное падение по турецкому направлению можно объяснить тем, что с начала года это направление воспринимали как рискованное, говорит заведующий лабораторией международной торговли Института Гайдара Александр Кнобель. «Наши экспортеры, несмотря на то что никаких запретов не было, решили выбрать партнеров из других стран», — считает экономист.

Более половины российского экспорта в Турцию приходится на нефть и газ. Поставки минерального топлива, нефти и нефтепродуктов сократились в январе—мае почти в два раза (-46,7%). Причем экспорт сжался сильнее, чем во все остальные страны, где падение составило 37,6%. Стоимостное падение поставок российских энергоносителей в Турцию главным образом связано с более низкими ценами в 2016 году: так, нефтяной бенчмарк Brent в январе—мае 2015 года в среднем стоил $57,1/барр., а в январе—мае этого года — только $37,9. Но сократился и физический объем поставок. «Газпром» в первом квартале 2016 года поставил в Турцию на 18% меньше газа в натуральном выражении, чем за тот же период годом ранее, сообщала монополия в отчете по РСБУ.

Поставки российских пластмасс в Турцию упали на 73,8%, хотя сокращение экспорта по этой категории в другие страны за этот период было не таким драматичным (-9,9%). Экспорт органических химических соединений (спиртов, эфиров, кислот, витаминов и гормонов) упал на 74,2%, в то время как поставки этих же товаров в другие страны сократились только на 24,3%. Спрос и цены на эти товары в мире упали, поясняет Александр Кнобель. А падение экспорта в Турцию можно объяснить возросшей конкуренцией на этом рынке.

Обратная тенденция наблюдается в экспорте черных металлов: объем поставок в Турцию за пять месяцев 2016 года сократился меньше, чем в остальные страны (-26,1% против -28,4%), благодаря чему доля Турции в этой категории российского экспорта немного выросла. Аналогичная ситуация с экспортом алюминия: тут падение поставок в Турцию составило 15,3%, в остальные страны они сократились сильнее — на 23,2%. Экспорт удобрений в Турцию в январе—мае также просел (на 14,8%), но сокращение оказалось меньше, чем по поставкам в остальные страны (-25,6%).

Некоторые категории экспорта показали примечательный рост объемов. Так, в январе—мае в Турцию было поставлено стекла и изделий из него на $23,6 млн (рост к аналогичному периоду прошлого года 105%), в то время как в остальные страны экспорт увеличился лишь на 18%. На 62% увеличились поставки масличных семян и плодов. «Это такие позиции, экспорт по которым маленький и очень волатильный. Это экспорт на несколько десятков миллионов долларов, и понятно, что такие объемы могут колебаться в существенных диапазонах», — объясняет Кнобель.

Как изменился импорт

Лидеры падения — секретные поставки из Турции в Россию (по коду SS, сведения о таких поставках подлежат засекречиванию ФТС), они рухнули на 82,6%. Правда, в денежном выражении их объемы и до турецко-российского конфликта были невелики — $6 млн. Но за время конфликта они сократились до $1 млн.

В остальном наиболее заметно просели поставки кожи и меха — на 79,8% (c $15,5 млн до $3,1 млн), древесины и изделий из нее — на 78% (с $6,5 млн до $1,4 млн), текстиля — на 75,5% (c $278,3 млн до $68,2 млн), продуктов растительного происхождения — на 71,7% (c $521,8 млн до $147,5 млн), изделий из камня и стекла, керамики — на 70,3% (с $25,2 млн до $7,5 млн), обуви — на 68,2% (c $28,3 млн до $9 млн).

Доля турецкого импорта на российском рынке и до конфликта была невелика — 2,4%. Но по ряду позиций турецкие поставщики имели серьезное представительство. Например, год назад Турция поставляла почти половину (40,9%) вязаного трикотажного полотна, продававшегося в России. С тех пор турецкие поставщики фактически потеряли этот рынок — их доля сократилась до 1,8% (поставки сократились с $45 млн до $1,6 млн в денежном выражении). То же произошло с турецкими овощами, которые до конфликта занимали четверть российского импортного рынка: за год они почти полностью утратили позиции (поставки сократились с $290 млн до $28 млн, доля рынка — до 3,6%). Значительные потери на российском рынке понесли турецкие натуральные и искусственные меха — их доля с 21,7% сократилась до 5% (с $4,5 млн до $810 тыс.). Больше половины российского рынка утратили турецкие фрукты и орехи (в денежном выражении — с $202 млн до $87 млн). Импорт турецких ковров сократился с $5,4 млн до $528 тыс., хлопка — c $16 млн до $4 млн, одежды — с $90 млн до $24 млн.

С 1 января 2016 года к ввозу в Россию из Турции были запрещены турецкие помидоры, на которые приходилось 57% российского импорта томатов в денежном выражении. Полностью исчезли свежие абрикосы из Турции, которые до конфликта фактически господствовали на российском импортном рынке, — их доля превышала 90% в денежном выражении. Та же участь постигла свежую клубнику, половина которой ввозилась в Россию из Турции (7,4 тыс. т на $14,4 млн за пять месяцев 2015 года), персики, у которых было почти 45% российского рынка (4 тыс. т на $5,2 млн за пять месяцев 2015 года), репчатый лук и шалот, цветную капусту и брокколи, огурцы и апельсины, которым принадлежало от 13 до 17,5% импортного рынка России. В целом рынок, потерянный турецкими поставщиками только из-за санкций, оценивался в $375 млн (за пять месяцев прошлого года).

Полностью компенсировать уход турецких поставщиков с рынка российским ретейлерам удалось лишь по некоторым позициям. Наиболее впечатляющие темпы замещения за пять месяцев этого года продемонстрировал рынок томатов: в натуральном выражении их ввоз из других стран с начала 2016 года подскочил на 504,2%, так что в результате импорт помидоров в Россию в первые пять месяцев 2016 года вшестеро превзошел прошлогодние показатели — поставки увеличились с 377 тыс. т годом ранее (233,4 тыс. т из них пришлось на Турцию) до 2,3 млн т. Почти весь этот огромный объем обеспечила одна Армения, видно из данных ФТС. Согласно этим данным, рост поставок армянских томатов в Россию в натуральном выражении превысил 500000%, а их доля на российском рынке с 0,1% сразу же возросла до почти 90%. Исходя из базы данных ФТС, больше 2 млн т томатов были поставкой или серией поставок из Армении, указывает РБК директор отраслевого портала FruitNews Ирина Козий. По ее мнению, при внесении данных в базу ФТС могла закрасться ошибка: Армения не вырабатывает такого количества томатов. Кроме того, такое количество томатов не смогли бы продать или переработать в московском регионе, куда они были поставлены, по данным ФТС, отмечает эксперт.

На удивительные объемы поставок томатов из Армении указали РБК и эксперты ЦМТ: эти данные требуют отдельного пояснения. РБК отправил запрос в ФТС об уточнении этих данных.

Российским ретейлерам полностью удалось компенсировать отсутствие турецких апельсинов, цветной капусты и слив. Поставки апельсинов в Россию за год серьезно нарастили Сирия, Тунис и Южная Африка (на 954, 909 и 725% соответственно), лидеры по наращиванию объемов импорта цветной капусты — Узбекистан и Сирия (рост на 2666 и 2639% соответственно), импорт сливы обеспечивает Иран — поставки оттуда за год увеличились на 351%.

Но Турция пострадала не только по санкционным позициям — ее импорт в Россию в целом сокращается значительно быстрее, чем поставки из других стран: за первые пять месяцев по продукции, не попавшей под санкции, падение составило 43,6% против 9,6% у остальных стран — поставщиков России. Если за первые пять месяцев 2015 года поставки из «несанкционного» списка турецких товаров оценивались в $1,3 млрд, то по итогам первых пяти месяцев 2016 года их стоимость сократилась до $751 млн. В той или иной степени сокращены поставки в Россию большинства турецких товаров, следует из данных ФТС. Заметнее всего в денежном выражении просел импорт автомобилей из Турции — на 81,2% (падение с $42 млн до $8 млн); почти на 86% сократились поставки брюк и комбинезонов с лямками (падение — с $38 млн до $5,4 млн за первые пять месяцев 2016 года); почти на 75% меньше поставляется обуви (только $5,4 млн вместо досанкционных $21,6 млн). Почти на 61% сократился объем поставок трикотажных маек из Турции — с $13 млн до $5 млн, на 78% — арматуры, на 91% — хлопчатобумажной пряжи и одежды, рынок которых для России прежде стремился к $10 млн, а теперь сократился до нескольких сотен тысяч долларов.

Впрочем, по ряду позиций поставки из Турции в Россию не только не сократились, но и увеличились. Так, на 60% в денежном выражении вырос импорт табака из Турции — с $20,3 млн до $32,5 млн. На треть в денежном выражении расширен импорт турецких тыкв и кабачков в Россию: с $14 млн до $19 млн. На 262% увеличились за год поставки грузовых и грузо-пассажирских судов из Турции в Россию, видно из данных ФТС: с $8,9 млн за первые пять месяцев 2015 года до $31 млн в 2016 году. Впрочем, за счет наращивания закупок Россией таких судов в других странах (на 287% в денежном выражении) доля Турции на российском импортном рынке по этой позиции сократилась с 22,6 до 21,4%.