Табачные компании начали отказываться от брендов недорогих сигарет

Табачные компании, лишившись возможности рекламировать свою продукцию и размещать сигаретные пачки на открытых витринах магазинов, начали сокращать портфели брендов. Производители объясняют это невозможностью разместить все свои марки в ограниченных по пространству закрытых ящиках в супермаркетах, а также сокращением ценового разрыва между самыми дешевыми и самыми дорогими сигаретами — многие бренды, ранее различавшиеся по цене, теперь стоят одинаково.

Они убили «Приму»

Первым начал сокращать портфель лидер российского табачного рынка Japan Tobacco Int. (JTI). Сокращение JTI начала с нижнего ценового сегмента. Первыми жертвами стали марки «Наша Прима», Magna и Wings. Как следует из данных Федеральной налоговой службы (ФНС), где табачные компании обязаны фиксировать любые изменения максимальной розничной цены на все свои марки сигарет, с 1 января компания будет выпускать продукцию под «двойными» брендами: «Наша Прима» и Magna объединятся с брендом More, а Wings — с LD.

На практике объединение брендов выглядит так: название марки, которой суждено уйти с рынка, будет напечатано на пленке, которой обернута картонная пачка. А сама пачка под пленкой будет уже брендирована другой маркой сигарет. Для разъяснения в пачку будет помещаться вкладыш, в котором будет сообщаться, что через некоторое время эта марка сигарет будет называться по-другому, однако вкус, к которому привык потребитель, останется неизменным.

Такой метод ребрендинга активно используется табачными компаниями. Самый известный кейс подобного рода — глобальный ребрендинг сигарет Mild Seven, принадлежавших той же JTI. Японская компания не могла вывести этот ключевой бренд на ряд крупных рынков из-за запрета на размещение на пачке утверждений о том, что эти сигареты наносят меньший вред здоровью, чем другие. Под запретом наряду со словом lights («легкие») оказалось и слово mild («мягкие»), поэтому JTI переименовала Mild Seven в Mevius. Процесс «превращения», когда под пленкой с надписью Mild Seven оказывалась пачка с новым названием, занял около полугода.

«Оптимизация портфеля — естественный процесс для любого бизнеса в секторе FMCG, но особенно характерен для нашей отрасли, где в условиях запрета на рекламу и закрытой выкладки сильные бренды начинают быстрее укреплять позиции», — рассказал РБК вице-президент по корпоративным отношениям и коммуникациям «JTI Россия» Сергей Киселев. Также, по словам Киселева, компания ребрендирует и один премиальный бренд — Salem, доставшийся JTI после покупки международного бизнеса американской RJR-Nabisco в 1999 году за $7,8 млрд, он будет трансформирован в Mevius.

В других табачных компаниях отмечают, что тоже анализируют свои портфели брендов с целью оптимизации. «В нынешних условиях, когда в крупных торговых сетях сигареты продаются из закрытого для покупателя специального диспенсера, место в котором ограничено, производители физически не могут обеспечить представленность всех марок в каждом магазине, — рассказал РБК директор по корпоративным отношениям «БАТ Россия» Александр Лютый. — Логичным шагом для компании является пересмотр своего портфеля брендов для того, чтобы оставить в нем наиболее сильные позиции. Мы еще не провели оптимизации, но находимся в процессе пересмотра портфеля».

В компании Imperial Tobacco Group (ITG) ребрендируют советскую марку «Балканская звезда» в международную — Parker & Simpson. «Parker & Simpson — стратегическая марка ITG, которая представлена в 63 странах мира, — рассказала РБК бренд-менеджер компании Анна Масляева. — Это новый бренд для российского рынка, но у него высокий потенциал роста. Что касается локальной марки «Балканская звезда», то у нее есть достаточно большая база лояльных потребителей, но потенциал развития этого бренда в долгосрочной перспективе небольшой». По словам Масляевой, оптимизация портфеля брендов позволяет более эффективно инвестировать в дистрибуцию и место на полке, а также поддерживать высокий уровень вовлеченности со стороны сотрудников отдела продаж.

По данным из реестра ФНС, сокращает количество дешевых брендов и российский производитель «Донской табак»: сигареты «Прима Питерская» и «Друг» будут выпускаться под более сильным существующим брендом «Арктика». Кроме того, компания выводит на рынок новую марку дешевых сигарет «Володя» по 60 руб. за пачку. В пресс-службе Philip Morris РБК также рассказали, что провели оптимизацию в дивизионе супертонких сигарет, в результате которой Muratti Super Slims превратились в Eve.

Проверка на лояльность

Главный редактор отраслевого агентства «Русский табак» Максим Королев отмечает, что помимо ограниченной возможности представлять свои бренды в сетевой рознице табачные компании идут на сокращение портфеля из-за резкого роста цен на сигареты. «Еще несколько лет назад существовал огромный ценовой разрыв между стоимостью дешевых и премиальных марок, — говорит Королев. — В эту вилку можно было поместить большое количество брендов. Сейчас из-за роста акцизов даже самые дешевые сигареты стоят около 60 руб., а цена на премиальные повышается в процентном отношении не так стремительно. В результате ряд брендов, относившихся к разным ценовым сегментам, теперь стоит одинаково».

Как следует из данных ФНС, после ребрендинга «Наша Прима» / More будет стоить 74 руб. за пачку 20 штук, Wings/LD — 70 руб. за пачку. С 1 января 2016 года крупнейшие производители подняли цены на сигареты в среднем на 10 руб. «Мы подняли цены вслед за повышением табачного акциза в этом году, — рассказал РБК топ-менеджер компании, входящей в топ-3 производителей. Если курс рубля будет демонстрировать негативную динамику, как это было в 2015 году, мы будем вынуждены поднять цену два раза за год на 5 руб. за одно повышение».

Главным риском такого ребрендинга Королев называет возможность ухода ряда лояльных потребителей закрываемой марки. «Потребители сигарет традиционно проявляют большую лояльность к конкретной марке, — говорит Королев. — Переключится ли потребитель ностальгической советской «Примы» на «иностранный» бренд More — большой вопрос».

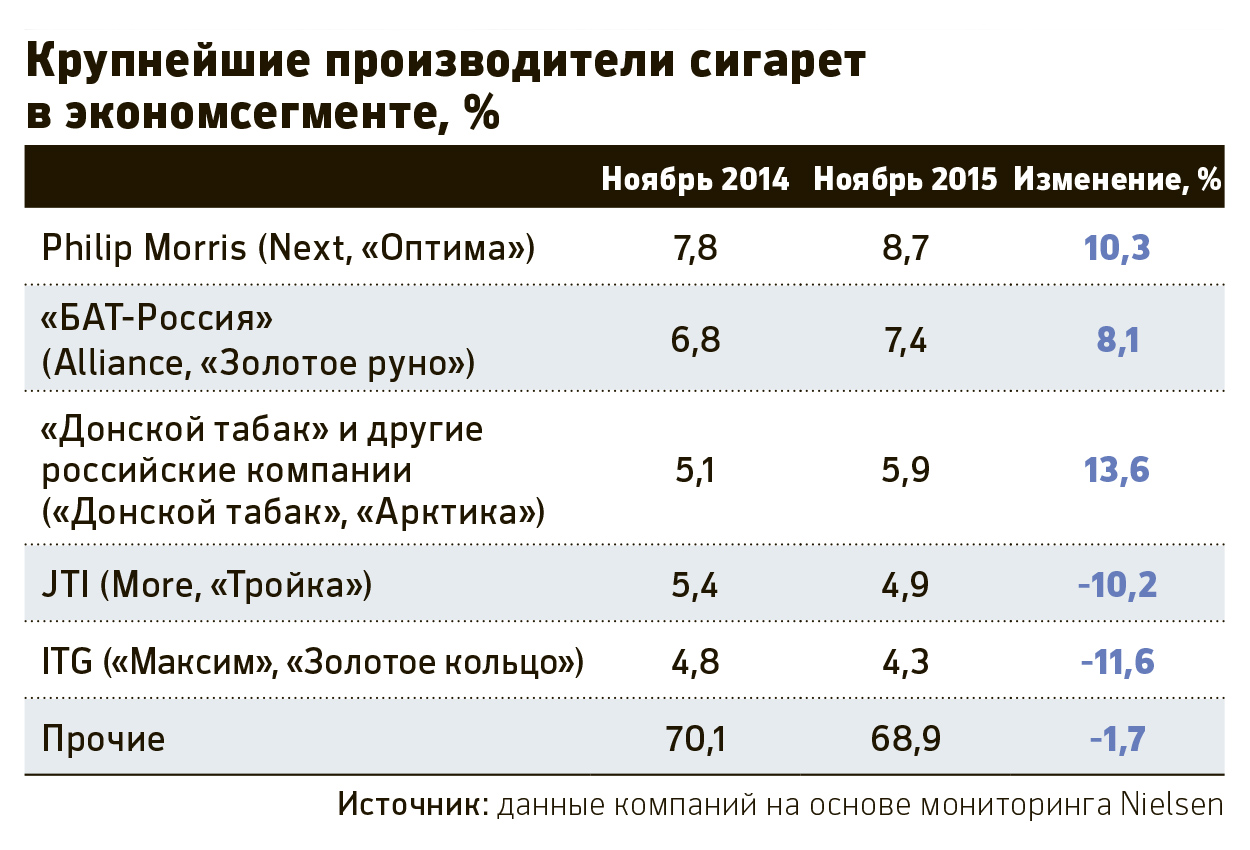

С ростом цен на сигареты все компании табачного рынка и эксперты отмечают перетекание потребителей в более дешевые сегменты. По данным, основанным на розничном мониторинге компании Nielsen, доля сигарет экономсегмента с ноября 2014 по ноябрь 2015 года увеличилась с 29,89 до 31,08%. Вырос и среднеценовой сегмент — с 34,04 до 34,57%. На этом фоне доли двух наиболее дорогих ценовых сегментов снижались (см. инфографику).

Крупнейшим производителем дешевых сигарет является Philip Morris, в портфеле у которого — самая популярная марка нижнеценового сегмента Next. Как показывают данные Nielsen, ликвидируемые компаниями бренды демонстрировали негативную динамику на фоне роста сегмента в целом. Доля «Нашей Примы», к примеру, за год снизилась с 0,13 до 0,09%, Wings — с 0,67 до 0,53%, «Балканской звезды» — с 0,96 до 0,66%.

Работа с самым растущим низкоценовым сегментом для компаний сейчас в приоритете, отмечает Максим Королев. «В настоящее время потребитель мигрирует в бюджетный и экономичный сегменты — те, где продукция «Донского табака» представлена лучше всего», — говорит директор табачного бизнес-комплекса ООО «Группа «Агроком» («Донской табак») Сергей Романов.