Летайте самолетами «Аэрофлота»: к чему приведет появление монополиста

Рождение монополиста

Авиакомпании, одна из основных статей расходов которых валютные лизинговые платежи, почувствовали эффект резкой девальвации рубля одними из первых. Не случайно главная жертва 2015 года — «Трансаэро» запросила господдержки под угрозой остановки полетов именно в декабре 2014 года, через несколько дней после резкого обвала рубля 16 декабря. Компания получила в ВТБ кредит под госгарантии на 9 млрд руб., но их хватило только до конца лета. В условиях 2015 года бизнес-модель «Трансаэро», рассчитанная на низкий курс доллара, рефинансирование старых кредитов новыми и постоянный рост пассажиропотока, не имела шансов на жизнь.

В августе «Трансаэро» стало нечем платить поставщикам топлива и аэропортам. В начале сентября решением комиссии во главе с первым вице-премьером Игорем Шуваловым компания была передана в управление «Аэрофлоту», который должен был получить 75% «Трансаэро» за символический 1 руб. На тот момент из-за курсовых разниц задолженность авиакомпании достигла 250 млрд руб., и в начале октября на совещании у Дмитрия Медведева было принято решение отказаться от спасения компании и сделки с «Аэрофлотом»; банкротство «Трансаэро» стало неизбежным.

Попытку спасти «Трансаэро», чтобы не остаться один на один с укрупнившимся «Аэрофлотом», предпринял владелец третьей российской авиакомпании — S7 Владислав Филев: 10 октября он подписал со своим извечным соперником — владельцем «Трансаэро» Александром Плешаковым соглашение о покупке у него 51% компании. 23 октября совладелец S7 Наталия Филева рассказала РБК, что ее компания согласовала с частью кредиторов «Трансаэро» план спасения. Но Росавиация признала невозможным продолжение полетов авиакомпании, отозвав у нее с 26 октября сертификат эксплуатанта и передав 56 зарубежных маршрутов «Аэрофлоту».

Этот шаг вызвал неодобрение у ФАС: глава ведомства Игорь Артемьев выступил против того, чтобы отдавать компании сразу все направления. «Отдали все чохом, создали кучу монополий, ну и только ленивый губернатор не писал о повышении тарифов», — описывал ситуацию он.

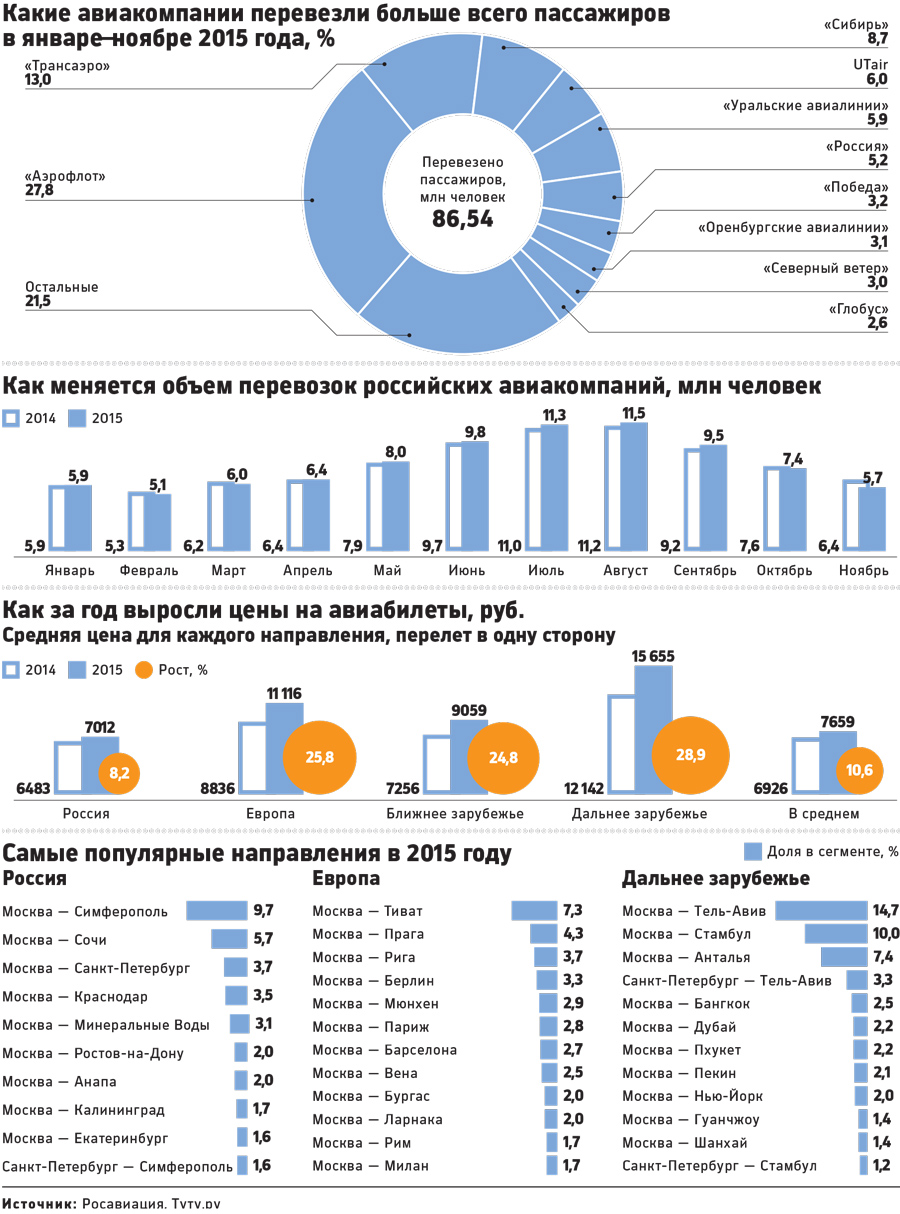

Если сложить доли в общем пассажиропотоке за 11 месяцев «Аэрофлота» (27,8%), его дочерних компаний — «Россия» (5,2%), «Победа» (3,2%), Orenair (3,1%), «Донавиа» (1,6%) «Аврора» (1,2%) с долей «Трансаэро» (13%), получается, что национальный авиаперевозчик контролировал бы больше половины рынка — 55,1%. Но в «Аэрофлоте» не согласны с тем, что компания стала монополистом. Представитель перевозчика отмечает, что если принять в расчет пассажиропоток иностранных авиакомпаний, то доля группы «Аэрофлот» равна 35,2%. Принимая во внимание, что полеты «Трансаэро» были остановлены 26 октября, пока преждевременно говорить о перераспределении долей, говорит представитель «Аэрофлота». «Итоги будут подводить по окончании года, [надо] смотреть результаты ноября и декабря и анализировать развитие ситуации в 2016 году, но очевидно, что доля [группы «Аэрофлот»] не выйдет за 50%», — говорит он.

В 2016 году основными выигравшими от ухода «Трансаэро» останутся группа «Аэрофлот» и S7, считает исполнительный директор агентства «Авиапорт» Олег Пантелеев. Часть доли могут получить авиаперевозчики, работающие на чартерном рынке, добавляет он. «Значительная доля рынка останется за «Аэрофлотом» и другими авиакомпаниями из его группы: у них самая большая сеть маршрутов по России, есть тренд на внутренний туризм, да и «Трансаэро» больше нет. К тому же многие зарубежные авиаперевозчики ушли с отечественного рынка, это тоже скажется на доле других игроков», — говорит директор по развитию Onetwotrip Аркадий Гинес.

План Савельева

Представитель «Аэрофлота» настаивает на том, что компания стала развивать транзитные международные направления и сегмент лоукост-перевозок еще до получения 56 международных направлений «Трансаэро» и прав на 12 самолетов из ее флота. Бизнес-модель «Аэрофлота» изначально была рассчитана на случай кризиса, говорил Виталий Савельев в интервью «Коммерсанту» в октябре 2015 года. По его словам, у компании нет эйфории по поводу роста рынка. «Да, мы не предполагали нынешнего российского кризиса, но тот же мировой кризис возвращается с определенной периодичностью», — заявил он.

Нельзя говорить, что «Аэрофлоту» просто повезло, потому что конкуренты неосмотрительно расширяли бизнес, не чувствуя приближения кризиса, говорит РБК консультант крупной международной компании. Национальный перевозчик загодя стал рекламировать свои рейсы в Западной и Восточной Европе, переходить на модель международного перевозчика на линиях Запад — Восток через Москву, объясняет он. Кроме того, предчувствуя сокращение внутрироссийских перевозок, «Аэрофлот» запустил лоукостер «Победа», который в ближайшие годы будет одним из драйверов роста всей группы, считает консультант. Выделяя специализированные дочерние авиакомпании, «Аэрофлот» идет по пути крупных европейских авиаперевозчиков, говорит совладелец одной из крупных российских авиакомпаний: точно так же Lufthansa развивает дискаунтер Germanwings и компанию для региональных перевозок Lufthansa CityLine, а Air France — дискаунтер Transavia и региональную «дочку» HOP! .

«Россия», входящая в группу «Аэрофлот», готовится стать вторым по масштабу российским авиаперевозчиком после ухода с рынка «Трансаэро». На ее базе будут объединены дочерние структуры группы «Россия», «Донавиа» и «Оренэйр», общий пассажиропоток которых за девять месяцев 2015 года составил 7,4 млн человек, следует из презентации на сайте компании. В 2016 году новый перевозчик охватит средний ценовой сегмент (между «Победой» и «Аэрофлотом») с региональными перевозками и чартерной программой. «У нас появятся четко структурированные ниши. Премиум-сегмент опять за «Аэрофлотом», низ закрывает наш лоукостер «Победа», и среднюю часть закрывает объединенная авиакомпания «Россия», — говорил Савельев в интервью телеканалу «Россия 24» в октябре 2015 года.

Авиакомпания «Победа» по итогам девяти месяцев 2015 года перевезла 2,5 млн пассажиров, по данным Росавиации. На данный момент 12 новых самолетов Boeing 737-800 выполняют около 70 рейсов в сутки по 33 направлениям, два из которых зарубежные, говорит представитель лоукостера. К концу 2015 года пассажиропоток достигнет 3 млн пассажиров, считает он. К 2018 году флот будет насчитывать около 40 воздушных судов, а перевозки достигнут 10 млн человек в год, что позволит компании войти в пятерку крупнейших авиаперевозчиков России, считают в «Победе».

Основные факторы роста «Аэрофлота» — политика привлечения транзитных пассажиров и выгодные ценовые предложения (авиакомпания может это позволить благодаря девальвации рубля), говорит представитель «Аэрофлота». Помогает «Аэрофлоту» в условиях девальвации и преимущество, которого у конкурентов нет, — роялти, исторически получаемые компанией от иностранных авиаперевозчиков за полеты над Россией по транссибирскому маршруту. Считается, что их объем составляет $400–500 млн в год, часть денег идет на расходы Росавиации, но большинство остается самому национальному авиаперевозчику.

Потери перевозчиков и рост цен

По итогам 2015 года российский авиарынок упадет не сильно: за 11 месяцев падение составляет 0,4%. Но оно нарастает: если до октября авиаперевозки росли, то в ноябре уже упали на 11,8%. Это прежде всего последствия отмены авиасообщения с Турцией, Египтом и Украиной. Эту проблему легче всего переживают крупнейшие перевозчики — «Аэрофлот» и S7: перевозки первого в ноябре 2015 года выросли на 7,8%, второго — на 0,9%.

В начале августа 2015 года Минэкономики подготовило доклад, в котором говорилось, что основная проблема рынка перенасыщение и избыточный рост парка авиакомпаний, которые не смогут обслуживать свой долг. «Отрасль так и не вышла из кризиса, рынок сжался, а провозные емкости раздули», — говорил «Коммерсанту» замминистра экономразвития Евгений Елин. Казалось бы, остановка «Трансаэро», чей парк на пике доходил до 105 самолетов, должен был позволить конкурентам вздохнуть спокойнее. Но уход «Трансаэро» и сокращение емкости наложились на снижение платежеспособного спроса, говорит гендиректор авиакомпании «ЮТэйр» Андрей Мартиросов. «Индикатор здоровья рынка — это RASK (доходность кресло-километра), интегральный показатель, учитывающий не только количество пассажиров, а и занятость кресел и доходность продаж. Так вот, RASK отечественных авиакомпаний с уходом игрока номер два не вырос», — говорит Мартиросов. Более того, даже на фоне двузначной инфляции не растет и средний тариф: это очень тревожный показатель перегретости рынка и большого количества «лишних» кресел, констатирует он.

Мартиросов считает, что цены на авиабилеты в первом полугодии продолжат снижаться, после чего в конце второго квартала стабилизируются и придут в равновесие с «общеэкономическими инфляционными трендами». По данным сервиса продажи билетов «Туту.ру», авиабилеты все же дорожают: средняя цена по всем направлениям внутри России растет от года к году на 8–10% — такая тенденция прослеживалась и в 2014-м и в 2015 году. Однако если в прошлом году средние цены на авиабилеты за рубеж выросли по соотношению с предыдущим годом не более чем на 10%, то в этом наблюдается значительно более резкое повышение цен: билеты в СНГ подорожали на 23%, а в страны дальнего зарубежья — на 26%, говорит представитель «Туту.ру». Учитывая нестабильность курса рубля, можно прогнозировать в 2016 году рост цен на авиабилеты за рубеж как минимум на 20%, а по России — примерно на 10%, предсказывает он.

Похожую динамику цен на внутреннем рынке наблюдают и в сервисе Onetwotrip. По мнению директора по развитию сервиса Аркадия Гинеса, дополнительным фактором для сохранения цен на прежнем уровне может стать обнуление ставки НДС для авиакомпаний на внутренних линиях. «На ситуацию повлияет уход ряда иностранных авиакомпаний, особенно лоукостеров EasyJet, Air Berlin, которые еще работали в 2015 году и сдерживали рост цен по ряду популярных направлений», — добавляет он. Чем выше курс доллара и евро, тем дороже будут билеты на международных направлениях, резюмирует Олег Пантелеев из «Авиапорта». «Но отставание роста рублевых цен от темпа падения рубля может составить от 5 до 20%», — предполагает он.