Игры за $2,4 трлн: что ждет индустрию развлечений и медиа к 2022 году

Объем мирового рынка индустрии развлечений и медиа к концу 2022 года достигнет $2,4 трлн против $1,9 трлн по итогам 2017-го, говорится в ежегодном исследовании PwC «Всемирный обзор индустрии развлечений и СМИ: прогноз на 2018–2022 годы» (есть у РБК). В ближайшие пять лет совокупный среднегодовой темп роста (СГТР) этих сегментов составит 4,4%. Но в России, как и в других развивающихся странах, например в Индонезии и Пакистане, он будет выше — 8,8%. Лидерами по темпу роста в ближайшие годы, по прогнозу аналитиков PwC, станут Нигерия и Египет — их рынки увеличатся на 21 и 17,1% соответственно за счет увеличения расходов населения в этих странах на доступ в интернет. На общемировом уровне или ниже — на 3–5% в год — будут расти рынки развитых стран Западной Европы и Северной Америки.

Объем российского рынка индустрии развлечений и медиа по итогам 2017 года составил $22 млрд — на 11% больше, чем в 2016-м. В 2018-м он достигнет $24 млрд, а в пятилетней перспективе — превысит $33 млрд.

РБК выделил основные тренды индустрии развлечений из доклада PwC.

Победа мобильной рекламы

Повсеместное использование мобильного интернета привело к тому, что пользователи в основном потребляют информацию через мобильные устройства. «2018 год станет первым годом, когда глобальная выручка от интернет-рекламы на мобильных устройствах превысит выручку от традиционной интернет-рекламы», — отметили аналитики PwC: обороты составят $128 млрд против $124 млрд.

Российский рынок интернет-рекламы — крупнейший среди стран Центральной и Восточной Европы — к 2022 году должен увеличиться с $2,7 млрд на конец 2017-го до $5,3 млрд (среднегодовой темп роста — 15%). Рост в сегменте рекламы на мобильных устройствах в России будет достигаться за счет социальных сетей, уверены аналитики PwC: каждый день как минимум в одну социальную сеть заходят около 100 млн человек. При этом на мобильные устройства приходится 70% посещений соцсетей.

По словам вице-президента и коммерческого директора Mail.Ru Group (интернет-холдингу принадлежат крупнейшие соцсети «ВКонтакте» и «Одноклассники») Элины Исагуловой, социальные сети сейчас — одно из основных «мест назначения» для пользователей, при этом размер их аудитории и вовлеченность продолжают расти. «Рекламодатели вкладывают деньги туда, куда перетекает внимание людей. Во втором квартале этого года мобильная реклама составила 64% от общей рекламной выручки наших социальных сетей», — сказала Исагулова.

Кроме того, рост выручки мобильного сегмента будет поддерживаться за счет увеличения количества абонентов с мобильным доступом в интернет: если в 2017 году в России насчитывалось 97 млн абонентов с мобильным доступом в интернет, или 68% населения, то в 2022-м он достигнет 82%, или около 117 млн абонентов. Доходы от предоставления фиксированного широкополосного и мобильного интернет-доступа остаются самыми крупными среди всех сегментов индустрии — на них в прошлом году пришлось 30% от общего объема, или $6,5 млрд. К 2022 году сегмент сохранит лидерство и увеличится до $10,8 млрд.

Хотя в 2017 году рынок интернет-рекламы в России так не обошел по годовому обороту телевизионную ($2,9 млрд), в ближайшие пять лет это точно произойдет: до 2022 года рынок ТВ-рекламы будет расти менее значительными темпами (среднегодовой темп роста — 6,1%), чем интернет, и к 2022 году достигнет лишь $3,9 млрд.

Массовая персонализация

С помощью анализа больших данных и искусственного интеллекта компании теперь могут адаптировать свои продукты под предпочтения конкретных пользователей. Персонализация способствует удержанию и привлечению аудитории, отметили аналитики PwC. Технологии, позволяющие анализировать и персонализировать товары и услуги, становятся все более востребованными, а современные потребители, в свою очередь, отказываются от шаблонных продуктов.

Эту тенденцию гендиректор агентства PRT Edelman Affiliate Глеб Сахрай объяснил стремлением, по крайней мере, некоторой части людей «обладать уникальными вещами, которые бы отражали их индивидуальность». Однако технологии кастомизации были трудоемкими — требующими ручного труда, а значит, и дорогими. «Конвейер, лучше всего отражающий суть безликих массовых продуктов, как раз был создан с целью снизить издержки. Современные же технологии, связанные со сбором и анализом больших данных, роботизация, искусственный интеллект вместе дали уникальную возможность производить и продавать уникальные (на самом деле — скорее кастомизированные) товары по цене массовых», — пояснил Сахрай.

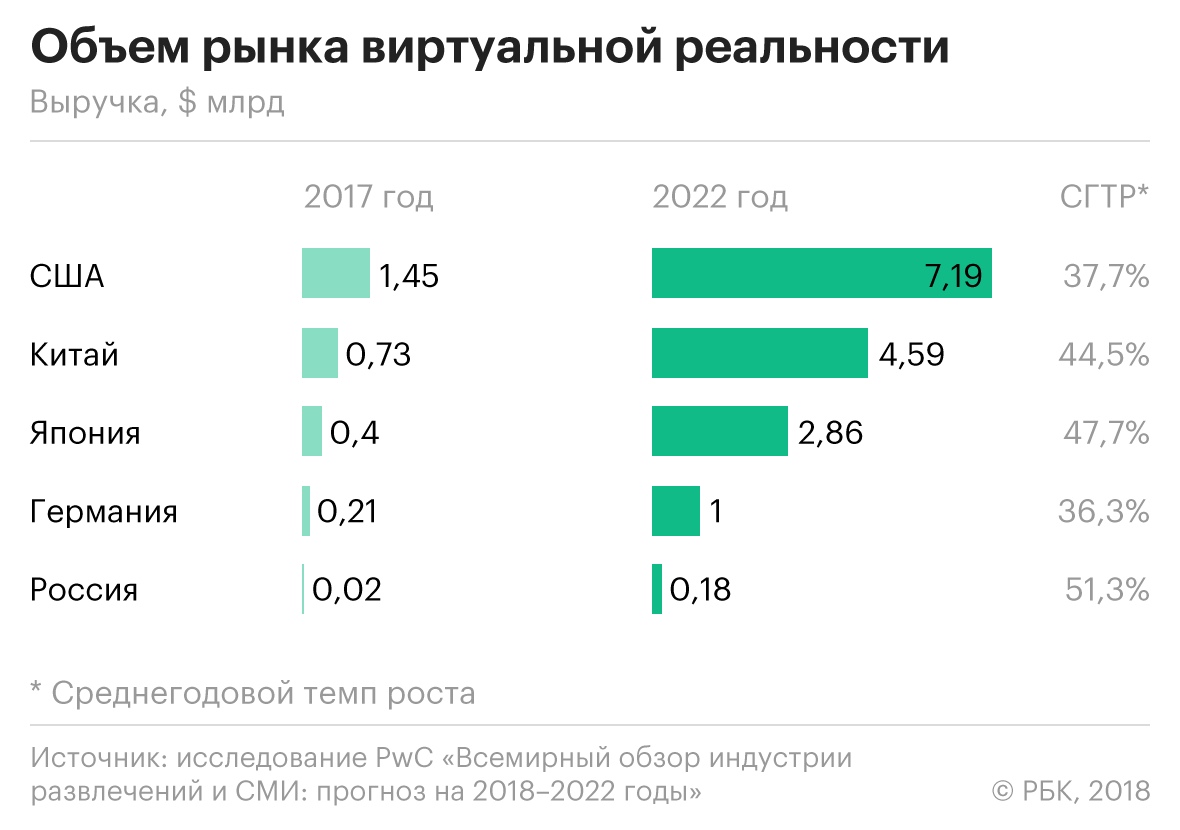

Взлет VR

Виртуальная реальность станет самым быстрорастущим сегментом как в России, так и в мире: его ежегодный рост составит 51,3 и 40,4% соответственно. Тем не менее доля этой технологии в общем объеме российского рынка развлечений составит всего 0,5%, или $178 млн. Прирост в первую очередь будет достигнут благодаря интересу потребителей к видео и играм в формате виртуальной реальности.

Сейчас на российском рынке представлено сразу несколько портативных шлемов виртуальной реальности — устройства от Microsoft, шлемы от HTC, Oculus и других производителей. Но ситуацию на рынке виртуальной реальности аналитики PwC называют «сложной»: устройств слишком мало, чтобы можно было с их помощью зарабатывать на рекламе. Более привлекательными на данный момент являются направления разработки b2b-приложений для шлемов, а также игровые аттракционы.

«Умное» телесмотрение

В лидерах по темпам роста в России — на 13,6% ежегодно — оказался сегмент ОТТ-видео (технология предоставления видеоуслуг через интернет). Правда, его развитию по-прежнему мешает пиратство, отметили в PwC. «Видео по запросу» с разовой оплатой просмотра (TVOD) занимает в России более значительную долю рынка, чем во многих развитых странах, и к 2022 году больше трети выручки ОТТ-сегмента будет все еще приходиться на такую модель.

Киберспорт высших достижений

«Геймеры — лакомый кусок для многих бизнесов» — так описывают в PwC состояние сегментов видеоигр и киберспорта. Киберспорт имеет второй по величине в России среднегодовой темп роста — 25,5%. В 2017 году совокупная выручка видеоигр и киберспорта на российском рынке составила $2,2 млрд, что почти на миллиард больше, чем в 2013-м. Основную выручку киберспортивным организациям приносят доходы от спонсорства (к 2022 году PwC оценивает объем только «спонсорских денег» в $10 млрд). «В большинстве видов спорта — и киберспорт здесь не исключение — основную часть доходов составляют спонсорство и медиаправа, — рассказал гендиректор Epic Esports Events Максим Маслов. — Есть редкие исключения в виде турнирной платформы FACEIT, которая зарабатывает именно на клиентах, обычных игроках, но практика такова, что основной источник заработка киберспортивных организаций — это так называемые b2b-деньги».

Ярослав Мешалкин, директор по стратегическим коммуникациям киберспортивного холдинга ESforce, отметил «тенденцию абсолютного роста» [спонсорских денег], когда все больше новых брендов, ранее сотрудничавших только с традиционными видами спорта, видят в киберспорте новую для себя аудиторию, с которой они готовы экспериментировать и в которую считают нужным инвестировать. «Практически никто не остался в стороне: в киберспорте сейчас банки, продукты питания, ретейлеры, автопроизводители, бренды одежды и авиакомпании — сложнее сказать, из какой отрасли в нашу индустрию еще не заходили», — отметил собеседник РБК.