Группа «Элемент» объявила ценовой диапазон IPO

Как говорится в сообщении группы «Элемент», опубликованном в четверг, 23 мая, ценовой диапазон предложения акций в рамках IPO, которое должно состояться до конца мая на СПБ Бирже, установлен на уровне от 223,6 руб. до 248,4 руб. за лот, включающий 1 тыс. акций. Это соответствует рыночной капитализации от 90 млрд до 100 млрд руб. без учета средств, привлеченных в рамках IPO. Сбор заявок продлится с 23 до 29 мая. Начало торгов запланировано на 30 мая.

Как рассказал в интервью РБК президент «Элемента» Илья Иванцов, компания рассчитывает привлечь около 15 млрд руб.

О намерении провести IPO «Элемент» объявил 17 мая. Как тогда поясняли в компании, инвесторам предложат акции дополнительного выпуска, никто из акционеров не планирует продавать свои бумаги. Организаторами размещения, по словам Иванцова, выступают «три ведущих банка». Каких — он не уточнил. Ранее источники РБК говорили, что организаторы IPO «Элемента» оценили стоимость компании в 117–140 млрд руб.

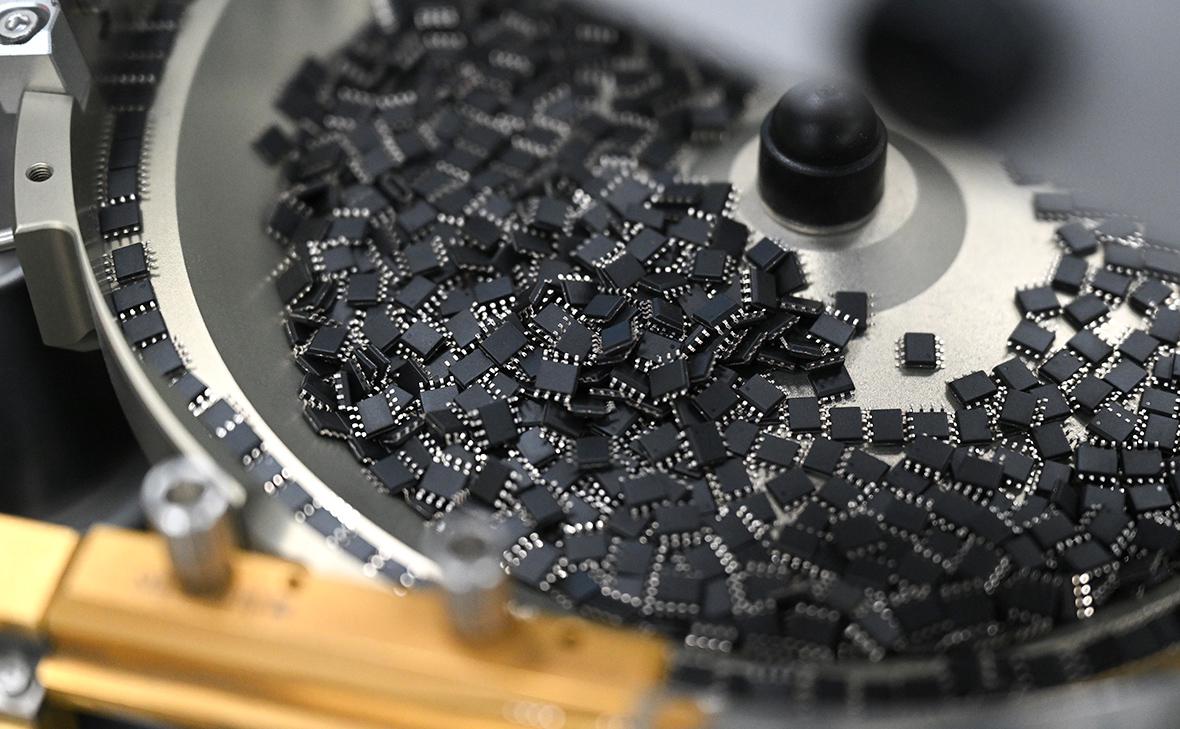

Группа «Элемент» — совместное предприятие АФК «Система» и госкорпорации «Ростех», является крупнейшим российским разработчиком и производителем микроэлектроники, занимая 51% этого рынка, по данным Kept. Объединяет более 30 компаний по производству микросхем, полупроводниковых приборов, силовой электроники, модулей, корпусов для микросхем, а также радиоэлектронной аппаратуры.

Компания может стать первым эмитентом, который проведет IPO на СПБ Бирже после того, как она попала под блокирующие санкции США в октябре 2023 года. Как поясняет Иванцов, эта площадка была выбрана как «единственно возможная» для группы. По его словам, была проведена большая работа, чтобы потенциальные инвесторы не почувствовали разницы по площадке с точки зрения ликвидности и доступа к ней через брокеров.

Гендиректор СПБ Биржи Евгений Сердюков в недавнем интервью «РБК Инвестициям» говорил, что биржа хочет привлекать инвестиции «в компании, которые участвуют в развитии экономического и технологического суверенитета России, а также в модернизации промышленности», и создала для них «специальные условия» по выходу. В частности, СПБ Биржа обнулила тарифы на листинг, сделав первичное размещение бесплатным, но намерена предусмотреть комиссии за сделки с акциями таких компаний. Кроме того, Сердюков говорил, что биржа готова помогать решившим разместиться на ней компаниям инвестировать средства в привлечение инвесторов и узнаваемость.

В своем интервью Иванцов отметил, что сейчас сложилась «уникальная возможность для опережающего развития» отрасли микроэлектроники и самой компании. Отчасти реализацию этих возможностей поддерживает государство, но привлечение дополнительных акционерных денег может существенно ускорить развитие. «У нас есть следующие два-три года для того, чтобы полностью ее реализовать. 2022 год многое изменил, появился лавинообразный спрос на нашу продукцию, поэтому основа нашей стратегии роста — интенсивное развитие производственных мощностей, разработка новых продуктов в микроэлектронике и новых технологий производства», — поделился Иванцов.

Для чего «Элементу» нужны деньги

Ранее «Элемент» сообщал, что привлеченные в ходе IPO средства будут направлены на финансирование программы развития, которая предполагает расширение действующих и создание новых производств, поддержку запуска новых продуктов в перспективных высокомаржинальных сегментах, а также экспансию на международные рынки.

Как рассказал РБК Иванцов, в среднем сейчас компания может удовлетворить примерно четверть спроса на электронную продукцию в стране. «Спрос будет расти, это не статичная картинка. Поэтому мы будем опережающими темпами инвестировать в расширение производства», — отметил он.

Согласно инвестиционной программе «Элемента», 80% привлеченных в ходе IPO средств направят на развитие сегмента электронной компонентной базы (ЭКБ), остальные 20% будут распределены между сегментами точного машиностроения (оборудование для производства микроэлектроники), а также блоков и модулей (модули связи стандарта LTE и навигации, блоки приемопередачи базовых станций и т.п.). При этом если на рынке ЭКБ группа планирует развиваться органически, то в двух других сегментах не исключает возможности приобретений.

Иванцов говорит, что компания планирует в том числе нарастить мощности кристального производства. Но как это повлияет на увеличение выпуска продукции в количественном выражении, сейчас сказать сложно в силу разнообразия ее линейки и разного количества пластин, необходимого для выпуска. В то же время он поделился, что в результате расширения группа намерена удовлетворить базовые потребности отечественной промышленности по продукции, которая выпускается на 200-миллиметровых пластинах и по топологическим нормам до 90 нанометров включительно. Например, производственная мощность линий чип-модулей для банковских карт выросла более чем в два раза и сейчас составляет более 50 млн штук в год.

Более 50 млрд руб. планируется вложить в развитие производственного комплекса, в том числе в создание в Зеленограде отдельного предприятия «Кубик» по производству транзисторов и диодов, необходимых почти для всей силовой электроники. К 2030 году группа планирует занять 60–70% в этом сегменте на внутреннем рынке. Сейчас 90% потребностей таких компонентов обеспечивает Китай.

В целом в течение следующих трех лет инвестиции компании в расширение производственных мощностей и разработку новых видов продукции составят более 20 млрд руб. в год, а в отдельные годы могут превысить 30 млрд руб., рассказал Илья Иванцов. По его словам, общая инвестиционная программа, которую компания реализует в настоящий момент, составляет около 100 млрд руб.