Деньги вместо лайков: как пользователи получают кредиты в соцсетях

Сервисы помогают гражданам оценить надежность друг друга, получают за это комиссию, но гарантий, как правило, не дают. В июне платформу для кредитования в социальных сетях запустила компания «Вебтрансфер Финанс», владельцев которой год назад исключили из реестра микрофинансовых организаций.

Надежность по аватару

Сайт Webtransfer-finance.com, позиционирующий себя как социальная сеть для выдачи кредитов, заработал в рунете в июне 2014 года. Для регистрации в ней требуется аккаунт в одной из популярных соцсетей – Facebook, Twitter, Google+, «ВКонтакте», «Одноклассниках» и «Моем Мире». С помощью Webtransfer одни пользователи соцсетей могут выдавать кредиты другим пользователям.

Ставку по займу определяет тот, кто хочет дать деньги в кредит, минимальная – 0,1%. Какую бы ставку ни указал кредитор, свои деньги он вернет: если заемщик окажется ненадежным, его кредит компенсирует гарантийный фонд Webtransfer по ставке 24% годовых (то есть 0,065% в сутки), рассказал РБК представитель Webtransfer Europe в России Александр Зисин.

Чтобы получить кредит, нужно заполнить форму заявки – выбрать сумму займа, срок и процентную ставку, а затем дождаться встречной заявки потенциального кредитора. Погасить заем можно, пополнив электронный кошелек в личном кабинете и направив деньги на счет кредитора в системе.

По словам Зисина, доля невозврата по кредитам составляет 3,5%. «Мы сотрудничаем с коллекторскими агентствами, но из-за низкого процента невозврата и незначительного размера сумм задолженности обращаться к коллекторам в большинстве случаев не приходится», – уверяет Зисин.

Зарегистрироваться в Webtransfer может любой совершеннолетний пользователь. По данным на 30 сентября количество пользователей платформы в мире превысило 600 тыс. человек, половина из них – из России. Сумма сделок на конец сентября составила более $2,9 млн, средний срок кредита – 9 дней, а средняя сумма займа – $154 (около 6,1 тыс. руб.). Эти данные отображаются в приложении для авторизованных пользователей.

Для оценки кредитоспособности система изучает профиль пользователя в соцсетях: когда он был зарегистрирован, насколько активно используется и т.д. В основном заемщиками становятся студенты и люди с достатком 35-40 тыс. руб., которые берут кредит на неделю-полторы, рассказал Зисин.

Компания зарабатывает на комиссии, которую берет за ввод и вывод средств, она достигает 2% в зависимости от платежного сервиса («Яндекс.Деньги», Qiwi и т.д). Также она получает выплаты от партнеров и пользователей за обслуживание счетов.

На запуск соцсети Webtransfer в России компания вложила $5 млн, уточнил Зисин. Он говорит, что всю прибыль проект собирается тратить на выход в новые регионы, прежде всего в Китай и Индию.

Ушли из-под ЦБ

ООО «Вебтрансфер Финанс» позиционирует себя как «дочка» американской Webtransfer World Wide Group. ООО через несколько компаний принадлежит белизскому офшору «Ларго Лимитед» – он контролирует 80,88% уставного капитала, еще 19,12% – у Евгении Нежуриной и Артема Ерко.

В 2013 году принадлежавшая тем же владельцам другая компания с похожим названием – ООО «Вебтрансфер Финанс (МФО)» – пыталась выйти на российский рынок с проектом «Кредитный сертификат»: пыталась выдавать документы, которые удостоверяют выдачу займа одним человеком другому. После истечения срока займа кредитор мог сам вернуть свои деньги или продать право требования долга кому-то еще.

«Когда мы впервые опубликовали эту концепцию, Федеральная служба по финансовым рынкам [ФСФР; была упразднена в конце 2013-го, ее функции перешли к Центробанку] обвинила нас в попытке выпуска ценных бумаг», – вспоминает представитель Webtransfer Europe Александр Чехов. Но речь идет не о ценной бумаге, а о подтверждении сделки, настаивает он. Чехов говорит, что компания отправляла свои разъяснения в ФСФР, но позже узнала из прессы, что ее исключили из реестра микрофинансовых организаций (МФО). «Вебтрансфер Финанс (МФО)» уже прекратила деятельность, уточнил Чехов.

Россияне могут самостоятельно выдавать друг другу займы и переуступать права – это не противоречит законодательству России, считает представитель «Яндекс.Деньги» Евгения Арнаутова. По ее словам, микрокредиты в России можно получить и у множества МФО – они выдают займы на банковский счет, пластиковую карту или электронный кошелек, причем рассматривают заявку очень быстро, иногда в течение нескольких минут.

Для взаимного кредитования физлиц в России нет надежных данных, предупреждает представитель компании «МигКредит» Дмитрий Горох. Эта компания занимается выдачей микрокредитов, ее уровень потерь по невозвратам за 2013 год составил гороаздо больше, чем декларирует по своему бизнесу Webtransfer – 18,6%, рассказал Горох. По его данным, на рынке МФО в целом этот показатель сейчас составляет 24–25%, а критический уровень, который может привести к банкротству – больше 30%.

Взаимное кредитование физлиц через интернет-сайты получило название P2P-кредитования – по словам Гороха, оно не пользуется популярностью: в отличие от западных стран, россияне мало доверяют не только финансовым институтам, но и друг другу.

Впрочем, у британской P2P-компании Zopa доля невозврата составляет 0,2%, рассказал партнер венчурного фонда Runa Capital Андрей Близнюк, вложивший деньги в Zopa. А вот у американской компании Lending Club доля невозврата превышает 5%; все зависит от рынка, на котором компания работает, рассуждает Близнюк. По его словам, для России 3,5% невозврата – очень амбициозная цифра.

В России на законодательном уровне деятельность платформ для P2P-кредитования не регулируется, подтвердил РБК представитель Центробанка. Он предупредил, что такие проекты несут повышенные риски россиянам.

P2P-кредитование набирает обороты в мире, особенно в США: этому способствуют низкие ставки по депозитам, развитая IT-инфраструктура и высокий спрос на кредиты, говорит директор онлайн-сервиса по выдаче займов MoneyMan.ru Борис Батин. По его словам, конкуренты Webtransfer готовы давать деньги под меньший процент.

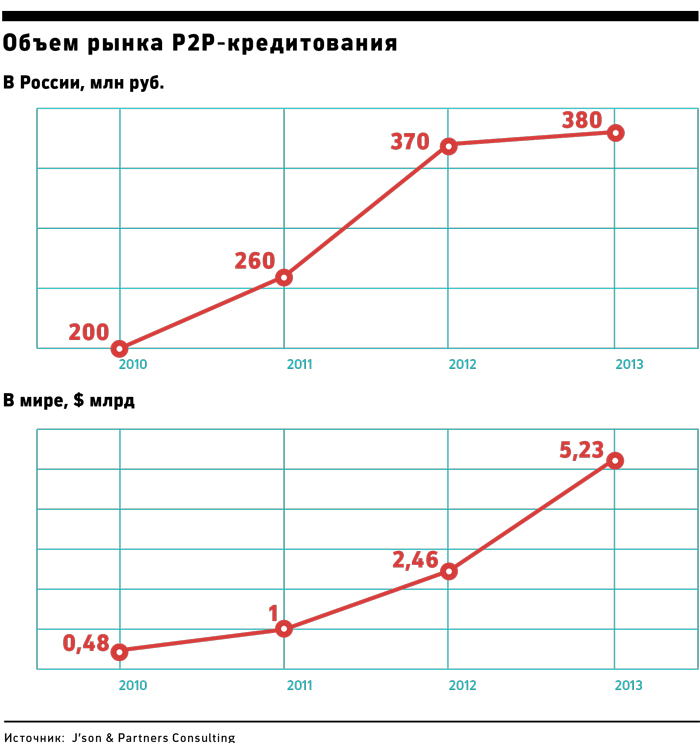

Общемировой рынок P2P-кредитования в 2013 году составил $5 млрд, российский – 380 млн руб. (около $11,93 млн), оценила компания J’son & Partners Consulting. По данным компании, основными игроками этого рынка были «Вдолг.ру», Billiloan (позже проект был закрыт), Credberry, Loanberry и WebMoney.