Центробанки вынуждены рисковать

Сокращение рынка облигаций с рейтингами AAA и снижение доходности по ним заставляют традиционно консервативные центробанки идти на больший риск, размещая активы в валютах развитых стран и даже в акциях. Об этом свидетельствуют результаты исследования журнала Central Banking Publications и Royal Bank of Scotland. Однако сам объем средств под управлением центробанков, который составляет 10,9 трлн долл., делает задачу существенной диверсификации активов крайне трудной.

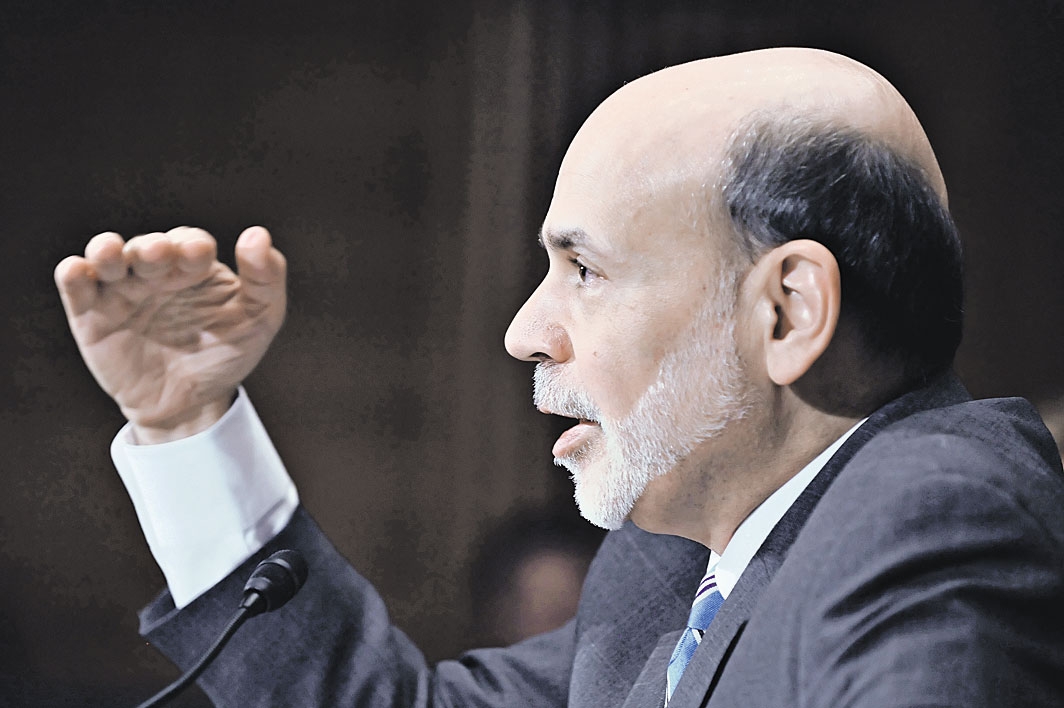

Журналисты Central Banking Publications и Royal Bank of Scotland опросили 60 ведущих мировых центробанков, управляющих в общей сложности 6,7 трлн долл. Четыре пятых респондентов признали, что агрессивная политика количественного смягчения со стороны США и ЕС заставила их внести коррективы в свою стратегию. «После финансового кризиса нетрадиционная монетарная политика и ультранизкие процентные ставки поставили перед центробанками множество вызовов в сфере управления кредитными рисками и потенциальными угрозами от их политики, а также получения приемлемой доходности», — отметил один из респондентов.

В результате почти треть респондентов (2,5 трлн долл. под управлением) согласны на риск и уже инвестируют в рынок акций или готовы пойти на такие вложения в ближайшие пять лет. Это коренной перелом в стратегии управляющих резервами, традиционно избегавших покупки таких ценных бумаг. «В настоящий момент мы наращиваем наш портфель акций и планируем сохранять его как долгосрочное вложение определенно больше пяти лет», — заявил авторам исследования неназванный представитель одного из европейских центробанков.

Кроме того, управляющие международными резервами недовольны падающей эффективностью своих валютных вложений из-за ослабления доллара и евро и стали активнее диверсифицировать эти инвестиции. Среди наиболее популярных валют оказались австралийский и канадский доллары, а также юань. Так, четыре пятых опрошенных заявили, что уже начали покупать или собираются покупать валюты Австралии и Канады, а 14% — бразильский реал. Кроме того, 40% респондентов заявили о том, что уже начали покупать или рассматривают инвестиции в китайский юань. Доля китайской валюты в резервах может резко вырасти, если произойдет включение юаня в корзину валют МВФ — SDR.

«Пересмотр структуры резервов большинством ЦБ мира был вполне прогнозируем. На фоне политики нулевых ставок двух ключевых финансовых институтов мира (ФРС и ЕЦБ) и фактической отрицательной доходности большинства безрисковых активов Европы и США миграция части мировой ликвидности в другие валюты была неизбежна. Впрочем, доля от общего объема активов, которую в потенциале могут занять эти валюты, не так велика в силу отсутствия альтернатив размещения такой колоссальной ликвидности, каковой являются 6,7 трлн долл.», — сказал РБК daily заместитель директора по аналитике Saxo Bank в России Кирилл Самышкин. По мнению эксперта, в целом для мировой финансовой системы это положительные изменения, так как незначительная миграция капиталов только улучшает их диверсификацию.