Наблюдая за Америкой: о чем участники ОПЕК+ будут говорить в Вене

Участникам соглашения ОПЕК+ предстоит 30 ноября обсудить на встрече в Вене дальнейшее соблюдение ограничений на добычу нефти. Соглашение действует до марта 2018 года, и решение о его продлении можно пока не принимать, но эта тема будет в фокусе в ближайшие месяцы. По данным Bloomberg, Россия и Саудовская Аравия хотели бы сохранить ограничения до конца 2018 года. Участники ОПЕК+ вряд ли быстро откажутся от стратегии, оказавшейся столь успешной в этом году. Договор, скорее всего, будет продлен. Но простое решение — продлить текущие ограничения — может оказаться неэффективным в 2018 году. Если цены на нефть продолжат расти, это может вызвать значительный рост сланцевой добычи в США. В результате на рынке может снова установиться профицит предложения и начнется падение цен. Так что сейчас экспортерам из ОПЕК+ стоит внимательно следить за ситуацией в США.

ОПЕК против сланца

Ценовая конъюнктура на рынке нефти в ближайшие годы будет складываться вокруг конкуренции ОПЕК+ со сланцевыми производителями США. Основной фактор конкурентоспособности ОПЕК+ — большая доля на рынке производителей сланцевой нефти — короткий временной лаг от инвестиций до начала добычи (пять-шесть месяцев) и рост производительности. Страны ОПЕК словно тестируют сланцевую отрасль. Первый «тест» начался в ноябре 2014 года, когда члены ОПЕК отказались ограничить добычу. Участники картеля, прежде всего Саудовская Аравия, рассчитывали, что в результате падения цен с рынка уйдут производители с высокой себестоимостью добычи. Значительного спада добычи ожидали и в сланцевой отрасли США, где после первого года эксплуатации скважины добыча падает, как правило, на 70%.

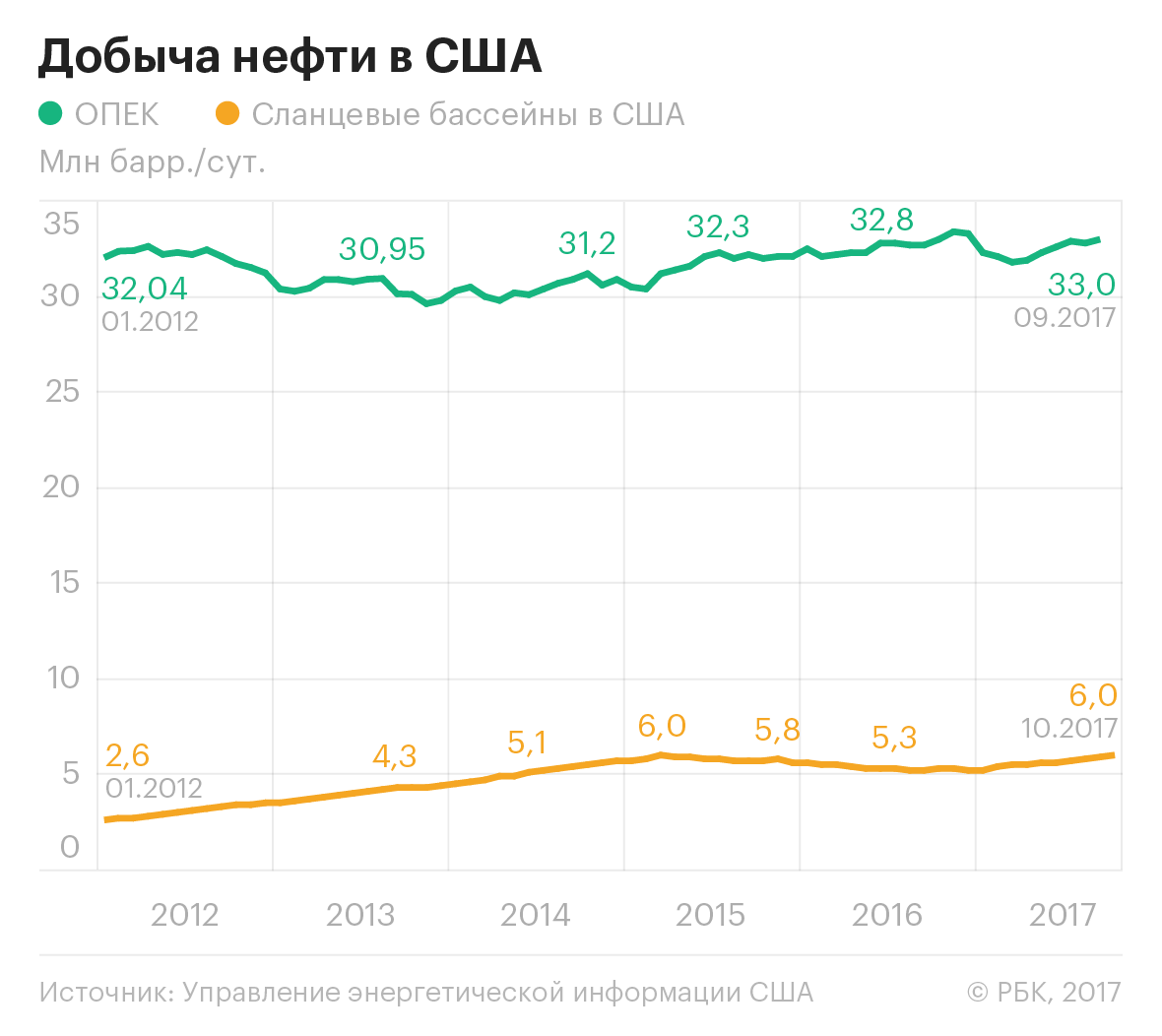

Но сланцевая отрасль оказалась устойчивой к «ценовому шоку» в 2015–2016 годах. По оценкам Управления энергетической информации США (EIA), сокращение добычи в сланцевых бассейнах в США составило лишь 0,8 млн барр. в сутки за два года — c 6,0 млн барр. в сутки на пике в марте 2015 года до 5,2 млн барр. в сутки в декабре 2016 года. Выжить сланцевым производителям удалось за счет улучшения производительности, сокращения цен на услуги подрядчиков и перехода на высокорентабельные участки (sweet spots). При этом страны ОПЕК за этот период нарастили добычу на 2,2 млн барр. в сутки — экспортеры пытались компенсировать выпадающие от снижения цен доходы за счет роста добычи, кроме того, в 2016 году с Ирана сняли запрет на экспорт нефти.

Экономические проблемы и подготовка властей Саудовской Аравии к IPO компании Saudi Aramco вынудили ОПЕК пойти на изменение стратегии. В конце ноября 2016 года ОПЕК и другие страны-экспортеры, прежде всего Россия, договорились о снижении добычи на 1,8 млн барр. в сутки в первом полугодии 2017 года. Второй «тест» ОПЕК+ должен был показать, как сланцевые компании отреагируют на рост цен. Были опасения, что производители сланцевой нефти могут сильно нарастить производство, поэтому масштаб ограничений, о которых договорились год назад, был рассчитан так, чтобы цена оставалась в пределах $60 за баррель.

В итоге рост сланцевой добычи оказался ниже ожиданий: +0,8 млн барр. в сутки в январе—октябре 2017 года. Это стало одним из ключевых факторов установления дефицита на рынке (что эквивалентно сокращению коммерческих запасов) и роста цен на нефть до двухлетнего максимума в октябре—ноябре. В СМИ, сообщавших об устойчивости сланцевых производителей в 2015–2016 годах, сейчас можно прочитать об ухудшении перспектив отрасли, несмотря на рост цен на нефть.

Прогнозы

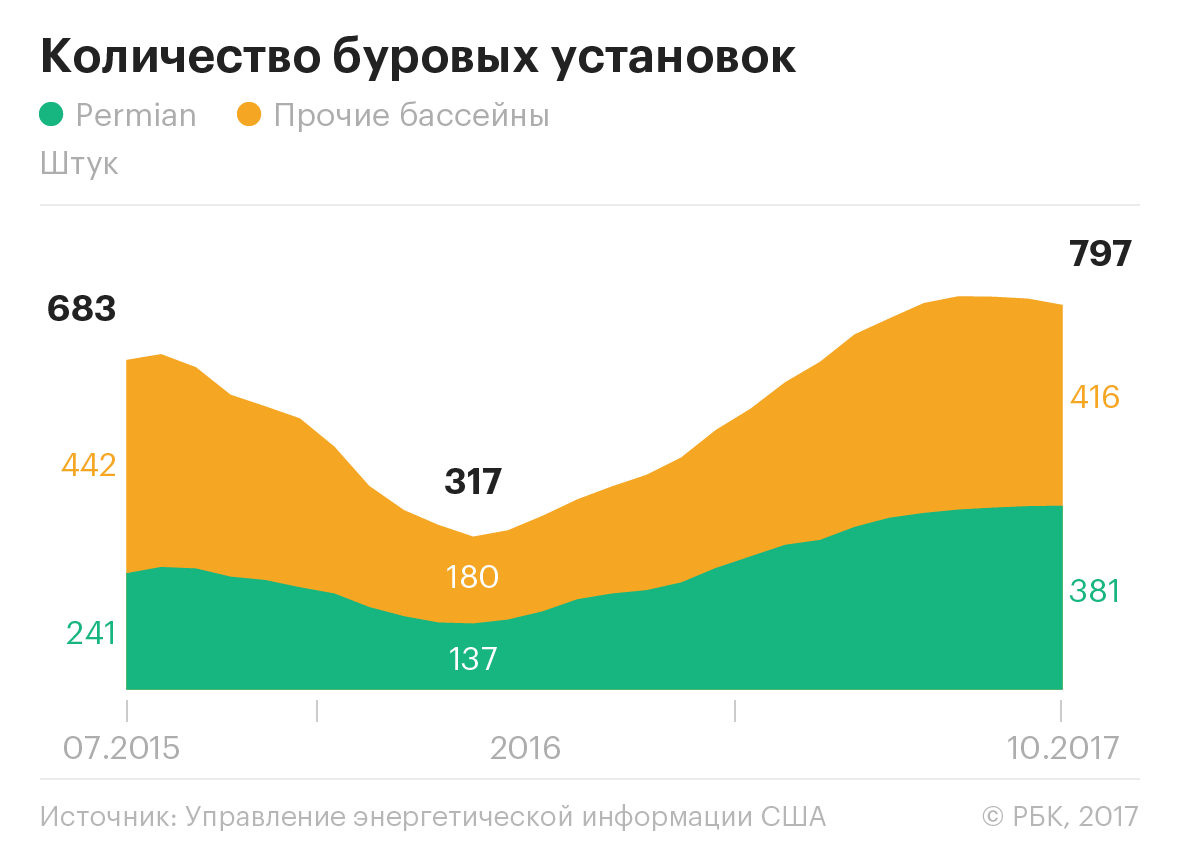

Но нельзя однозначно сказать, что реакция сланцевой отрасли на вызов со стороны ОПЕК+ оказалась слабой. Количество активных буровых установок выросло за два года на 17% (во многом за счет крупнейшего бассейна Permian: +47%). Сланцевые компании были вынуждены повышать производительность при низких ценах в 2015–2016 годах, но продолжили этот курс и после повышения цен. Последние инновации были направлены на улучшение дизайна по заканчиванию скважин, что позволило уже в этом году увеличить средний дебит в первый месяц действия скважины (IP rate) на 16,6%.

Недостаточно динамичный рост добычи был вызван увеличением числа пробуренных, но не законченных скважин (так называемых DUC-скважин). С декабря 2016 года по октябрь 2017 года их стало на 1,9 тыс. скважин больше: в среднем компании отправляли в запас 17% пробуренных скважин. В экспертной среде нет консенсуса относительно причин такой тактики компаний. Скептики сомневаются в рентабельности скважин, отправленных в запас. Оптимисты указывают, что компании ищут возможности по улучшению их рентабельности перед запуском. Так или иначе, получилось, что производители сланцевой нефти неявно поддержали ограничения ОПЕК+.

В прогнозах динамики сланцевой добычи на 2018 год — также большой разброс. Это и понятно при столь противоречивых сигналах отрасли. Возможно, аналитики закладывают разные сценарии накопления/ввода DUC-скважин. Консалтинговая компания Rystad прогнозирует рост на 1,4 млн барр. в сутки, EIA — лишь на 0,3 млн барр. в сутки. Оценки точности прошлых прогнозов не добавляют ясности. В 2015–2016 годах прогнозы EIA были слишком пессимистичными, прогнозы Rystad на этот год были чересчур оптимистичными.

Из-за неопределенности с прогнозами по сланцевой отрасли участникам ОПЕК+ стоит повременить с продлением соглашения и продолжать мониторинг ситуации. Из-за наличия временного лага между решением о новом бурении и вводом новых скважин только в марте—апреле 2018 года будет видна реакция сланцевой добычи на наблюдаемый сейчас (в октябре—ноябре) рост цен. С учетом того, что сезонный пик спроса приходится на вторую половину года, участникам соглашения разумно было бы продлить его пока только на три месяца, по июнь 2018 года.