Глава «Секвойи»: «Дисконт должнику от коллектора может составить до 30%»

«Есть компании мелкие, которые скорее являются ростовщиками»

— Противостояние должников и коллекторов часто похоже на настоящую войну: в ход идут бутылки с зажигательной смесью, некрологи детям и залитый в дверные замки клей. При этом уже полтора года коллекторы работают по закону «О потребительском кредите». Что изменилось в этом бизнесе, как повлияли на него установленные правила игры?

— Закон «О потребительском кредите», по которому работают коллекторы, вступил в силу летом 2014 года. Изменений, конечно, много. С одной стороны, этот закон — попытка в первый раз как-то регламентировать взыскание. До этого все ограничивалось Гражданским или Административным кодексом. В законе был сделан акцент на процессе взыскания: как и когда контактировать с должником, какую информацию нужно ему предоставлять. Это первая ограниченная попытка регулировать отрасль. Но закон не дал ответа на главный вопрос: а кто вообще может выполнять функции коллектора? Этот вопрос до сих пор открыт, и из-за этого у нас так много проблем и негатива на рынке. Этот вопрос нуждается в урегулировании как можно быстрее.

Законопроект Сергея Нарышкина и Валентины Матвиенко («О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату долгов», внесенный в Госдуму и одобренный правительством. — РБК) о регулировании деятельности коллекторов — это попытка сформулировать требования к профессиональным коллекторским агентствам, определить надзорный орган и правила работы. Текущая версия законопроекта еще достаточно сырая и нуждается в доработке, для того чтобы не спровоцировать существенный рост просрочки, который в итоге крайне негативно скажется и на устойчивости банковской системы и на развитии системы розничного кредитования. Я надеюсь, что принятие данного закона в доработанном виде в итоге сделает рынок взыскания более цивилизованным. Сомнительные компании, или, как мы их называем, серые коллекторы, будут вынуждены покинуть рынок, потому что не смогут соответствовать требованиям по уставному капиталу, возможно, не будут зарегистрированы в едином государственном реестре, и да, штрафы за нарушение закона тоже не позволят им дальше существовать.

Кроме того, необходимо отметить, что сформулированные в законе «правила игры» распространяются не только на профессиональных коллекторов, но и на кредиторов, включая сотрудников микрофинансовых организаций, которые, к сожалению, в последнее время допускают существенные отклонения от того законного подхода к взысканию. Но повторюсь, все это при условии серьезной доработки законопроекта. В противном случае закон может стать мощным катализатором роста задолженности, взыскание которой непомерным бременем ляжет на наши судебные органы и ФССП. А многие цивилизованные взыскатели будут вынуждены уйти с рынка, что в итоге создаст условия как раз для работы тех самых серых коллекторов, чью деятельность закон призван пресечь. Все-таки закон о коллекторах принимают в крайне спешном порядке как ответ на текущий негатив в сфере возврата долгов.

«Секвойя кредит консолидейшн»

Старейшее российское коллекторское агентство, основанное в 2004 году. Входит в группу Adela Financial Retail Group, которая на 81% принадлежит Евгению Бернштаму. В самой «Секвойе», как сообщил Бернштам в интервью банкиру Олегу Тинькову, у него 90% акций, а еще 10% — у президента компании Елены Докучаевой. Компания работает в основном с банковскими долгами, также в портфеле есть долги ЖКХ, малого и среднего бизнеса, корпоративная задолженность, ипотека. Входит в Национальную ассоциацию профессиональных коллекторских агентств. Финансовые и операционные показатели компания не раскрывает. Согласно базе данных СПАРК, выручка «Секвойи» по российским стандартам бухгалтерского учета в 2013 году составила 370 млн руб., в 2014-м — 286 млн руб. При этом в 2013 году компания получила прибыль 41 млн руб., в 2014-м — убыток 108 млн руб. Среди клиентов «Секвойи» — банк ВТБ24, банк «Хоум Кредит», Восточный Экспресс Банк, МГТС, «Эр-Телеком».

— Негатив накопился из-за отсутствия закона или по какой-то другой причине?

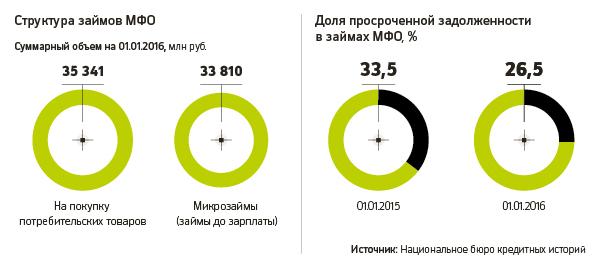

— Причин несколько. С одной стороны, это снижение платежеспособности как следствие ухудшения макроэкономической ситуации в стране, с другой — это и переход кредитования из сугубо банковского в новые сегменты, в том числе в микрофинансовые организации. Это тоже молодой рынок, он еще моложе, чем коллекторский. И на нем присутствуют совершенно разные компании. Есть компании профессиональные, крупные, которые ответственно подходят и к выдаче кредита и к его взысканию. Есть компании мелкие, которые скорее являются ростовщиками. Ну и взыскание там соответствующее. Если мы проанализируем последние особенно громкие случаи преступлений коллекторов, то увидим, что в основном они сконцентрированы в секторе микрофинансового рынка, а их участники небольшие региональные компании.

— У МФО небольшие кредиты, а маленький долг — маленькая комиссия. Означает ли это, что их долги непривлекательны для коллекторов, и если да, то кто тогда с ними работает?

— Все МФО разные. Одно дело те, кто выдает долгосрочные потребительские займы, и совсем другое — кредиты до зарплаты. Там действительно очень маленькие суммы: 3–5 тыс. руб. и менее. И вы абсолютно правы в том, что такая задолженность требует значительных усилий для взыскания, причем затраты на данное взыскание будут примерно такими же, как на взыскание долга в 80 тыс. руб., но при этом комиссия от взысканной суммы ничтожна. Конечно, можно использовать исключительно дистанционные каналы взыскания с минимальным количеством коммуникаций, но и эффект от такого взыскания будет соответствующий. Поэтому, конечно, такие мелкие суммы менее интересны для крупных игроков.

Елена Докучаева

В 1994 году окончила Московский государственный лингвистический университет имени Мориса Тореза по специальности «переводчик-референт немецкого и английского языков». В 1996 году окончила Финансовую академию при правительстве РФ по специальности «банковское дело». Работала в Альфа-банке, где руководила отделом маркетинга пластиковых карт, управлением по развитию удаленных каналов дистрибуции, направлением розничного кредитования. Возглавляет «Секвойя кредит консолидейшн» с момента его основания в 2004 году. Как сообщил глава Adela FRG Евгений Бернштам в интервью банкиру Олегу Тинькову, Докучаева является совладельцем «Секвойи»: ей принадлежит 10% акций компании, остальные 90% — у самого Бернштама.

— То есть займы до зарплаты — это как раз поле для серой деятельности?

— Боюсь, что в каком-то смысле да. Хотя о сером рынке взыскания у меня крайне ограниченные представления.

— Но что-то же вы должны о них знать.

— Не думаю, что такие коллекторы создают для работы отдельное юридическое лицо, платят налоги, этот список можно продолжить... И это вызывает серьезную обеспокоенность. Коллекторы работают в очень деликатной сфере: их деятельность связана с обработкой персональных данных заемщика. Для того чтобы работать с персональными данными, нужно полностью соответствовать требованиям закона о защите персональных данных, и позволить себе это могут только достаточно крупные компании. Вряд ли мелкие игроки будут сертифицировать соответствующим образом свои IT-системы. Я вообще сомневаюсь, что у подобных игроков рынка есть какие-то IT-системы. Подобные компании не входят ни в какие профессиональные ассоциации, да их бы туда и не приняли. У той же НАПКА (Национальная ассоциация профессиональных коллекторских агентств. — РБК) очень жесткие требования по отбору в свои ряды, поэтому в ассоциации состоит всего порядка 30 компаний. Но эти 30 компаний, если говорить о банковском рынке, покрывают 90% взыскания, поскольку банки очень серьезно подходят к выбору своих партнеров. Думаю, что одним из способов решения проблемы нецивилизованного взыскания могло бы стать законодательное закрепление ответственности кредитора за выбор взыскателя.

«Цены упали очень серьезно»

— Затрагивает ли новый законопроект серую зону — ведь эти игроки и раньше не соблюдали закон?

— Не думаю. Вряд ли серые коллекторы теперь начнут работать в строгом соответствии с новым законом: для них это экономически невыгодно. Скорее закон даст правоохранителям основания для привлечения таких компаний к ответственности. Скорее в сегодняшнем виде закон может существенно усложнить работу кредиторов и профессиональных игроков. И речь не только о количественных ограничениях числа контактов с заемщиком. При должной степени проработки в законе даже подобное положение будет выполнимо, хотя и потребует существенного изменения бизнес-модели. Куда большие опасения вызывает норма, в соответствии с которой кредитор должен получать согласие заемщика на передачу его долга в коллекторское агентство или на продажу долга уже после возникновения просрочки. Вызывает опасение и право должника в любой момент отказаться от общения с кредитором или взыскателем без предоставления вместо себя своего законного представителя. Подобная норма неизбежно породит шквал обращений в суды, а потом и в службу судебных приставов. Вряд ли сейчас бюджетом предусмотрены существенные расходы на их расширение, а это значит, что долги будут висеть мертвым грузом. Все это существенно скажется на эффективности взыскания задолженности и в итоге на финансовой ситуации очень многих розничных банков, а в итоге кредиты станут менее доступны для населения.

— Многие коллекторские агентства из НАПКА уже жалуются, что себестоимость взыскания в 2015 году выросла в несколько раз.

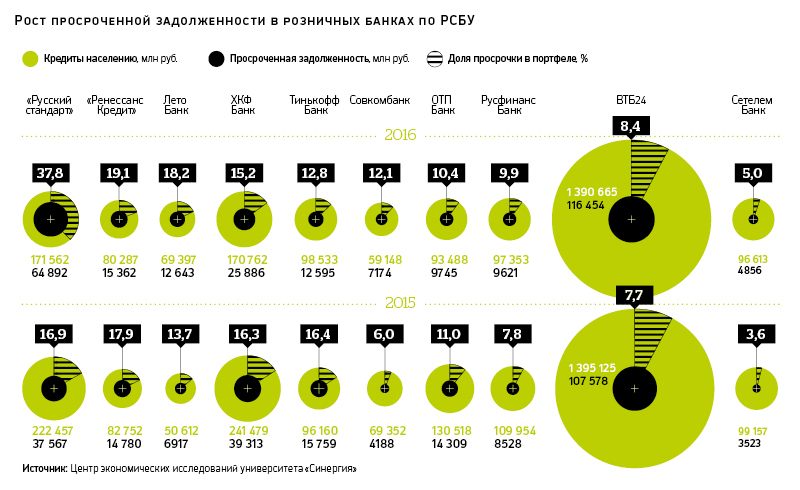

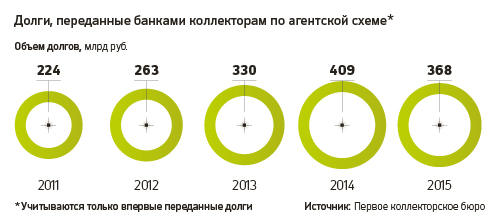

— Несомненно, взыскивать стало сложнее, несмотря на то что объемы растут и просрочка растет. В этом году она выросла на 30% за год (без учета МФО), и это очень серьезно. Доля ее в общем объеме кредитования существенно увеличилась — сейчас она около 12%. Такого показателя я не припомню за последние пять-шесть лет, это очень много. Связано это и с тем, что падают объемы розничного кредитования, просрочка «вызревает», а кредитный портфель банков либо стагнирует, либо уменьшается, новых кредитов выдается мало. В итоге банки и коллекторы работают со старыми долгами с очень высокой просрочкой. То есть это действительно сложные случаи, когда заемщик не может расплатиться в течение очень долгого времени. Чтобы взыскать такой долг, требуется куда больше времени, и его себестоимость существенно вырастает.

— Что вы делаете, чтобы сократить расходы? Перекладываете основную часть работы на call-центр?

— Call-центр у нас, конечно, превалирует над выездным взысканием: это более эффективный канал взаимодействия с должником, чем личные встречи. На сегодня соотношение примерно 80 на 20%, но это не догма. Мы динамично реагируем на рыночную ситуацию. Кроме того, есть регионы с очень низким уровнем телефонизации, где без выездного взыскания, к сожалению, не обойтись.

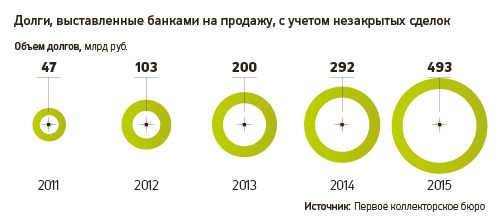

— В прошлом году банки выставили на продажу по договору цессии (продажи права требования) почти в два раза больше долгов, чем в 2014-м. Проданные долги самые безнадежные?

— Я бы так не говорила, иначе бы цессия не развивалась. Вообще цессия и агентское взыскание — это два взаимодополняющих и цикличных бизнеса. Чем лучше ситуация на рынке, чем больше объемы кредитования, чем больше свежей просроченной задолженности появляется на рынке, тем более быстрыми темпами растет агентское взыскание. Когда ситуация на рынке ухудшается и банки получают большое давление на свои балансы со стороны просроченной задолженности, у них появляется непреодолимое желание поскорее от нее избавиться. И они готовы ее продавать. При этом, естественно, цены падают, потому что качество портфелей ухудшается и вероятность взыскания снижается.

Сегодня цессионный рынок растет. Хотя нельзя сказать, что в России много крупных цессионных игроков. Возможно, ситуация будет постепенно изменяться: сейчас это более маржинальный бизнес по сравнению с агентским, поскольку новый кредитор не ограничен в сроке взыскания и может более активно использовать рассрочку и дисконтирования, прибегать к судебному взысканию.

— Сейчас долги в среднем стоят всего 0,5–1% от объема портфеля. Это минимум?

— Я думаю, сейчас цены реально отражают текущее качество портфелей. Они упали очень серьезно, в несколько раз. Пройдет два-три года, и ситуация может как улучшиться, так и ухудшиться. Если ситуация улучшится, платежеспособность повысится, в итоге можно будет взыскать больше, чем прогнозировали при расчете цены. При ухудшении ситуации, напротив, факт может оказаться хуже прогноза. В европейской практике цессионные игроки в кризис 2007–2008 годов достаточно серьезно пострадали, так как не планировали существенного снижения платежеспособности. Однако после улучшения экономической ситуации практически все они неплохо заработали на купленных в кризис портфелях.

«Купив портфель за 1%, новый кредитор взыщет 2–2,5%»

— У коллекторов по большому счету те же инструменты, что и у банков, — звонки, СМС письма. За счет чего получается, что банк этот долг не взыскал, а коллектор взыщет?

— Купив портфель за 1% от суммы задолженности, новый кредитор взыщет 2–2,5%. Во-первых, потому что он имеет возможность осуществлять взыскание в течение длительного времени — от трех до семи лет, а значит готов предоставить должнику такую рассрочку погашения, которая будет больше соответствовать его финансовым возможностям. Например, должнику необходимо погасить 10 тыс. руб., но он сможет это сделать не за четыре месяца, как требовал первоначальный кредитор или коллектор-агент, а в течение трех лет. Должнику это сделать существенно проще — ведь ежемесячная нагрузка по обслуживанию долга снизится. В итоге выигрывают все — должник, который погасит свой долг, и коллектор, который получит устойчивый денежный поток. Возможно, банк бы тоже взыскал эти деньги, только ему нужно было держать портфель у себя на балансе еще три или пять лет.

Срок взыскания по купленным портфелям обычно составляет пять—семь лет, но нередко взыскание продолжается и после этого срока. Так, по портфелю, купленному нами в 2007 году, до сих пор идут платежи, хотя прошло уже почти девять лет с момента совершения этой сделки. Принимая решение о продаже портфеля, банк проводит сравнение двух возможных вариантов: оставить портфель на своем балансе и продолжить по нему взыскание или продать его сейчас с существенным дисконтом, но не отвлекать больше средства под резервы и не нести затраты на взыскание. Обычно первая опция представляется кредитору значительно более выгодной и привлекательной. Другая причина, по которой новый кредитор может взыскать больше, — это возможность дисконтировать купленный долг. Это выгодно прежде всего самому должнику: он может получить прощение части долга, например штрафов или процентов.

— Сколько может составлять дисконт?

— Во многом это зависит от структуры долга и финансовой ситуации должника. В отдельных случаях дисконт должнику от коллектора может составить до 30%, то есть столько ему могут простить.

— В крайнем случае с купленными долгами вы ведь можете пойти в суд?

— В суд мы обращаемся только в тех случаях, когда не можем договориться с должником, но при этом понимаем, что у него есть возможность погасить имеющуюся задолженность. В среднем примерно 20% купленных долгов погашается в принудительном порядке путем получения судебных решений. Причем практически в 100% случаев нам удается получить решение суда в нашу пользу на всю сумму задолженности, поскольку эти долги всегда оформлены документально, а договор кредитования учитывает все возможные варианты развития событий.

«ЖКХ потребители не воспринимают как продукт, за который надо платить»

— В 2015 году, согласно оценкам Первого коллекторского бюро, российские банки выставили на продажу до 400 млрд руб. просроченных кредитов. Какова доля «Секвойи» в этом объеме?

— Сейчас доля невысока — менее 10%. Мы скорее агентский игрок. Но планируем существенно нарастить нашу долю в данном сегменте в ближайшей перспективе.

— Как сейчас выглядит ваш портфель?

— В основном банковские долги, переданные по агентской схеме, есть задолженность в сегменте ЖКХ, долги МСБ, а также корпоративная задолженность, ипотека.

— Чем долги ЖКХ отличаются от банковских?

— Этот рынок достаточно молодой с точки зрения профессиональной работы с задолженностью. Кредиторы в этом сегменте только начинают систематизировать свою деятельность по взысканию. Еще недавно у многих вообще не было понимания того, зачем взыскивать долги. Сегодня появляются крупные управляющие компании, которые понимают важность своевременного возврата задолженности.

В отличие от банковского кредита, по которому в случае нарушения заемщиком условий его обслуживания банк требует досрочного погашения всей суммы и отношения между заемщиком и кредитором прекращаются, в сегменте ЖКХ даже при наличии долга услуга продолжает предоставляться, а сумма задолженности постоянно увеличивается. Нередко должники сначала начинают расплачиваться по текущей задолженности и только со временем погашают ранее сформировавшийся долг. А иногда, совершая платеж, и вовсе не указывают, за какой период осуществляется оплата. Все это порождает неразбериху в отношениях взыскателя и компаний ЖКХ и существенно снижает интерес коллектора к сотрудничеству. Я полагаю, что этот сегмент тоже требует законодательного регулирования, что сделает его более прозрачным и интересным для коллекторов. В принципе, ситуация на рынке ЖКХ во многом похожа на ту, которую мы наблюдали в 2004–2006 годах, когда только начали появляться профессиональные взыскатели и банки крайне осторожно относились к партнерству с ними. В 2004 году у нас было всего два клиента-банка, количество клиентов в первые годы росло очень медленно, и только кризис 2008 года дал существенный толчок к росту клиентской базы. Постепенно все крупные розничные банки, включая банки с госучастием, стали работать с коллекторами. Думаю, что в секторе ЖКХ этот процесс будет развиваться аналогичным образом.

— Долги ЖКХ сложнее взыскивать?

— В принципе, да. Есть психологическая сложность: услуги ЖКХ потребители почему-то не воспринимают как продукт, за который надо платить. Кроме того, потребители часто недовольны качеством предоставляемых услуг: батареи чуть теплые, дом в аварийном состоянии, перебои с горячей водой. Вот потребитель и задается вопросом: «Почему я должен оплачивать такие услуги?» Появление новой статьи «расходы на капремонт» также не добавило энтузиазма вовремя оплачивать счета.

— С долгами сотовых операторов вы не работаете?

— Раньше работали, но сейчас практически перестали. Как правило, у телефонного оператора на момент передачи долга коллектору нет никакого актуального номера для установления контакта с должником, а тот, что есть, отключен за неуплату. Так что даже установить с ним связь непросто. Кроме того, речь, как правило, идет о небольших суммах задолженности. Да и в целом объемы долгов у сотовых операторов небольшие: накопить существенную задолженность по оплате мобильной связи сегодня практически невозможно.

— А ипотека, валютные должники?

— Валютная ипотека сейчас один из самых сложных с точки зрения задолженности сегментов. Как правило, банки стараются с такими должниками работать самостоятельно: их немного, но им требуется индивидуальный подход и решение должен найти сам кредитор. Вряд ли коллектор сможет предложить должнику льготный курс конвертации или рефинансирование долга. А вот с рублевой ипотекой мы активно работаем как в досудебном, так и судебном порядке. Для нас это интересный продукт, потому что в ипотечном взыскании все четко регламентировано, есть возможность реализации залога, то есть по большому счету это стопроцентное взыскание, наша задача просто сделать это быстрее и дешевле, чем это сделает кредитор. Однако существует и другая сторона медали — ипотечные «хвосты» (остаток долга после реализации имущества. — РБК) — это практически не взыскиваемые долги: у должника полностью отсутствует мотивация на их погашение, ведь заложенной недвижимости он уже лишился.

— Какая самая главная мотивация для погашения старых долгов?

— Прежде всего кредитная история. Сейчас человек, не имеющий возможности взять кредит, становится, по сути, изгоем. Мы никогда не знаем заранее, что с нами будет завтра и на что потребуются средства: это может быть обучение детей, ремонт, покупка квартиры или машины, оплата лечения. Так зачем же лишать себя возможности получения кредита? Во-вторых — финансовая: чем старее долг, тем больше становится его сумма, а если довести дело до суда, то придется еще и судебные издержки кредитора оплачивать, кроме того, при принудительном взыскании есть риск расстаться с частью имущества. В-третьих — общественное мнение: далеко не всех должников радует перспектива визита судебных приставов, изъятия имущества или предъявления исполнительного листа по месту работы. Хотя есть и те, кто, наоборот, считает доблестью не расплачиваться по своим долгам.

— Отчетность по МСФО компании и группы, в которую она входит, не публикуется, последние доступные данные по РСБУ — за 2014 год. Согласно «СПАРК-Интерфакс», в 2014-м у вас убыток. Почему? Каких результатов вы ждете в 2015 году? Как изменилась рентабельность вашего бизнеса в связи с повышением себестоимости взыскания?

— Вы правы, отчетность по РСБУ — это только часть результатов работы группы, однако по решению совета директоров общую отчетность мы не публикуем. Относительно результатов работы компании за 2014 год необходимо отметить, что в каком-то смысле это абсолютно осознанное решение. Понимая, как будет развиваться рынок, мы еще в конце 2011 года приняли решение о полной автоматизации всех бизнес-процессов компании в целях снижения себестоимости и повышения эффективности. Мы вложили достаточно серьезную сумму — около $10 млн — в приобретение и развертывание профессиональных аналитической и операционной IT-систем. Разумеется, что запуск в 2014 году новых систем и миграция огромного объема данных с одной системы на другую, обучение персонала работе в новых системах, исправление ошибок редко проходят абсолютно гладко, что неизбежно сказывается на финансовом результате компании.