Партнеры Disney и Hearst нашли варианты для продолжения работы в России

Принятые прошлой осенью поправки в закон «О СМИ» ограничивают с 2016 года долю иностранного капитала в отечественных медиа: с января иностранцам запрещено напрямую или косвенно владеть более 20% в учредителе любого российского СМИ. У зарубежных инвесторов есть два пути решения этой проблемы. Первый — уйти с российского рынка, просто приостановив деятельность или продав бизнес. Второй, менее радикальный, — перестроить бизнес так, чтобы он формально отвечал новым требованиям. За пять месяцев до вступления в силу поправок РБК нашел в открытых источниках два примера стартовавшей реструктуризации.

Домой из офшоров

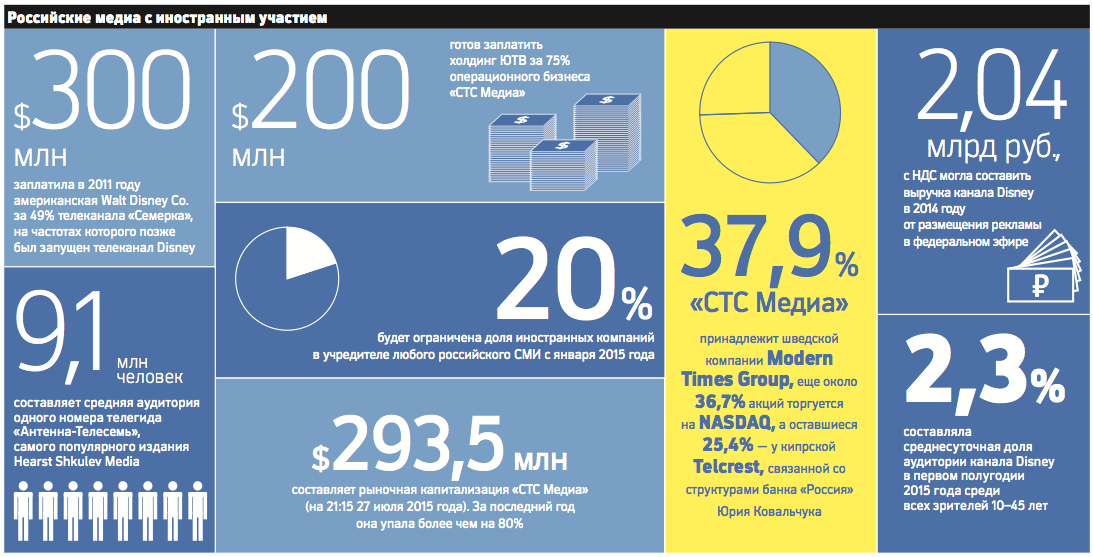

Первый шаг к реструктуризации бизнеса уже сделал телевизионный холдинг ЮТВ. Он, в частности, управляет эфирным каналом Disney, 49% в котором с осени 2011 года принадлежит американской Walt Disney Co. Свидетельство о регистрации СМИ «Канал Disney» и соответствующая лицензия на аналоговое эфирное вещание в 39 городах оформлены на ООО «7ТВ». Американский мейджор и его российский партнер владеют им через кипрские офшоры и цепочку российских юрлиц.

Собственники самого ЮТВ также скрыты в офшорах. Сам холдинг был образован в 2009 году в результате слияния принадлежащих Алишеру Усманову телеканалов «Муз ТВ» (сейчас «Ю») и 7ТВ (сейчас Disney) и региональных телестанций группы «Медиа-1». Основатель и основной владелец «Медиа-1» Иван Таврин сейчас является гендиректором «МегаФона» (основной акционер — Усманов). Среди миноритариев «Медиа-1» — давний партнер Таврина Дмитрий Сергеев (сейчас первый заместитель гендиректора Mail.Ru Group, где Усманов также является основным акционером) и Игорь Мишин (сейчас гендиректор входящего в «Газпром-Медиа» телеканала ТНТ). Кроме того, среди совладельцев «Медиа-1» фигурирует еще и инвесткомпания «Эльбрус Капитал».

Таврин в этом месяце учредил ООО «Новый медиахолдинг», свидетельствует СПАРК. Гендиректором компании, появившейся в ЕГРЮЛ 13 июля, указана Ольга Дупак, которая ранее была гендиректором одной из структур ЮТВ. Основной деятельностью нового ООО указана работа в области права.

Два источника в окружении Таврина говорят, что «Новый медиахолдинг» будет задействован в реструктуризации канала Disney. Другие бенефициары ЮТВ также зарегистрируют подобные компании, уточняет еще один источник, близкий к ЮТВ.

Поправки в закон «О СМИ» не только ограничивают долю иностранцев, но и обязывают местных владельцев СМИ, контролирующих их через зарубежные офшоры, к 2017 году переоформить собственность в российской юрисдикции. Неизбежная реструктуризация канала Disney будет сопровождаться выводом из офшоров всего ЮТВ, рассказывал ранее собеседник, знакомый с владельцами холдинга.

Таврин отказался от комментариев. Также поступили Сергеев, Мишин, представители USM Advisors (управляет активами Усманова) и «Эльбрус Капитала». Конкретики по реструктуризации канала Disney пока нет, утверждает гендиректор ЮТВ Андрей Димитров. Представитель российского офиса Walt Disney Co. не ответил на запрос РБК.

Телевидение — стратегически важная для государства отрасль. По закону «О порядке осуществления иностранных инвестиций в хозяйственные общества, имеющие стратегическое значение для обеспечения обороны страны и безопасности государства», любой телевещатель считается стратегически значимым, если его программы распространяются на территории, где проживает хотя бы половина населения одного субъекта РФ. Так что если зарегистрированная в офшоре головная структура ЮТВ будет увеличивать свою долю в канале Disney до 80%, то ей потребуется одобрение не только Федеральной антимонопольной службы, но и правительственной комиссии по контролю за осуществлением иностранных инвестиций.

Это усложняет процесс: комиссия собирается примерно раз в полгода. В этом году она уже отклонила две сделки с российскими СМИ, причем одну чисто техническую (см. врез).

Не обидеть партнера

«Любой нормальный бизнесмен найдет способ, как не обидеть своего партнера», — заявлял в минувшем декабре в интервью Ксении Собчак гендиректор USM Advisors Иван Стрешинский, комментируя ситуацию с каналом Disney. «Мы будем думать, как решить этот вопрос, например переделить доли в бизнесе таким образом, чтобы доходы у них сохранились, а лицензией мы бы владели на 80%», — уточнял он.

Среди возможных схем для медиакомпаний с иностранным участием изначально называлась так называемая казахская модель. В Казахстане законодательство также ограничивает долю иностранцев в любых СМИ 20%, что, однако, позволяет им вести бизнес. В отдельное юрлицо выводится редакция СМИ, где 80% принадлежит местному партнеру, а в коммерческих и технических службах контроль остается за иностранным инвестором. По такой схеме российский холдинг «СТС Медиа» в Казахстане контролирует около 60% группы, образующей «31 канал», а немецкая Hubert Burda Media — 50% местного издательства «Бурда-Алатау Пресс».

Другой возможный вариант — повышенное роялти, которое сейчас, как правило, привязано к размеру выручки, но не может быть ниже заранее оговоренной суммы.

Впрочем, как объясняет старший юрист адвокатского бюро «Егоров, Пугинский, Афанасьев и партнеры» Татьяна Бойко, для обществ с ограниченной ответственностью и непубличных акционерных обществ распределение доходов непропорционально долям участников возможно и через корпоративные механизмы — положения устава или акционерное соглашение.

Участники ООО могут внести в устав общества изменение, по которому, к примеру, иностранный партнер при доле всего 20% может получать 50% распределяемой прибыли в виде дивидендов, подтверждает партнер компании «Деловой фарватер» Сергей Варламов. Но, отмечает эксперт, у этой схемы есть недостаток: налоговики и суды могут квалифицировать суммы, выплаченные сверх дивидендов, пропорциональных доле, как иной доход. Непропорциональная часть прибыли облагается по иной ставке, не как дивидендный доход, а как обычная прибыль, то есть уже по ставке 20%, подтверждает Бойко.

Еще один способ непропорционального распределения прибыли — через займы с последующим выводом прибыли в пользу иностранного партнера. В ряде случаев, объясняет Варламов, может быть заключен договор процентного займа, где помимо основной суммы возвращаются проценты за ее использование. Но, предупреждает юрист, подобная сделка может быть признана мнимой или притворной.

По соглашению с некоторыми странами, процент по займу не облагается налогом у источника, в связи с этим фактически через процент по займу, который выдает обществу иностранная компания, связанная с одним из участников, выплачиваются дивиденды. В данном случае эти суммы не облагаются налогом в отличие от выплаты дивидендов в обычном порядке, объясняет Бойко.

Купить, чтобы продать

Последние два года владельцы ЮТВ безуспешно пытались продать свой бизнес. Теперь они готовы сами выступить в роли покупателей, чтобы затем, возможно, перепродать третьим лицам уже более крупную, объединенную компанию. В начале июля холдинг «СТС Медиа» объявил, что получил предложение от ЮТВ на покупку за $200 млн 75% его операционных активов — телеканалов СТС, «Домашний», «Перец», «CTC Love» и бизнес в Казахстане. На минувшей неделе ЮТВ и «СТС Медиа» подписали соглашение, по которому за ЮТВ закреплено до 30 сентября эксклюзивное право на ведение переговоров с «СТС Медиа».

«СТС Медиа» также стала жертвой поправок в закон «О СМИ». Его крупнейшим акционером (37,9%) является шведская Modern Times Group, еще около 36,7% акций торгуется на NASDAQ. Оставшиеся 25,4% — у кипрской Telcrest, связанной со структурами банка «Россия» Юрия Ковальчука (из наложенных на банк и лично на Ковальчука санкций зарегистрированная в США головная структура «СТС Медиа» с прошлого года не может выплачивать Telcrest дивиденды, его представители не могут участвовать в совете директоров).

За последний год капитализация «СТС Медиа», в том числе из-за принятых поправок в закон «О СМИ», упала на более чем 80%. В минувший четверг вся «СТС Медиа» стоила чуть больше $310,6 млн — по итогам торгов в пятницу, когда было объявлено о подписанном соглашении с ЮТВ, капитализация снизилась на очередные 4,5%, до $296,6 млн.

Если сделка состоится, ЮТВ приобретет российское ООО «СТС Инвестментс», которое сейчас управляет телеканалами. Сделка подлежит обязательному согласованию регулятором, ранее предупреждало руководство «СТС Медиа». Соответственно — в интересах ЮТВ, чтобы упростить процедуру согласования, перевести структуру собственности в российскую юрисдикцию.

Восемьдесят на двадцать

О реструктуризации думает и медиагруппа Hearst Shkulev Media, которой на паритетных началах владеют Виктор Шкулев и американская Hearst Corp. Группа издает, в частности, журналы Elle, Maxim, Psychologies, телегид «Антенна-Телесемь», а также управляет сетью региональных интернет-ресурсов (NN.ru в Нижнем Новгороде, E1 в Екатеринбурге, NGS.ru в городах Сибири и т.д.). Сейчас основной компанией группы является ООО «Херст Шкулев Медиа», именно на это юрлицо выданы свидетельства о регистрации СМИ входящих в группу журналов. Шкулев не исключает, что эти свидетельства будут переоформлены на новую компанию.

В июле Шкулев стал соучредителем и гендиректором двух новых компаний, следует из данных базы СПАРК и ЕГРЮЛ. Оба юрлица зарегистрированы 7 июля и по своей организационно-правовой форме являются ООО: одно называются «Эйчэсди Холдинг» (аббревиатуру можно расшифровать как Hearst Shkulev Digital), другое — «Эйчэспи Холдинг» (Hearst Shkulev Publishing).

В каждом Шкулеву напрямую принадлежит по 80%, владельцем оставшихся 20% значится зарегистрированное в мае ООО «Ай-Пи-Эйч Холдинг Восток». Оно, в свое очередь, учреждено двумя зарегистрированными в Нидерландах компаниями. Это структуры американской Hearst Corp., свидетельствует информация из голландского реестра.

Шкулев подтвердил факт создания двух новых компаний. Представитель штаб-квартиры Hearst Corp. в выходные не ответил на запрос РБК.

Еще в конце прошлого года группа Hearst Shkulev Media договорилась о покупке у финской Sanoma Corp. ее 50-процентной доли в компании «Фэшн Пресс», ключевого актива российского издательского дома Sanoma Independent Media (выпускает журналы Cosmopolitan, Harper’s Bazaar, Esquire, «Домашний очаг» и др.; оставшиеся 50% у Hearst Corp.). Но Минкомсвязи выдало отрицательное заключение на эту сделку: она, по мнению профильного министерства, накануне вступления в силу ограничений для иностранцев может дезориентировать рынок. И в минувшем июне правительственная комиссия по иностранным инвестициям отказала в предварительном согласовании этой сделки.

В июле, как ранее сообщал РБК, Hearst Shkulev Media сделала Sanoma новое предложение. В этом случае покупателем будет выступать уже новая компания — ООО «Эйчэспи Холдинг».

Не пережили отказ

Американская AMC Network, распространяющая в России в кабельных сетях свои телеканалы CBS Reality, CBS Drama, JimJam, Outdoor Channel и Extreme Sports, решила уйти с российского рынка. Об этом на минувшей неделе сообщил отраслевой сайт «Кабельщик». Гендиректор российского офиса AMC Network Мария Ульянова подтвердила эту информацию, рекомендовав уточнить причины такого решения в штаб-квартире. Представитель центрального офиса пообещал дать разъяснения только в понедельник.

В минувшем марте правительственная комиссия по контролю за иностранными инвестициями отказалась согласовать техническую сделку в отношении головной структуры AMC Network в России ООО «Зоун Восток». Эта компания через свои «дочки» управляет распространяемым через кабель телеканалами. Владельцы «Зоун Восток» хотели передать 50% в российской компании из одной британской компании в другую: соответствующая сделка на глобальном уровне была закрыта еще в 2014 году. Поскольку телеканалы являются стратегически значимыми активами, Федеральная антимонопольная служба передала ходатайство на рассмотрение правительственной комиссии. Ее отказ был обусловлен исключительно принятыми поправками в закон «О СМИ», объяснял ранее чиновник ФАС.

Это была первая сделка в медиаотрасли, отклоненная правкомиссией за все шесть лет, что действует закон «О порядке осуществления иностранных инвестиций...». А уже в июне, на следующем заседании, комиссия отказалась согласовать сделку по покупке группой Hearst Shkulev Media компании «Фэшн Пресс».