Невыгодные инвестиции: почему в России не популярны кредиты на учебу

Москвичке Анне Зулуновой в 2012 году не хватило баллов по ЕГЭ, чтобы поступить на бюджетное место факультета государственного и муниципального управления в Высшей школе экономики (НИУ ВШЭ). Родители Анны, у которых был собственный бизнес, согласились оплачивать ее образование. Но спустя два года денег на оплату обучения стало не хватать.

В учебной части студентке рассказали об образовательных кредитах на льготных условиях, по совету сотрудников НИУ ВШЭ Анна обратилась в Сбербанк. Спустя два месяца она получила кредит на 640 тыс. руб. с отсрочкой на время обучения. Условиями кредита она в общем довольна: «Сейчас я плачу только проценты, 7,06% годовых — это порядка 800 руб. в месяц. После того как окончу университет, придется в течение десяти лет выплачивать около 8 тыс. руб. в месяц».

Эксперимент в естественных условиях

По данным Министерства образования и науки, 60% российских студентов — примерно 5,5 млн человек — учится на платных отделениях. У министерства нет данных о том, какая доля из них оплачивает обучение за счет заемных средств: большинство вузов не ведут подобной статистики. Данные о числе обучающихся в кредит смогли предоставить РБК только три вуза из десяти лучших, по версии агентства «Эксперт РА».

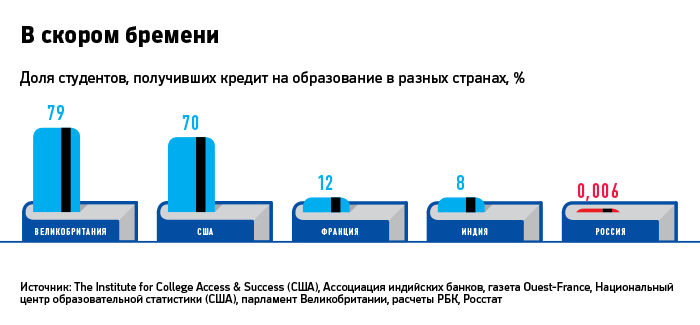

В НИУ ВШЭ обучается в кредит всего 250 человек (чуть больше 1% от всех студентов), в Томском политехническом университете — не более 50 студентов (0,5%), в МГТУ им. Н.Э. Баумана — около 15 человек (менее 1% от всех «платных» студентов). В масштабах страны доля будет еще меньше, уверен первый ректор Московской школы управления «Сколково» Андрей Волков. Казалось бы, при ставке 7% и отсрочке по платежам на весь срок обучения студенты должны выстраиваться в очередь в банк. Почему этого не происходит?

Государственная программа, благодаря которой Анне Зулуновой удалось получить кредит, была утверждена Минобрнауки в 2013 году. До этого в течение семи лет чиновники проводили эксперименты по субсидированию студенческих займов, пытаясь привлечь банки к развитию этого вида кредитования. Но те не проявляли большого интереса: студенты — не самая надежная категория заемщиков, а низкие ставки, отсутствие залогов и отсрочка платежей на все время обучения не делали такие кредиты привлекательными для финансовых организаций.

Правительство пробовало стимулировать банки разными способами. По условиям эксперимента, который начался в сентябре 2007 года, студент мог получить отсрочку по кредиту, но для этого было необходимо поручительство. Банк «Союз», принадлежавший тогда главе «Базового элемента» Олегу Дерипаске, выдавал кредиты, а связанная с ним компания «Крейн» — поручительства. Государство возмещало этой компании до 10% суммы выданных кредитов.

Личный опыт: кредит в США

Максим Фалдин, основатель компании Wikimart

Ставка по кредиту — 5%

Сумма — $150 тыс.

Платеж — $900

В 2007 году я поступал в Стэнфорд на двухлетнюю программу MBA: успешно сдал экзамены, мне прислали анкету. Один из вопросов касался способа оплаты обучения. Я отметил пункт «кредит».

Оформление проходило через финансовый отдел университета, я не уверен, что помню, какой банк мне выдал кредит. Раз в месяц я оплачивал чек в любом отделении Wells Fargo — компания была расчетным банком по кредиту.

Размер кредита составлял $150 тыс., $110 тыс. из них пошли на оплату обучения, $40 тыс. — living cost (на эти деньги можно было покупать любые вещи, необходимые для образования, даже ноутбук).

Условия кредита — замечательные: срок — 25 лет по ставке 5% годовых. Платить нужно было начинать только через шесть месяцев после окончания обучения. Я до сих пор выплачиваю чуть больше $900 в месяц через онлайн-аккаунт в Wells Fargo. Платеж для меня небольшой, и девальвация рубля меня не беспокоит. Если бы мне предложили еще раз занять на таких условиях, я бы сделал это.

Спустя два года государство стало компенсировать банкам часть процентной ставки по кредиту и оплачивать просроченные кредиты, если они превышали 20% от всех выданных займов. В эксперименте участвовало всего три банка: государственный Сбербанк и два частных — «Союз» и Росинтербанк (соответственно 79-е и 89-е места по размеру активов среди российских банков по данным на 1 января 2015 года). Росинтербанк, основным бенефициаром которого является предприниматель Георгий Гвелисиани, заявляет, что выдает кредиты на обучение в 200 вузах и 120 бизнес-школах.

В 2009 году с помощью кредита можно было оплатить обучение в ограниченном количестве вузов: для участия в программе было отобрано 56 учебных заведений. В основном это были вузы, специализирующиеся на естественных и технических науках (физика, математика, информационная безопасность, здравоохранение). В список, например, не попали МГИМО и Российский экономический университет им. Г.В. Плеханова. К потенциальным получателям займов предъявлялись очень жесткие требования — они должны были учиться только на «хорошо» и «отлично».

Крупным кредитным организациям все это было неинтересно. Поэтому в эксперименте приняли участие либо банки, которые по разным причинам не смогли отказаться, либо те, для кого участие в проекте являлось в их представлении удачной пиар-акцией, вспоминает Иван Лебедев, в должности вице-президента, начальника управления потребительского кредитования ВТБ24 принимавший участие в обсуждении эксперимента Минобрнауки. «Теоретически потенциал рынка образовательных кредитов высок, — говорит он. — Однако практика российских банков, имевших целевые кредиты на оплату обучения, показывала крайне низкий спрос со стороны потенциальных потребителей, выдачи измерялись сотнями штук в год».

Личный опыт: кредит в России

Соня Савельева, менеджер проектов института «Стрелка»

Ставка по кредиту — 10%

Сумма — $45 тыс.

Платеж — $1121

В 2006 году я приехала из Петербурга поступать в МГУ и не прошла на бюджетные места. Когда забирала документы из учебной части, на выходе меня поджидали менеджеры программы «Кредо» от банка «Союз». Мне предложили взять кредит на оплату обучения — $45 тыс. по ставке 10% с отсрочкой на пять лет.

После окончания обучения нужно было выплачивать чуть больше $1 тыс. в течение пяти лет. Никаких особенных требований, кроме поручительства от родителей. Кредитов в рублях банк не предлагал.

После девальвации рубля выплаты стали съедать до 80% моего дохода. Банк отказывается перевести кредит в рубли. Мне осталось платить по кредиту два года. Если не смогу, банк может предложить пролонгировать кредит до 2021 года. Платеж при этом уменьшится примерно до $500.

Сейчас я жалею, что взяла кредит в долларах. Но выбора у меня не было: родители не могли платить за образование, а единственным банком, где в тот момент можно было получить образовательный кредит с отсрочкой, был «Союз».

За семь лет, с 2007 по 2013 год, по программе удалось оформить только 1,9 тыс. кредитов — меньше 300 в год. Но Минобрнауки признало эксперимент успешным. По новой программе, утвержденной в 2013 году, кредит можно взять на обучение в любом вузе, а требования по успеваемости снижены. С помощью займа разрешается оплачивать обучение не только в государственных вузах, но и в ПТУ, колледжах и любых частных учебных заведениях. Срок кредита — период обучения, увеличенный на десять лет. Начинать погашать основной долг необходимо только через три месяца после окончания обучения. Никаких поручителей не требуется. Постановлением правительства льготная ставка по кредиту определяется как ¼ ставки рефинансирования (8,25% годовых), увеличенной на 5 процентных пунктов. Государство возмещает банку ¾ ставки рефинансирования: в 2013 году из бюджета потратили на эти цели 17 млн руб.

Несмотря на выгодные для студентов условия, с начала действия новой программы до конца марта 2015 года было выдано всего 300 займов. Почему так получилось?

Ненужные кредиты

В новой программе Минобрнауки банки участвуют так же неохотно. Пока министерству удалось заключить договоры субсидирования образовательных кредитов лишь с двумя старыми партнерами — Сбербанком и Росинтербанком. «Союз» в новой программе не участвует — представитель банка отказался прокомментировать причины этого решения. Из десяти крупнейших розничных банков, в которые обратился РБК, только Росбанк раздумывает над присоединением к госпрограмме. Но сначала банк понаблюдает за ее эффективностью на примере других участников, уточняет директор департамента развития сегментов и клиентского маркетинга Росбанка Наталья Хмелевская.

В ВТБ24, куда обращались представители Минобрнауки, после оценки рисков было принято решение в программе не участвовать. Главная причина низкого интереса к госпрограмме — невыгодные условия для банков. Схема субсидирования, предлагаемая правительством, не отражает рыночных реалий, считает начальник управления развития розничного бизнеса Абсолют Банка Антон Павлов. «Субсидия привязана к ставке рефинансирования, которая у нас в стране мало что значит, главный ориентир для российских банков — ключевая ставка, — говорит он. — Чтобы студенческие займы были выгодны кредитным организациям, ставка по ним должна быть не менее 20%».

Банки не спешат предлагать студенческие займы даже на рыночных условиях. Кредиты на образование можно пересчитать по пальцам. В большинстве случаев продукты, рекламируемые как займы на образование, на самом деле являются обычными потребительскими кредитами без необходимых студенту льгот. Например, в Ситибанке «кредит на образование» выдается на срок до пяти лет под 21% годовых. В самом банке говорят, что этот продукт ничем не отличается от потребительского кредита.

«Большинство российских банков не рассматривают заем на образование как отдельный вид кредитования, в итоге образование оплачивается с помощью обычных потребительских кредитов, которые, как правило, получают родители студента, — говорит президент коллекторского агентства «Секвойя кредит консолидейшн» Елена Докучаева. — По нашей оценке, не более 5% потребительских кредитов берутся на оплату образования».

Невыгодная инвестиция

По словам Докучаевой, студенческие займы на образование сегодня составляют не более 2% общего кредитного портфеля физических лиц, а объем рынка не превышает 200–250 млрд руб.

«Образовательные кредиты имеет смысл брать на качественное, а значит, дорогое образование, — считает проректор НИУ ВШЭ Сергей Рощин. — К сожалению, в лучшем случае только половина российских вузов способна предоставить хорошее образование».

Во многих вузах плата за годовое обучение сопоставима с зарплатой за один-два месяца. Если год обучения стоит 60–70 тыс. руб., намного проще занять деньги у знакомых или немного урезать расходы, чем идти в банк, рассуждает проректор НИУ ВШЭ.

К этому добавляется еще одна проблема, считает директор программы «Мастер финансов» Российской экономической школы Алексей Горяев. «К сожалению, 90% населения получает первое высшее не ради реальных знаний, а чтобы иметь «корочку», — отмечает он. — А если образование не ценится, зачем ради него влезать в кредит? Если мы посмотрим на результаты социологических опросов студентов, очень большая доля из них не собирается работать по специальности. Такое образование вряд ли стоит того, чтобы серьезно инвестировать в него и тем более влезать ради него в долги».

Другое дело — дополнительное образование. Его обычно получают в сознательном возрасте, и именно оно воспринимается как инвестиции в себя. «Около половины студентов на нашей программе обучаются в кредит», — говорит Горяев. Основные заемщики — сотрудники консалтингового, финансового и высокотехнологичного секторов. Менеджеры в крупных компаниях понимают, что для продвижения по службе им необходима степень MBA, объясняет основатель группы «Третий Рим», финансист Андрей Мовчан.

В середине 2000-х Банк Сосьете Женераль Восток, в 2011 году присоединенный к Росбанку, активно выдавал кредиты именно на дополнительное образование, говорит Наталья Хмелевская: «Высокий спрос наблюдался на кредиты на второе высшее образование, обучение за рубежом, программы МВА». После кризиса 2008 года банки начали постепенно сворачивать программы кредитования — желающих получать дополнительное образование стало меньше, деньги стали дороже.

Да и хорошее образование перестало быть выгодной инвестицией, отмечает Мовчан. «После 2008-го количество вакансий в финансах, IT, консалтинге неуклонно снижается. Число банков и финансовых компаний сокращается, из России ушел ряд крупных иностранных фирм. В итоге потенциальный заемщик понимает, что он может потратить деньги на хорошее образование, но применить его будет негде», — объясняет он.

В России сложился замкнутый круг, считает Андрей Волков: поскольку образование не дает гарантии успешной карьеры и платежеспособности, люди не готовы инвестировать в собственное развитие, а банкам невыгодно заниматься кредитованием на рынке с очень маленькими объемами. «В экономическом стиле, который сейчас исповедуется в России, связи пока что важнее, чем образование», — заключает Волков.