Банки для гиков: эксперты назвали лидеров финансовых инноваций

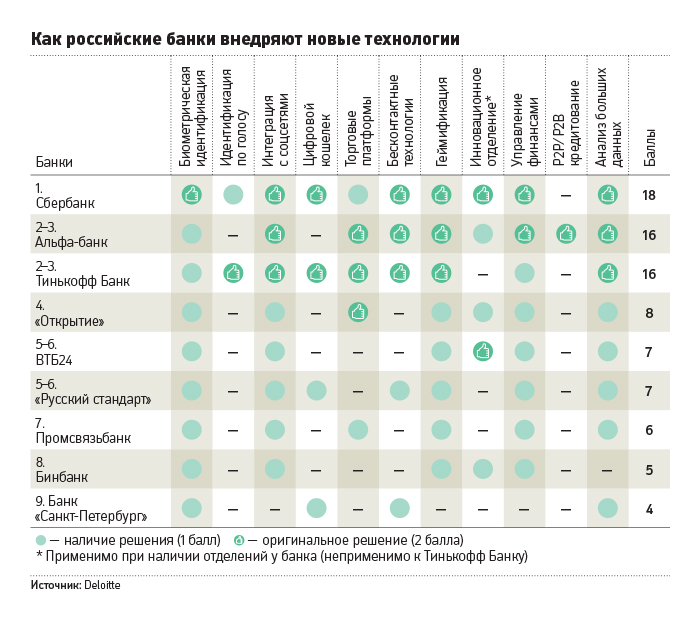

Консалтинговая и аудиторская компания Deloitte оценила, как российские банки внедряют новые технологии. Для исследования эксперты выбрали 11 инноваций и разделили их на несколько групп: безопасность («умная» идентификация), аналитика (BigData, личные финансовые помощники), цифровые технологии (онлайн-кошелек, бесконтактная оплата и т.д.), автоматизация (роботы в отделениях), геймификация (игры и квесты для клиентов) и P2P-кредитование. За наличие оригинального решения банку давали два балла, за решение, у которого есть аналоги, — один.

В итоге самым продвинутым банком по оценке Deloitte стал Сбербанк (18 баллов), второе место разделили Альфа-банк и Тинькофф Банк (16 баллов). На третьей строчке оказался банк «Открытие» (8 баллов). Всего эксперты оценили таким образом 11 банков. Условия отбора были такие: банк должен был входить в топ-20 по совокупным активам (по состоянию на 1 июня 2016 года) и иметь как минимум 20% розничных кредитов и депозитов в своем портфеле, поясняет руководитель группы по оказанию консультационных услуг фининститутам Алексей Суханов. Дополнительно в анализ решили включить банк «Тинькофф»: он активно внедряет инновации и имеет большой розничный портфель, добавляет Суханов.

РБК разобрался, в чем суть пяти главных технологий из исследования Deloitte и могут ли они быть полезны клиентам.

Необычная идентификация

Восемь банков из выборки предлагают идентифицировать клиента по отпечатку пальца — если его смартфон дает такую возможность. В частности, эта опция доступна пользователям интернет-банка «Тинькофф», Альфа-банка и Промсвязьбанка. Кроме того, Сбербанк сейчас разрабатывает проект «Ладошки». Предполагается, что он позволит детям оплачивать обед в школьной столовой с помощью отпечатка ладони, а родителям — отслеживать, что покупает их ребенок: деньги будут списываться с карты родителей. Кроме того, в некоторых отделениях Сбербанка тестируют идентификацию клиента по отпечаткам пальцев.

Еще один способ идентификации — по голосу. Такую технологию (она называется Nice, как и израильская компания-разработчик этого метода) в России пока использует только банк «Тинькофф». Система автоматически опознает клиента банка при звонке в call-центр — не нужны ни паспортные данные, ни кодовое слово. При этом, согласно описанию на сайте Nice, голос оценивается чуть ли не по сотне критериев: тембр, ритм, частотная модуляция и т.д. На основе этих данных формируется «слепок» голоса меньше чем за минуту, уверяют разработчики Nice. Похожую технологию сейчас тестирует и Сбербанк, говорится в исследовании Deloitte.

Впрочем, использование биометрических данных давно не считается чудом техники. Иностранные банки и платежные системы уже используют для идентификации клиентов не только отпечатки пальцев, но и ритмы сердца или фотографии клиентов. Такими разработками, в частности, занимаются компании Visa и MasterCard, канадский банк Toronto-Dominio, а также структуры Barclays Bank.

Популярность биометрической идентификации продолжает набирать обороты и в России, однако технология все еще требует серьезной доработки, призывает вернуться к реальности гендиректор Digital Security Илья Медведовский. По его словам, использование биометрии все еще не дает стопроцентной гарантии идентификации клиента. «В теории все четко, однако на практике хорошо реализовать такую систему по-прежнему сложно», — поясняет он. Поэтому говорить о массовом внедрении биометрических систем в банковский сектор, по мнению Медведовского, пока рано. Тем не менее он признает, что новое поколение биометрических сервисов на порядок надежнее и безопаснее своих предшественников.

Бесконтактные платежи

Технологию бесконтактной оплаты NFC (Near Field Communication) презентовали еще в 2004 году, но в России ее внедрили лишь немногие банки. Например, клиенты банка «Тинькофф» могут расплачиваться за покупки с помощью мобильного телефона или умных часов, говорится в исследовании Deloitte. Для клиентов Альфа-банка эта опция доступна при оплате наручными часами AlfaPay или браслетами.

Вообще разработкой гаджетов с технологией NFC увлекаются не только локальные банки, но и финансовые гиганты вроде Visa. На Олимпиаде в Рио-де-Жанейро компания представила браслеты и кольца, с помощью которых можно было расплачиваться на олимпийских объектах в городе. А Microsoft Research и Массачусетский технологический институт в свою очередь объявили о разработке так называемой умной татуировки для бесконтактных платежей.

Активное внедрение технологии NFC может стать прорывом в банковском секторе, уверен основатель сервиса для тестирования сайтов и мобильных приложений UsabilityLab Дмитрий Сатин. Однако, по его словам, банкам нужно соблюсти баланс между комфортом клиента и его безопасностью. Он полагает, что банки должны предупреждать о возможных рисках, и советует не держать на счете, привязанном к NFC-метке, большие суммы денег.

Финансовые помощники

В 2015 году Альфа-банк запустил приложение Sense, которое позиционируется как персональный финансовый помощник. Sense анализирует все траты клиента по картам, ведет статистику его расходов и дает советы: сколько денег отложить, когда пора оплатить услуги ЖКХ или внести платеж по кредиту. «Например, в субботу ночью клиент делает транзакцию в баре, и у него тут же должна появиться карточка «закажи такси», — рассказывает РБК руководитель проектов электронной коммерции Альфа-банка Вячеслав Акулов.

«Русский Стандарт» в свою очередь предлагает клиентам приложение на базе российского сервиса EasyFinance. Оно по сути просто формирует отчет о финансовых операциях клиента. Наконец, банк ВТБ24 запустил сервис «Смарт SMS». Это стандартные сообщения-отчеты об операциях по карте — но в виде графиков и диаграмм.

Стоит ли пользоваться такими советниками? По мнению директора по обслуживанию клиентов БКС Антона Граборова, мобильные советники российских банков хороши как инструмент анализа и минимизации ежедневных расходов. Однако накопить на долгосрочные цели они вряд ли помогут: эти приложения не дают советов, как правильно вложить накопленные средства, подчеркивает Граборов. А вот гендиректор Markswebb Rank&Report Алексей Скобелев, напротив, считает такие приложения полезным инструментом. В отличие от сторонних сервисов, они анализируют структуру доходов и расходов клиента автоматически, сводя к минимуму необходимость «вбивать» данные вручную, поясняет он.

Социальный скоринг

Банки все чаще применяют Big Data, чтобы предсказывать поведение своих клиентов. Самое очевидное применение такой информации — кредитный скоринг: банки оценивают поведение клиента в соцсетях и решают, стоит ли давать ему кредит, говорится в исследовании Deloitte. К такому методу прибегают в Сбербанке, Альфа-банке и банке «Тинькофф». Кроме того, оценивать кредитоспособность клиентов таким образом планируют «Хоум Кредит» и «Уралсиб».

Как писал РБК, при работе с соцсетями банки смотрят не только на возраст, наличие работы и семейное положение потенциального заемщика, но и на его окружение. В частности, скоринговые системы ищут мошенников и злостных неплательщиков во френд-листе клиента. Анализу подвергается и манера общения в соцсетях. Например, если пользователь слишком многословен — он не знает, чего хочет и, скорее всего, не дисциплинирован.

По словам гендиректора аналитического агентства «Скориста» Ивана Третьякова, обычно к анализу профилей Facebook или «ВКонтакте» банки прибегают, когда другие методы не дают ожидаемого результата. Директор по кредитованию малого, среднего бизнеса и розничных клиентов Промсвязьбанка Евгений Курасов добавляет, что пока такая оценка актуальна в первую очередь для небольших кредитов, по которым надо быстро принять решение. Так что, если планируете брать такой кредит, лучше не писать в соцсетях о финансовых проблемах и не помещать в них ложную информацию о работе или семейном положении, советуют эксперты.

Виртуальные кошельки

Еще одна тенденция — банки становятся все более толерантными к картам конкурентов. Как минимум три кредитные организации из 11 исследуемых дали своим клиентам право подключать к личному кабинету несколько карт других банков. В частности, такую функцию запустили Сбербанк — в рамках приложения «Кошелек» (еще не запущено для широкой аудитории), «Тинькофф» — опция доступна прямо в мобильном банке, а также банк «Русский Стандарт» — в рамках приложения «Банк в кармане».

Эти приложения на самом деле можно считать аналогом обычного кошелька, в котором мы храним наличные, скидочные и банковские карты, рассуждает руководитель направления по развитию продукта Group-IB Павел Крылов. «Удобство очевидно», — говорит он. Вместе с тем это накладывает повышенные требования к безопасности: для кибермошенников это тоже очень удобный инструмент, добавляет Крылов. «Одна атака мошенников, одна неосторожность пользователя — и все данные клиента в чужих руках», — предостерегает он.