Рейтинговый передел: как изменился финансовый рынок России после 14 июля

В России завершена радикальная реформа рейтинговой отрасли — международные рейтинги больше не учитываются ЦБ, «большая тройка» не может присваивать российским компаниям рейтинги по национальной шкале, право на это получили всего два российских агентства — «Эксперт РА» и АКРА.

Как выяснил РБК, лишь треть российских эмитентов к настоящему моменту готовы к работе в новых условиях. Изменение методологии расчета рейтингов и ужесточение подхода регулятора может сказаться на активности эмитентов на долговом рынке в ближайшие месяцы, а также негативно повлиять на доходность инвестиций НПФ и страховщиков, утверждают эксперты и игроки рынка. Институциональные инвесторы будут вынуждены перенаправлять средства в менее прибыльные проекты, пока большая часть участников фондового рынка не обзаведутся необходимыми рейтингами.

Что происходило в рейтинговой отрасли России

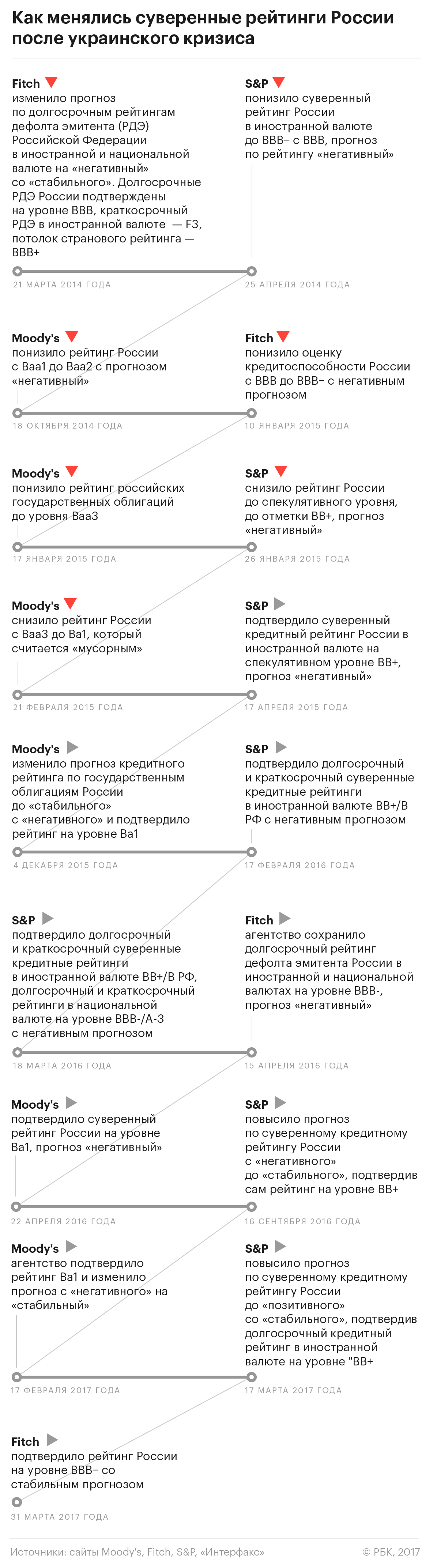

Перестройка проходила в соответствии с законом «О деятельности кредитных рейтинговых агентств в Российской Федерации», принятым в июле 2015 года. Поводом для нее стало понижение суверенного рейтинга России после присоединения Крыма и введения западных санкций. Согласно нормам нового закона работать в России, то есть присваивать рейтинги по национальной шкале для использования внутри страны, могут рейтинговые агентства, работающие в России как самостоятельные юрлица, подчиняющиеся российскому законодательству и внесенные ЦБ в реестр российских рейтинговых агентств.

Российские подразделения Standard & Poor’s, Fitch и Moody’s, работавшие в стране в формате филиалов зарегистрированных на Западе головных структур, этому условию не соответствовали. Отведенный законом срок для переаккредитации участников рынка для российских игроков истек 13 января 2017 года, для международных — 13 июля 2017 года. «Большая тройка» не стала создавать «дочек» в России и решила продолжать рейтингование исключительно по международной шкале.

Риски переходного периода

Как мегарегулятор ЦБ отвечает за деятельность банков, страховых компаний и НПФ. Соответственно, с 14 июля 2017 года банки, если они хотят привлекать средства Федерального казначейства и институциональных инвесторов, должны иметь рейтинг по национальной шкале; в свою очередь, страховые компании и НПФ должны к 1 июля 2018 года исключить из своих портфелей ценные бумаги эмитентов без национальных рейтингов.

К настоящему моменту Центробанк одобрил две методологии «Эксперт РА» (по рейтингам банков и регионов) и семь методологий АКРА (рейтинги регионов и муниципалитетов, банков и банковских групп, страховых компаний, МФО, лизинговых компаний, нефинансовых компаний, отдельных выпусков финансовых инструментов). 7 июля ЦБ также согласился учитывать при включении ценных бумаг в ломбардный список (под них банки могут получить финансирование Центробанка) рейтинги обоих российских агентств.

Если ситуация с рейтингованием компаний финансового сектора выглядит более или менее нормально, то в нефинансовом секторе, как говорит источник РБК, знакомый с ситуацией, многие крупные компании даже не начали получать рейтинги. Согласно данным сайта АКРА, к настоящему моменту национальные рейтинги получили всего пять компаний сегмента — ГТЛК, «Сэтл групп», Росавтодор, «Азбука вкуса» и «Эльдорадо». Начальник управления инвестициями Нордеа Банка Артем Дзюра сообщил РБК, что половина эмитентов, бумаги которых держит банк, пока не получили рейтинги российских агентств. По его словам, меньше всего новых рейтингов в корпоративном секторе выдано в таких отраслях, как телекоммуникация и связь, транспорт, нефтяная промышленность.

Некоторые корпорации вовсе могут не получать рейтинги по национальной шкале, так как не захотят публичной оценки; а те, у которых уже есть рейтинг международных агентств, возможно, просто не видят смысла в дополнительных рейтингах, так как успешно привлекают средства на зарубежном рынке, говорит управляющий активами компании «АльфаСтрахование» Дмитрий Сусанов.

По подсчетам РБК, к настоящему моменту рейтинги «Эксперт РА» более популярны. Единого объяснения этому нет. Некоторые компании считают требования одного агентства более строгими, чем другого, и делают выбор в пользу более лояльной методики. «Некоторые рейтинговые агентства перестраховываются, занижая рейтинги эмитентов», — передал через пресс-службу руководитель службы риск-менеджмента НПФ «Будущее» Владимир Кротов.

Впрочем, часть игроков рынка считают, что возможно завышение рейтингов агентством с целью стимулирования спроса на них. «Если это явление примет массовый характер, рейтинг не будет служить дополнительной страховкой для инвестора, а формирующийся рынок будет серым», — говорит другой источник РБК на финансовом рынке.

Широкую огласку получил случай ВТБ — банк не устроил рейтинг первого выбранного им агентства. В конце января ВТБ отказался раскрыть национальный рейтинг, полученный от АКРА. Позже президент — председатель правления банка Андрей Костин пояснил, что ВТБ не устраивает методология АКРА. «Они рейтингуют нас даже ниже, чем западные рейтинговые агентства, на которые мы жаловались за их политизированный подход», — добавил он. Недавно полученный ВТБ рейтинг «Эксперт РА» по новой шкале — ruAAA со стабильным прогнозом.

Как рассказывают собеседники РБК в банковском секторе, многие банки «в тестовом режиме» узнавали, какую оценку они получат в каждом из двух агентств, и в итоге выбирали то, которое либо давало рейтинг выше, либо писало более лояльный пресс-релиз, если оценки оказывались сопоставимыми. И это не всегда был выбор в пользу «Эксперт РА». «Процесс не был односторонним — из АКРА в «Эксперт РА», — утверждает один из собеседников РБК. — Были случаи и обратного движения, например с банком МКБ».

«Эксперт РА» отозвал рейтинг МКБ 26 июня, говорится на сайте агентства. Сейчас у банка рейтинг АКРА уровня А- по национальной шкале с позитивным прогнозом.

Как изменилась стоимость рейтингования

Главными бенефициарами реформы рейтингового рынка стали национальные рейтинговые агентства. Тарифы на рейтинги после вступления в силу нового закона стали расти. У этого процесса были объективные причины — выросли издержки рейтинговых агентств, которым пришлось менять методологии, выстраивать новые шкалы, увеличивать документооборот. Однако издержки выросли в два-три раза, а тарифы — в три-четыре, говорит один из собеседников РБК на финансовом рынке. «Свой вклад внес и монополизм на рынке, — говорит он. — С одной стороны, у нас вроде бы два агентства, но по факту они работают на двух разных сегментах. АКРА работает преимущественно с крупными российскими и международными банками. «Эксперт РА» же исторически работает с банками за пределами топ-30, хотя некоторые крупные клиенты к ним тоже стали приходить».

Агентства подняли тарифы, признает заместитель генерального директора по экономике и финансам ГСК «Югория» Михаил Косенко. «Представители агентств мотивировали свое решение тем, что в связи с изменением методологии требуется больше ресурсов на произведение оценок и мониторинг. Но рост цены более чем в два раза является довольно существенным и ощутимым в условиях нашей борьбы с уровнем административных расходов», — жалуется Косенко.

В пресс-службе «Эксперт РА» РБК сообщили, что стоимость рейтинга зависит от масштаба бизнеса банка или компании и составляет от 750 тыс. до 3,5 млн руб. Представители АКРА не стали комментировать тарифы.

Сколько АКРА и «Эксперт РА» заработают на переходном периоде, подсчитать трудно, говорит собеседник РБК, близкий к рейтинговому бизнесу. «Во-первых, рейтинговые агентства не раскрывают свою тарифную политику — непонятно, какому эмитенту какой тариф будет выставлен и от чего это зависит. Во-вторых, мы не понимаем, какие эмитенты захотят обзавестись рейтингом до конца переходного периода, а какие нет. Кто-то может привлечь средства иным путем (кредитование) или вовсе в них не нуждается, кто-то не захочет получать публичную оценку в опасении, что она может оказаться не очень высокой, и т.д.», — поясняет источник РБК, близкий к рейтинговому бизнесу.

Сейчас рейтинговый бизнес будет высокомаржинальным, но этот период продлится недолго, говорит собеседник РБК.

Риски для банков

С 14 июля приобретаемые банками ценные бумаги должны иметь рейтинги по национальной шкале, иначе новое финансирование в ЦБ под их залог невозможно. Но при этом нет никаких прямых ограничений на долю бумаг без национального рейтинга в их портфеле. Поэтому можно сказать, что сейчас банки находятся вне зоны риска. Однако ситуация серьезно изменится 1 октября 2017-го, когда, согласно решению ЦБ, будет прекращено кредитование банков под залог новых облигаций банков, ВЭБа и страховых компаний из ломбардного списка. Также будет происходить поэтапное увеличение дисконтов по ранее включенным в ломбардный список бумаг (с 1 октября 2017 года дисконт составил 10 п.п., с 1 января 2018-го — 20 п.п., с 1 апреля 2018 года — еще 20 п.п.), а с 1 июля 2018 года операции кредитования по данным бумагам будут вовсе остановлены.

По оценкам главного аналитика Сбербанка Михаила Матовникова, на объем, который будет исключен из ломбардного списка, придется около 3,1 трлн руб. Всего объем ломбардного списка — порядка 5,2 трлн руб., на ценные бумаги банков приходится порядка 2 трлн руб., прочих финансовых компаний — больше 1 трлн руб., приводит цифры Матовников.

В итоге это должно ударить по участникам так называемых схемных размещений, или зеркальных сделок, когда банки покупают облигации друг друга и закладывают их в ЦБ, поясняет директор департамента рынков долгового капитала Росбанка Антон Кирюхин. Но вряд ли таких игроков осталось много, уточняет он.

Кроме того, из-за решения ЦБ не кредитовать под банковские бумаги в ближайшие несколько месяцев может увеличиться и без того довольно большой спред в ставках между корпоративными и банковскими бондами при размещениях эмитентов с одинаковыми рейтингами, продолжает Кирюхин. Сейчас, по его словам, эта разница и уже составляет 30 б.п. для банков и корпораций первого эшелона. «В итоге ликвидность будет перетекать в корпоративный сектор, в котором не так много облигаций с хорошим кредитным качеством», — говорит первый зампред правления Руснарбанка Михаил Павлов.

Вследствие реформы у банков могут возникнуть проблемы со сделками по секьюритизации портфелей, то есть по выпуску бумаг под активы, генерирующие стабильные денежные потоки, например пулы ипотечных или автомобильных кредитов. «Для нас важны эти сделки, однако аккредитованные при ЦБ российские агентства на текущий момент не присвоили ни одного рейтинга по структурным сделкам», — говорит директор казначейства Транскапиталбанка Дамир Шагиев. Я пока не понимаю, будет ли рейтинг аккредитованных агентств знаком качества для инвесторов и не придется ли дополнительно приобретать рейтинги международных агентств, которые зарекомендовали себя в этой области. Также непонятны сроки присвоения такого рейтинга», — поясняет Шагиев.

Методология рейтингования инструментов структурного финансирования АКРА была утверждена не так давно, поясняет Шагиев. Из-за этого есть риски возникновения существенной паузы, прежде чем на рынке появятся новые сделки классической секьюритизации, говорит он.

Риски для НПФ и страховщиков

По данным обзора Ассоциации НПФ за 2015 год (это последние актуальные данные), в структуре инвестиций средств пенсионных накоплений НПФ в акции и облигации хоть и незначительно, но преобладает нефинансовый сектор — на него приходится 50,6% портфелей, или почти 1 трлн руб. По оценке директора группы рейтингов финансовых институтов АКРА Алексея Бредихина, порядка 200 млрд руб. активов страховых компаний приходится на нефинансовый сектор. Таким образом, у НПФ и страховщиков наибольшие риски в связи с рейтинговой реформой.

При этом ЦБ дал пенсионным фондам и страховщикам отсрочку и разрешил до 1 июля 2018 года покупать бумаги без рейтингов российских агентств, если те входят в первый котировальный список ЦБ. Однако это смогут делать лишь те НПФ, у которых не выбран лимит в 10% активов без надлежащего рейтинга, поясняет директор департамента риск-менеджмента «ЕФГ Управление активами» Александр Баранов, и практически у всех НПФ этот лимит выбран. В итоге в реальности фонды не смогут приобретать новые выпуски ценных бумаг.

Руководитель аналитической службы АНПФ Евгений Биезбардис предупреждает, что у пенсионных фондов в портфелях могут быть активы, из которых сложно быстро выйти из-за недостаточной ликвидности. Эта ситуация типична и для страховых компаний, говорит он. Но он полагает, что многие фонды заблаговременно наладили диалог с банками и эмитентами стратегических для себя ценных бумаг для согласования их рейтинговых перспектив. Также он убежден, что инвестиционные стратегии НПФ заранее были скорректированы.

В качестве возможного объекта для инвестирования НПФ остаются только гособлигации, которые при текущей конъюнктуре нефти с точки зрения доходности вряд ли могут быть сейчас интересны по сравнению с корпоративными облигациями, указывают участники рынка.

Это приведет к ограничению НПФ в выборе инвестиционных инструментов, признает генеральный директор НПФ «ЛУКОЙЛ-Гарант» Денис Рудоманенко. Следствием станет снижение ставок для размещения пенсионных денег, а значит, и снижение доходности по пенсионным накоплениям граждан, подчеркивает он.

По оценкам экспертов, у страховщиков риски зависят от их специализации. Если они не занимаются страхованием жизни (долгосрочная деятельность), то большую долю активов держат в бумагах банковского сектора, где крупные игроки уже получили рейтинг, говорит Алексей Бредихин. «Мы вели диалог с банками, в которые мы инвестируем, о том, чтобы они получили рейтинг одного из аккредитованных национальных рейтинговых агентств, — подтверждает управляющий активами «АльфаСтрахование» Дмитрий Сусанов. — Сейчас большинство банков, с которыми мы работаем, уже имеют соответствующий рейтинг. Оставшиеся находятся, как правило, в стадии его получения».

Сложнее ситуация у компаний, которые связаны со страхованием жизни. Оно рассчитано на более длинные горизонты, и из-за этого в портфелях компаний в значительном объеме присутствуют бонды нефинансового сектора, говорит Бредихин. По предоставленной им оценке, объем этих бумаг составляет порядка 200 млрд руб., однако мало кто из этих эмитентов получил рейтинг, утверждает Бредихин.

Как отмечает Дмитрий Сусанов, есть риски, что к концу переходного периода, то есть к июлю 2018 года, некоторые корпоративные эмитенты так и не сделают этого. «Для некоторых фондирование со стороны страховых и пенсионных компаний не является существенным источником, поэтому они заняли сейчас выжидательную позицию», — отмечает Сусанов.

Проблема также в том, что у «Эксперт РА» затянулся процесс согласования с ЦБ методологии рейтингования корпоративных эмитентов, указывает один из участников страхового рынка.

«В результате страховые компании могут столкнуться с тем, что к концу июля 2018 года придется пересматривать структуру страховых портфелей, а это риск снижения инвестиционного дохода, так как ставки привлечения сейчас снижаются. В итоге, возможно, компании столкнутся с ситуацией, когда придется выплачивать гарантированный доход из собственных средств. Для некоторых компаний ситуация будет серьезной, может встать речь и о докапитализации со стороны акционеров», — поясняет риски Сусанов.

По рекомендации Дмитрия Сусанова, заинтересованным участникам рынка стоит сейчас провести стресс-тестирования, чтобы получить оценку убытков на случай, если компании без рейтингов так их и не получат к концу переходного срока. Также он советует вести постоянную работу с эмитентами по поводу получения рейтинга. Если через три-четыре месяца компания так и не примет внутри себя решения о получении рейтинга, то следует задуматься, стоит ли оставаться ее инвестором.