Бухгалтерия в iPhone: лучшие приложения для контроля над расходами

Первый шаг к тому, чтобы накопить денег, — анализ собственных трат, утверждают финансовые консультанты. Удобнее всего это делать с помощью сервисов PFM (Personal Financial Management), которые автоматически оценивают ваши расходы и представляют их в удобном для анализа виде. Российские PFM-приложения можно разделить на две группы: банковские приложения, встроенные в интернет-банки, и сервисы независимых разработчиков.

Проблема банковских приложений заключается в том, что в большинстве случаев они анализируют расходы по счетам и картам в конкретном банке, в то время как большинство россиян обычно пользуются услугами нескольких кредитных организаций, да и тратят зачастую наличные. Впрочем, в некоторых приложениях банков (например, Сбербанка, Альфа-банка и «Русского стандарта») можно вручную заносить расходы в наличных деньгах.

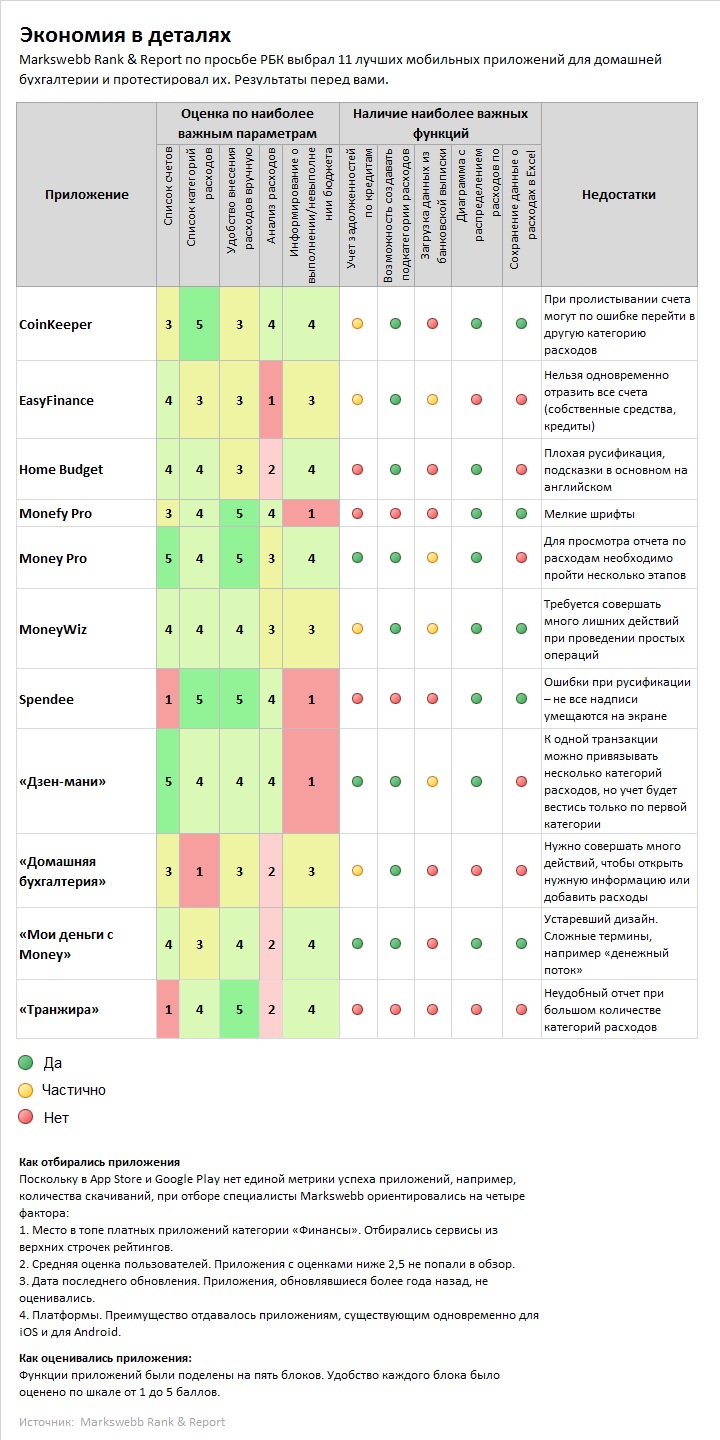

Банковские приложения по сути — лишь дополнение к интернет-банкам. Поэтому мы решили оценить независимые приложения для контроля над личными финансами. Ими может пользоваться любой человек без привязки к конкретным банкам. По просьбе РБК Quote агентство Markswebb Rank & Report отобрало самые популярные приложения по ведению домашней бухгалтерии для платформ iOS и Android и протестировало их. Веб-версии сервисов не оценивались (подробную методику см. в таблице).

Ручное управление

Ключевым недостатком независимых мобильных PFM-сервисов является необходимость вносить большую часть данных вручную. Например, ни один из разработчиков приложений, проанализированных Markswebb Rank & Report, так и не смог наладить нормально работающее распознавание СМС-сообщений банков о транзакциях. Дальше других пошли отечественные Easy Finance и «Дзен-мани».

Обе программы позволяют импортировать банковские выписки в нескольких форматах. Правда, внесение этих данных возможно только в синхронизированной с мобильным приложением веб-версии. Причем сделать это корректно корреспонденту РБК Quote на сайте Easy Finance удалось далеко не с первого раза.

А чтобы настроить автоматическое занесение операций в приложении «Дзен-мани», необходимо установить переадресацию электронных сообщений банка о совершенных операциях на e-mail, предоставленный разработчиками этого проекта. Таким образом, можно автоматически заносить в приложение операции по картам, например Ситибанка, ВТБ24, банка «Санкт-Петербург». Всего сервис предлагает синхронизацию данных о расходах тем или иным образом с восемью банками.

Разработанные на Западе приложения MoneyWiz и Money Pro позволяют импортировать данные банковских выписок в формате OFX (open financial exchange), развившемся из формата обмена финансовыми данными Microsoft. Он довольно популярен среди американских и европейских банков, но редко встречается в России. Хотя, например, Райффайзенбанк дает возможность скачать выписки по счетам в трех форматах, в том числе в OFX.

«Дзен-мани»

В остальных приложениях придется создавать «счета», соответствующие банковским, на которые нужно самостоятельно вносить данные о доходах и расходах. В некоторых можно учитывать расходы и доходы в наличных деньгах, по банковским картам, вкладам и другим финансовым продуктам.

Наиболее полные и удобные возможности настройки счетов предлагают сервисы «Дзен-мани» и Money Pro, считают в Markswebb Rank & Report. В других приложениях, например «Транжира» и Spendee, все расходы учитываются без привязки к конкретным счетам. Такие приложения, по мнению Markswebb Rank & Report, будут удобны тем, кто использует преимущественно наличные и не пользуется банковскими картами.

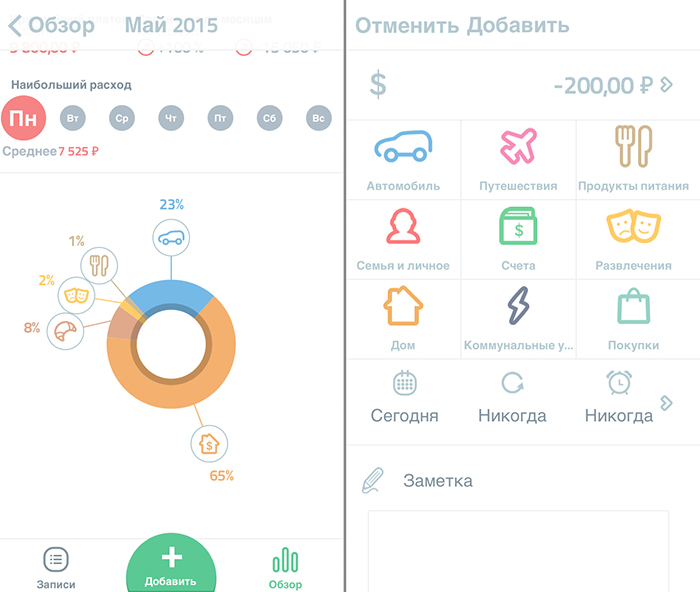

Spendee

Во всех приложениях по умолчанию есть список категорий расходов, который можно отредактировать, добавляя новые категории и удаляя ненужные. По результатам тестов Markswebb Rank & Report считает наиболее удобными приложениями для настроек категорий и подкатегорий расходов (например, в категории «Автомобиль» — возможность создать новые подкатегории «Сервис», «Бензин», «Страховка» и т.д.) CoinKeeper, Home Budget, MoneyWiz и Money Pro.

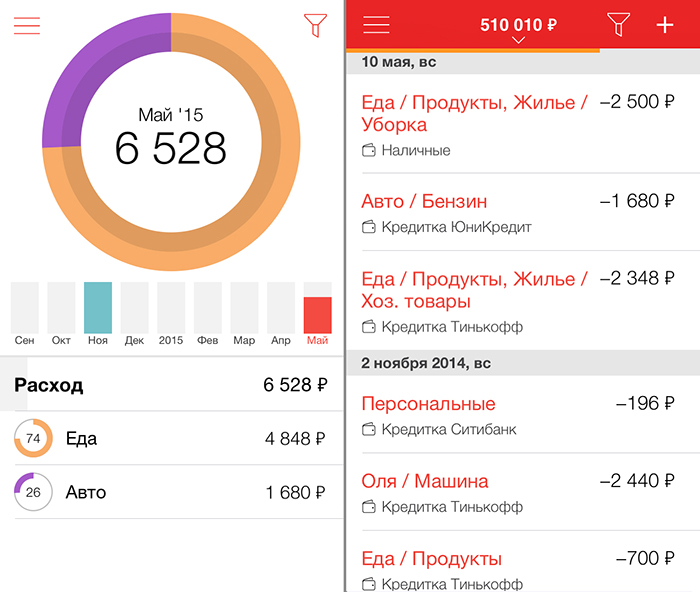

CoinKeeper

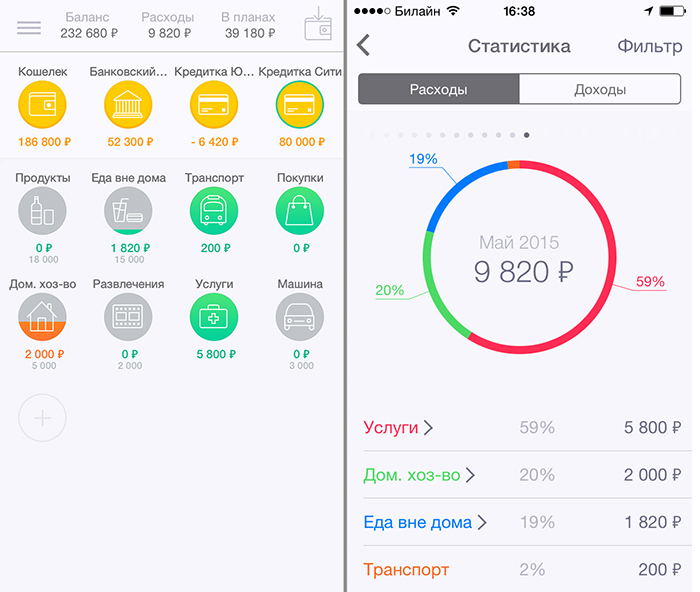

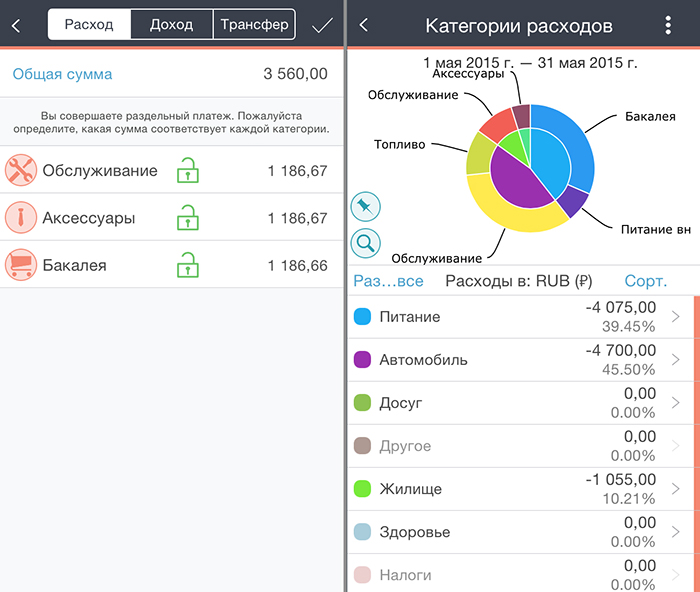

MoneyWiz и Money Pro в числе прочего позволяют разделять сумму операции на части, привязываемые к разным категориям расходов (например, сумму, потраченную в супермаркете, можно разделить по нескольким категориям). Кроме того, можно добавлять к расходной операции комментарии и фотографии.

MoneyWiz

Анализ расходов

Наиболее полные и удобные возможности для визуализации и анализа собранных данных о расходах, по мнению Markswebb Rank & Report, предлагают приложения CoinKeeper и Spendee — в них можно посмотреть распределение расходов по категориям в виде круговой диаграммы, можно отслеживать динамику расходов по месяцам, по отдельным категориям.

По возможностям экспорта данных о расходах, резервного копирования и синхронизации данных с другими устройствами наиболее функциональными являются приложения Home Budget, «Мои деньги с Money» и MoneyWiz, считает Markswebb Rank & Report.

«В итоге наиболее удобными и визуально привлекательными нам показались пять сервисов», — рассказывает генеральный директор Markswebb Rank & Report Алексей Скобелев. Вот они:

— Spendee подойдет студентам и тем, кто практически не пользуется банковскими услугами.

— «Дзен-мани» и CoinKeeper — привлекательные и удобные приложения для простого учета расходов. Подойдут тем, кто пользуется одновременно наличными и несколькими банковскими картами.

— MoneyWiz и Money Pro — сложные приложения с большим количеством настроек. Подойдет тем, для кого разнообразие функций важнее, чем удобство.

Кроме анализа расходов приложения часто предлагают вам задать определенные цели — накопить необходимую сумму денег, например на автомобиль, или создать финансовую «подушку» на шесть месяцев. Разработчики приложений (в данном случае Easy Finance) вполне усвоили советы финансовых консультантов. Этот — про необходимость иметь на всякий случай сумму на полгода безбедного существования — один из самых излюбленных.

Как и совет следить за своими расходами. Генеральный директор компании «Персональный советник» Наталья Смирнова говорит, что просит своих клиентов два—четыре раза в год предоставлять отчеты о доходах и расходах, чтобы отслеживать их финансовое состояние. Но для достижения долгосрочных целей она составляет индивидуальный план.

Money Pro

PFM-сервисы — полезный инструмент для анализа и минимизации ежедневных расходов, но, чтобы накопить на долгосрочные финансовые цели, их недостаточно, соглашается директор по обслуживанию клиентов финансовой группы БКС Антон Граборов. «Нужно не только копить, но еще понимать, как правильно вложить накопленные средства. На этот вопрос отвечает персональное финансовое планирование, в рамках которого анализируется индивидуальная финансовая ситуация человека», — говорит он.

Пока что PFM-сервисы не слишком популярны у россиян. По словам управляющего директора по электронному бизнесу Промсвязьбанка Алгирдаса Шакманаса, сервис банка для планирования личного бюджета «Умные деньги» подключает каждый пятый пользователь интернет-банка. Сервисом «Мои расходы», ставшим доступным пользователям интернет-банка «Альфа-Клик» в декабре 2013 года, ежемесячно пользуются 12% клиентов, рассказывает начальник отдела развития и инноваций интернет-банка Альфа-банка Юрий Чернышев.