Меньше половины пенсионных фондов за шесть лет обогнали инфляцию

Компания «Пенсионные и актуарные консультации» совместно с рейтинговым агентством «РусРейтинг» составила ренкинг негосударственных пенсионных фондов по накопленной доходности за последние шесть лет. Результаты сравнили с накопленной за эти годы инфляцией и инвестиционным доходом Внешэкономбанка, который управляет пенсионными накоплениями «молчунов».

В своем исследовании аналитики оценивали чистую доходность, то есть доход за вычетом вознаграждения. Именно его получают будущие пенсионеры. Фонды не обязаны раскрывать эти данные: они раскрывают только общую доходность, не вычитая из инвестдохода расходы на вознаграждение управляющей компании, специализированного депозитария и самого фонда.

Всего аналитики проанализировали 56 НПФ, в которых сосредоточено 86,3% всех застрахованных лиц и 84,6% пенсионных накоплений, в ренкинг вошли 49 из них, так как только по этим фондам есть информация о доходности с 2009 года.

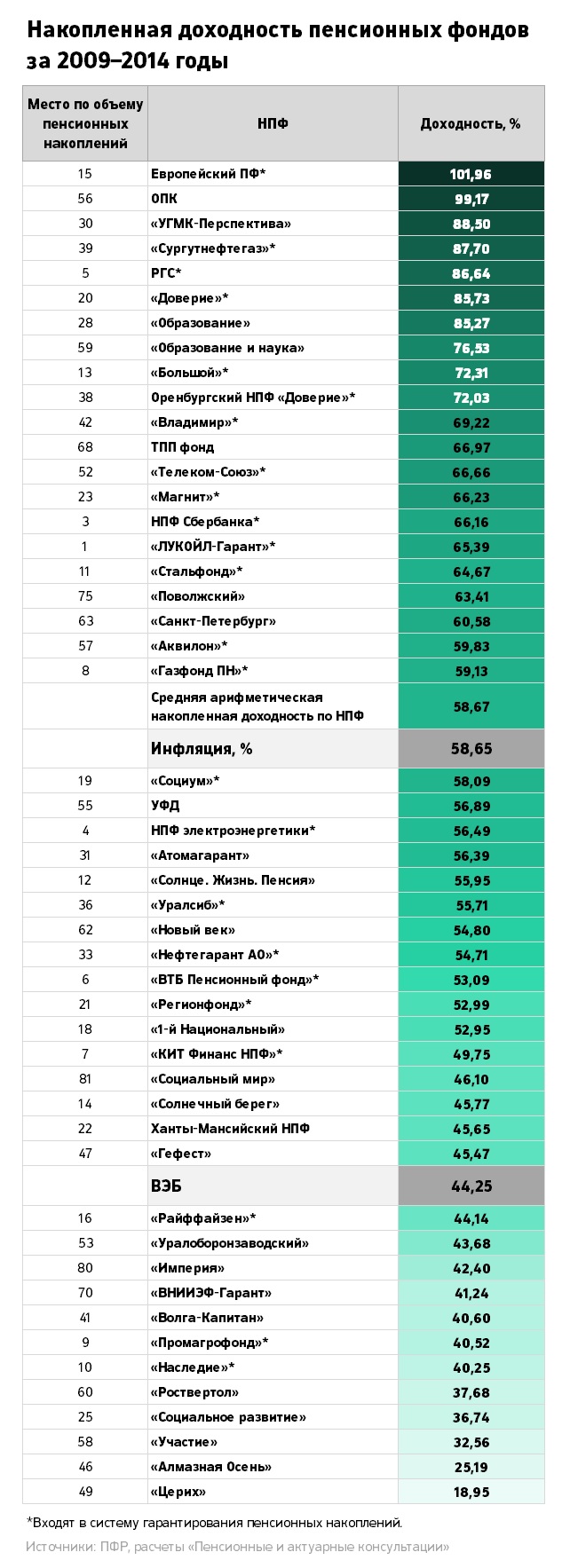

21 НПФ показал накопленную доходность выше инфляции, которая составила за этот период 58,65%. Результат инвестиций расширенного портфеля ВЭБа оказался хуже инфляции — 44,25%. Государственную управляющую компанию по результатам инвестирования смогли обогнать 37 фондов.

Лучший результат за шесть лет показал Европейский пенсионный фонд — 101,96%. По данным ЦБ, на конец 2014 года в Европейском было 15,2 млрд руб. За 2014 год фонд показал один из лучших результатов — 10,87%. Согласно информации ЦБ, почти 30% накоплений фонд вложил в ипотечные ценные бумаги, еще почти 25% — в коммерческие облигации, примерно столько же средств лежало на банковских депозитах.

«После кризиса 2008 года нашим УК удалось показать хорошую доходность благодаря вложениям в облигации и акции: это были точки роста рынка. Мы показали 18,23% годовых в 2009 году и 27,1% годовых в 2010 году, — сказал председатель совета директоров Европейского фонда Евгений Якушев. — В прошлом году мы, наоборот, максимально сократили вложения в инструменты с высокой волатильностью и не получили убытка от переоценки».

Евгений Якушев является одновременно руководителем компании «Пенсионные и актуарные консультации», составившей рейтинг, и председателем совета директоров Европейского пенсионного фонда.

Худший результат за шесть лет из тех, чьи данные проанализировали специалисты, показал НПФ «Церих» — 18,95%. В этом фонде сосредоточено 1,9 млрд руб. пенсионных накоплений. По данным ЦБ, в инвестиционном портфеле фонда на конец 2014 года было более 40% депозитов и более 30% ОФЗ. В предыдущие годы доля денежных средств на депозитах и гособлигаций также была существенна.

Важно поймать нужный момент

Важна не только структура инвестиционного портфеля, но и то, насколько активно управляется портфель, говорит аналитик рейтингового агентства «Рус-Рейтинг» Юрий Голбан.

Например, в 2014 году не повезло тем, кто инвестировал в облигации (из-за роста ключевой ставки ЦБ цена облигаций снизилась), а повезло тем фондам, которые вкладывались в банковские депозиты под хорошие проценты (свыше 10% годовых), говорит старший аналитик «Пенсионных и актуарных консультаций» Евгений Биезбардис.

Кроме того, НПФ, у которых были свободные денежные средства, могли воспользоваться колебаниями на финансовых рынках и заработать, к примеру, на акциях или купить облигации в момент максимального падения в конце года, добавляет Голбан.

Некоторые лидеры ренкинга в портфелях держат значительное количество рискованных инвестиций в акции, говорит Голбан. Также у них достаточно высока доля вложений в ипотечные ценные бумаги и банковские депозиты, по которым не было значительных переоценок и убытков.

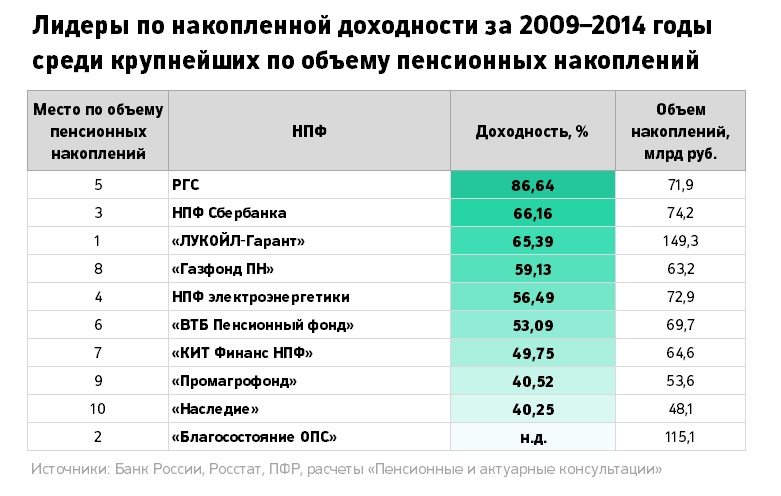

Такая структура инвестиционного портфеля у НПФ РГС. Он показал лучшую доходность среди 10 крупнейших фондов по объему пенсионных накоплений — 86,64%. Согласно данным ЦБ, в РГС значительная доля средств в 2014 году была вложена в ипотечные ценные бумаги (29,18%), коммерческие облигации (25,07%), депозиты (21,32%), а также в акции (20,92%).

В 2009–2014 годах значительная часть средств РГС была инвестирована в короткие инструменты (менее года), говорит гендиректор фонда Сергей Ревин. «Такая структура портфеля обеспечивала возможность постоянного реинвестирования значительной части средств. Мы быстро выявляли недооцененные бумаги и использовали появляющиеся рыночные возможности», — рассказывает он. По его словам, портфель диверсифицирован: «В его состав постоянно входило более 150 различных инструментов, поэтому нельзя говорить, что решающий вклад в общий успех внесли одна-две бумаги».

Худший результат среди десяти крупнейших показал НПФ «Наследие», заработавший за шесть лет 40,25%. В 2014 году помимо высокой доли коммерческих облигаций (51,38%) у него в портфеле были ОФЗ (12,45%) и облигации субъектов Федерации (10,77%). Низкие результаты по доходности в фонде объясняют отрицательной переоценкой облигаций. У большинства фондов, показавших не очень хорошие результаты, были значительные вложения в облигации, в том числе ОФЗ, указывает Голбан. Но доходность, показанная НПФ «Наследие» за последние 10 лет, превышает доходность ВЭБа, заверила пресс-служба НПФ, а доходность с начала 2015 года уже превышает 20% годовых.