Банки резко сократили выдачи автокредитов с низким первоначальным взносом

Будут ли требования ужесточаться дальше и для кого

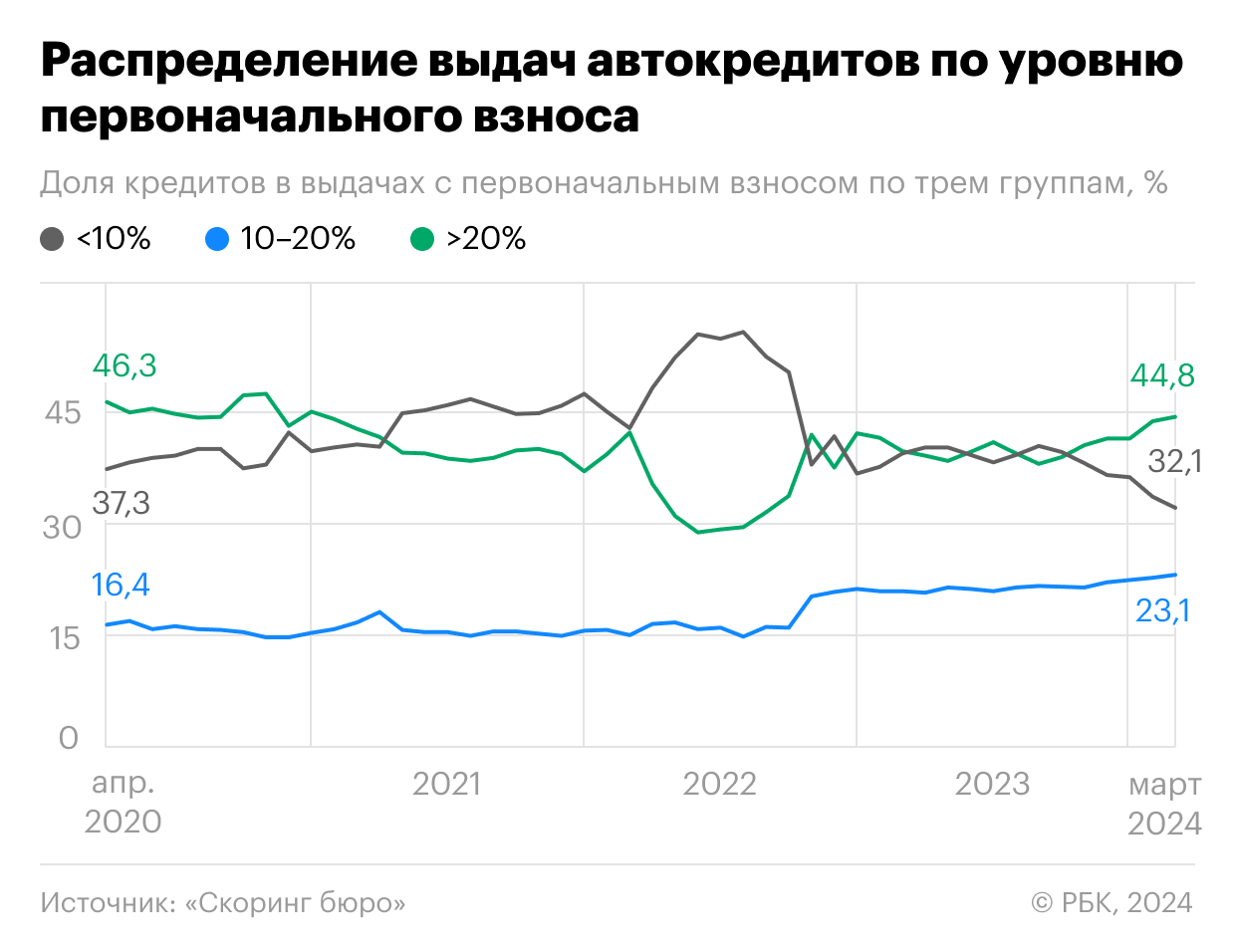

Российские банки стали менее охотно выдавать физлицам автокредиты с низким первоначальным взносом (ПВ), следует из данных бюро кредитных историй «Скоринг бюро» (есть у РБК). В марте 2024 года доля ссуд, по которым клиенты внесли меньше 10% стоимости машины, упала до 32,1% относительно объема выдач. Это минимальное значение с весны 2020 года (более ранних данных нет). За первый квартал доля таких автокредитов в выдачах упала на 4,4 процентного пункта. Для сравнения: в течение прошлого года показатель менялся незначительно, а в отдельные месяцы превышал 40%.

Доля автокредитов с первоначальным взносом в диапазоне 10–20% за первый квартал выросла примерно на 1 п.п., до 23,1% в марте. На ссуды с ПВ выше 20% в тот же месяц пришлось 44,8% от объема выдач — больше было только в апреле—июне 2020 года на пике пандемийного кризиса.

Почему банки ужесточили требования

Уровень первоначального взноса по залоговому кредиту — один из наиболее действенных механизмов регулирования риска для банка по новым ссудам, говорит гендиректор «Скоринг бюро» Олег Лагуткин. Он считает, что участники рынка воспользовались этим инструментом, поскольку с сентября прошлого года наблюдается «определенный рост уровня риска автокредитов».

Перераспределение выдач в пользу автокредитов с более высоким первоначальным взносом может быть следствием существенного спроса на такие ссуды со стороны заемщиков, полагает директор группы рейтингов финансовых институтов агентства НКР Егор Лопатин: «На этом фоне банки могли ужесточать риск-политики, что несколько сдержало объем выдач, однако могло улучшить среднее качество новых займов».

По данным Frank RG, за первый квартал 2024 года российские банки одобрили физлицам автокредиты на 527,8 млрд руб. Год к году выдачи выросли более чем вдвое. В феврале и марте были обновлены рекорды по объему предоставленных ссуд на машины — 171,3 млрд и 224 млрд руб. соответственно. В апреле продажи в этом сегменте сократились на 8% относительно предыдущего месяца, но все равно превысили 200 млрд руб.

Рекордные темпы роста в автокредитовании наблюдаются с весны прошлого года, когда существенно выросли поставки новых китайских машин на российский рынок. Одновременно с выдачами растет и средняя сумма автокредита — в октябре 2023 года она достигла пиковых 1,5 млн руб., следует из статистики Frank RG. В апреле 2024-го средний чек в этом сегменте находился на уровне 1,38 млн руб.

На рынке в целом есть тренд на наращивание банками именно залогового кредитования ради минимизации рисков в рознице, замечает директор банковских рейтингов НРА Константин Бородулин. Он напоминает, что даже при наличии залога ссуды с низким первоначальным взносом являются более рисковыми.

«Уменьшая их долю, банки стараются оптимизировать возможные потери, а также давление на капитал в случае дальнейшего ужесточения регулирования и новых ограничений, которые может потенциально ввести Банк России», — поясняет аналитик. Он также указывает на удлинение сроков автокредитов.

«При неблагоприятных событиях [это] может привести к ухудшению кредитного качества заемщиков, особенно в случае невысокого первоначального взноса», — заключает Бородулин.

«Как правило, со снижением первоначального взноса риски возрастают, по кредитам без первоначального взноса они исторически самые высокие», — соглашается управляющий директор Экспобанка Дмитрий Маслов. Он, однако, не считает, что кредиторы повышают требования к первоначальному взносу по автокредитам только по этой причине.

Основной мотив банков, по словам Маслова, — это стремление снизить долговую нагрузку заемщиков. При оформлении кредита с более высоким первоначальным взносом сумма долга пропорционально уменьшается, как и величина последующей переплаты.

Начальник управления макроэкономического анализа Совкомбанка Никита Кулагин называет два фактора, которые могли повлиять на структуру выдач автокредитов.

«Во-первых, средневзвешенные ставки по автокредитам выросли с 14% в июле 2023 года до 18% в марте 2024-го, то есть произошло удорожание кредитов. В результате банкам нужно снижать стоимость обслуживания. Для этого они, вероятно, требуют больший первоначальный взнос», — говорит эксперт.

Вторая причина — улучшение финансового положения самих заемщиков на фоне роста реальных зарплат, считает Кулагин: «Люди сейчас готовы внести большую первоначальную сумму (в том числе из-за достаточных накоплений), а ежемесячный платеж получается приемлемым для бюджета домохозяйств, несмотря на высокие процентные ставки».

Что о качестве автокредитов думает ЦБ

Банк России уже обратил внимание на ускоренные темпы роста автокредитования. По мнению регулятора, увеличение портфеля банков обеспечивается в том числе «ослаблением стандартов кредитования». За первый квартал 2024 года 61% автокредитов был предоставлен заемщикам с показателем долговой нагрузки (ПДН) выше 50%. Речь идет о клиентах, которые уже отдают на обслуживание имеющихся кредитов и займов более 50% своего ежемесячного дохода. Годом ранее на таких клиентов приходилась примерно половина выдач ссуд на покупку машин, в начале 2022 года — 44%.

В связи с этим ЦБ решил впервые ввести для банков макропруденциальные надбавки по автокредитам — с 1 июля 2024 года повышенные коэффициенты риска должны применяться к ссудам на покупку машин, выданным заемщикам с ПДН выше 50%.

ЦБ пытается устранить дисбаланс в росте розничного кредитования за счет чувствительных сегментов (ссуд с высоким ПДН, максимальной полной стоимостью или низким первоначальным взносом), объясняет логику применения надбавок регулятором старший директор по банковским рейтингам агентства «Эксперт РА» Иван Уклеин.

«Мы ожидаем сохранения высокого спроса на автокредиты в среднесрочной перспективе, в связи с чем риск-политики банков будут настроены на минимизацию доли выдачи кредитов с низким первоначальным взносом, при этом влияние введения макронадбавок на сегмент будет ограниченным», — говорит Лопатин.