ЦБ призвал банки разобраться с валютными заемщиками самостоятельно

«Мы считаем? что сами банки должны реструктурировать кредиты валютным ипотечникам, особенно если речь идет о семьях с небольшими доходами и жильем экономкласса», — заявила Набиуллина на встрече с банкирами в пансионате Бор. Она также отметила, что рассчитывает на то, что наконец заработает программа поддержки заемщиков, оказавшихся в трудной ситуации, на которую правительство выделило АИЖК 4,5 млрд руб.

Глава регулятора также сообщила, что ЦБ собирает и анализирует информацию о том, как банки решают проблему валютных заемщиков. Нам нужно понимать, что происходит на этом рынке и, соответственно, нужно ли применение адресных мер поддержки заемщиков по правительственной программе, добавила Набиуллина. По оценке Банка России, сейчас доля ипотечных кредитов в валюте составляет около 3% об всего объема выданной ипотеки. При этом в ЦБ отмечают в этом сегменте высокий уровень просрочки.

По данным ЦБ за 2015 год, на 1 декабря 2015 года совокупный объем ипотечных кредитов в валюте составлял 122,2 млрд руб. в рублевом эквиваленте (около 3% от всех ипотечных кредитов). При этом только за 11 месяцев прошлого года (январь—ноябрь) было выдано 122 новых жилищных кредита в валюте на сумму 4,5 млрд руб.

О необходимости поиска компромиссного решения проблемы валютных ипотечников в среду, 10 февраля, говорил пресс-секретарь президента РФ Дмитрий Песков. «Мы знаем, что некоторые кредитно-финансовые организации, попросту говоря банки, предлагают различные варианты выхода из этой кризисной ситуации. Какие-то предлагаемые варианты устраивают заемщиков, какие-то нет», — приводит его слова «РИА Новости».

Как ранее писал РБК, в январе — начале февраля ЦБ разослал банкам письма с требованием предоставить информацию о состоянии кредитного портфеля, а также о программах реструктуризации, которые банкиры готовы предложить валютным заемщикам. Зампред ЦБ Алексей Симановский также говорил, что Банк России планирует обсудить с банками проблему погашения валютной ипотеки. «Мы будем обсуждать поиск решений, которые привели бы к наилучшему результату. Если посмотреть на то, как банки решают проблемы с заемщиками, они решают по-разному», — цитирует его слова «Интерфакс». По мнению Симановского, определенные возможности для дополнительного шага навстречу заемщикам существуют, хотя ЦБ и не может предъявлять банкам какие-либо требования.

Некоторые участники рынка подготовили свои программы реструктуризации валютных займов. В частности, в четверг 11 февраля банк «ДельтаКредит» озвучил новые условия рефинансировании валютных кредитов. Ипотечникам предложили конвертировать валютные долг в рублевый, ставка по новому кредиту составит 8,5–10% годовых в зависимости от наличия детей.

В начале февраля Росбанк предложил конвертировать валютные ипотечные кредиты по специальному курсу, позволяющему снизить размер задолженности в рублевом эквиваленте на 20–30%. На этих условиях банк готов рефинансировать кредиты размером не более 1,2–1,8 млн руб. в зависимости от категории заемщика.

Банк Москвы предлагает простить остаток долга (до 7 млн руб.) в обмен на квартиру, а после передачи имущества банку заемщик сможет заключить договор аренды с правом обратного выкупа. Предполагаемый размер льготной арендной платы составляет 1 тыс. руб. в месяц, а максимальный срок аренды — до трех лет. При желании заемщик сможет выкупить объект недвижимости через год, взяв новый кредит на льготных условиях по ставке 10–11% годовых с минимальным пакетом документов и возможностью одобрения по упрощенной схеме.

Ранее свои предложения по реструктуризации валютной ипотеки озвучили Абсолют Банк, Совкомбанк и Газпромбанк. Последний предлагает конвертировать ипотеку по льготному курсу в 60 руб. за доллар.

Однако валютных заемщиков не устраивают ни предложения банков, ни меры, принятые регулятором для решения проблемы. «Мой долг с учетом просрочки сейчас составляет около $240 тыс. С учетом программы АИЖК и конвертации по текущему курсу и на условиях банка мне придется в течение 30 лет ежемесячно платить больше 150 тыс. руб. в месяц», — говорит заемщик банка «ДельтаКредит» Снежана Ярощук. По ее словам, в результате за квартиру стоимостью 7,5 млн ей придется отдать более 56 млн руб. «Это просто издевательство. Мы будем судиться, продавать квартиру с торгов, а затем банкротиться. Если уж нести убытки, так всем», — негодует заемщик.

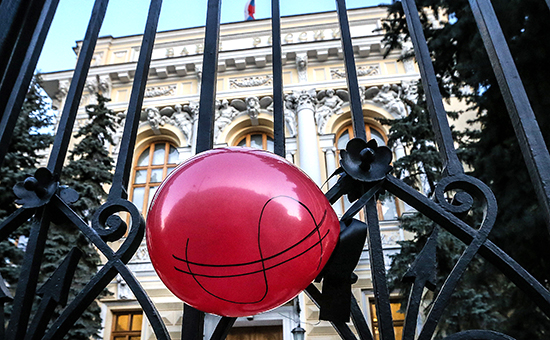

Валютные ипотечники требуют перевести кредиты в рубли по курсу, рекомендованному банкам ЦБ. В январе 2015 года Центробанк направлял рекомендации кредитным организациям о конвертации валютных кредитов в рублевые по курсу ЦБ на 1 октября 2014 года — 39,39 руб. за доллар и 49,98 руб. за евро. В январе–феврале владельцы валютной ипотеки провели ряд несанкционированных митингов у офисов Абсолют Банка, Райффайзенбанка, банка «ДельтаКредит», ВТБ24, Нордеа Банка, ЮниКредит Банка, Москоммерцбанка, Банка Москвы, «Уралсиба». Несколько дней назад, 8 февраля, валютные ипотечники перекрыли Неглинную улицу в Москве, недалеко от здания Центробанка. Протестующие скандировали: «Позор ЦБ». Часть участников акции были задержаны. В пятницу 12 февраля заемщики готовятся провести очередную акцию у офиса «ДельтаКредита», потребовав изменения условий реструктуризации кредитов.