Почему российские компании выводят акции с биржи

Брать в долг стало выгоднее, чем привлекать новых акционеров

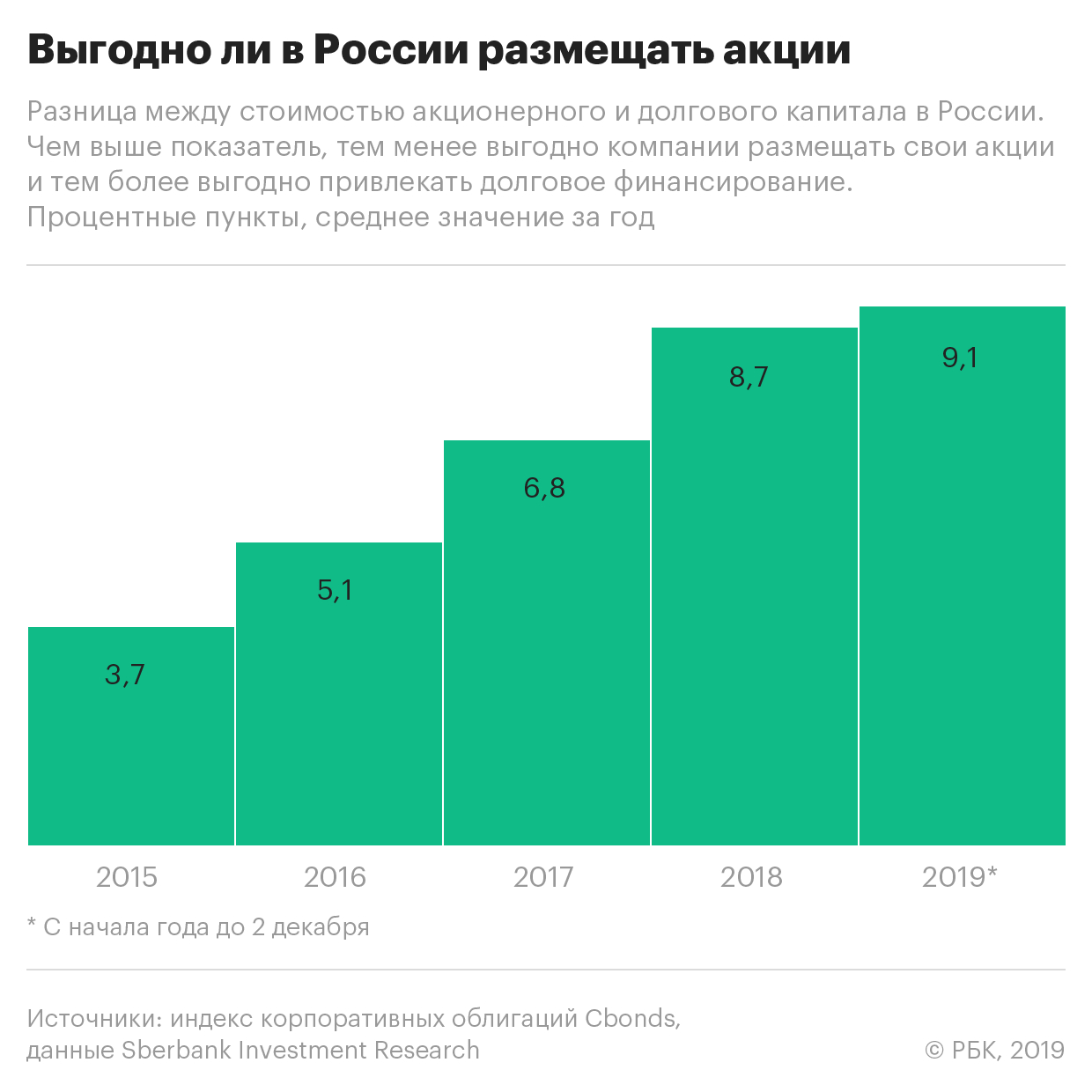

Премия за инвестиции в российские акции увеличилась до рекордных уровней как минимум с 2015 года: в 2018–2019 годах она составила 8–10%, хотя исторически находилась на уровне 5–6%, сообщил РБК главный стратег Сбербанка по рынку акций Андрей Кузнецов. Как следует из данных Сбербанка за пять лет, с начала 2019 года премия выросла до 9,1% с 8,7% в 2018 году.

Премия отражает разницу между стоимостью акционерного и долгового капитала для российских компаний, пояснил Кузнецов. Стоимость акционерного капитала (доходность, которую компания должна обеспечивать своим акционерам) аналитики Сбербанка оценили самостоятельно, а при расчете долгового опирались на доходности корпоративных облигаций (индекс CBonds). Еще в 2015 году разница между этими показателями в среднем составляла всего 3,7%, в 2016-м — 5,1%, в 2017-м — 6,8%, следует из данных Сбербанка.

«Столь высокая премия в цене акционерного капитала делает непривлекательным размещение акций для компаний», — объясняет Кузнецов. Привлекать долг при такой разнице в доходностях гораздо предпочтительнее. В этой ситуации для компаний более логичным выглядит выкуп акций с рынка и замещение дорогого акционерного капитала дешевым долговым, рассуждает аналитик. «Именно поэтому мы почти не видим первичных размещений акций на российском рынке в последние годы, в то время как выкуп акций и делистинги уже стали привычным явлением», — говорит Кузнецов.

«Ситуация последних лет — новый феномен. Последние пару лет премия последовательно раз за разом устанавливала новые исторические максимумы», — подтверждает и глава «ВТБ Капитал Инвестиции» Владимир Потапов. По его словам, «ВТБ Капитал Инвестиции» в своем клиентском обзоре рекомендовал компаниям с низкой оценкой стоимости концентрироваться на выплате дивидендов и обратном выкупе вместо привлечения акционерного капитала с рынка.

Дорогие акции и дешевые долги

- Акционерный капитал российских компаний стал дорожать после 2014 года на фоне санкций, неопределенности относительно темпов экономического роста, внутреннего и внешнего спроса, отмечает Кузнецов. Одновременно стала увеличиваться стоимость долгового капитала, однако ЦБ поступательно снижал ключевую ставку (с 17% в конце 2014 года до 6,5% сейчас), и доходности облигаций довольно быстро нормализовались. Но акционерный капитал почти не подешевел, отмечает главный стратег Сбербанка по рынку акций.

- В последние два года стоимость долгового финансирования снижалась намного быстрее, чем стоимость акционерного капитала, которая складывается из стоимости долгового капитала и надбавок за риск, объясняет Потапов из «ВТБ Капитал Инвестиции». То есть речь идет не об абсолютном удорожании акционерного капитала, а о росте именно той самой надбавки за риск по сравнению с размещением долговых бумаг.

- Стоимость акционерного капитала всегда выше стоимости долгового, указывает руководитель департамента рынков акционерного и заемного капитала Sova Capital Алина Сычева: при размещении облигаций компания обязуется выплатить покупателю «тело» долга и проценты, а при покупке акций никто не дает гарантий ни на выплату дивидендов, ни на возвратность вложений.

- 9% сейчас — вполне обоснованная риск-премия для России, продолжает она. Дивидендная доходность российских акций — самая высокая в мире, это увеличивает стоимость акционерного капитала, в то время как стоимость долгового уходит вниз из-за снижающейся ставки ЦБ, говорит Сычева.

- На рост доходности акционерного капитала в этом году повлияло увеличение дивидендных выплат, в том числе за счет планов увеличить дивиденды госкомпаний до 50%, отмечает и главный аналитик «Ренессанс Капитала» по России и СНГ Софья Донец. Снижение ключевой ставки ЦБ сделает привлечение долгового финансирования еще более привлекательным для компаний, полагает она. Но когда эффекты от политики ЦБ и роста дивидендов будут исчерпаны, премии вернутся к равновесному уровню, ожидает Донец.

Есть ли интерес к IPO

Последние публичные размещения акций в России состоялись в 2017 году. С тех пор российские компании на биржу почти не выходили, хотя в 2019 году IPO на Нью-Йоркской бирже провел HeadHunter. Впрочем, в ходе этого размещения деньги привлекала не сама компания, а ее акционер, отмечает Сычева. В 2019 году в России состоялось 16 SPO (размещения акций на вторичном рынке), но лишь в двух из них деньги привлекались в саму компанию, а не акционеру, — при размещениях TCS Group (владеет Тинькофф Банком) и Московского кредитного банка. Были и примеры ухода с бирж: делистинг в России в последние годы проводили «Уралкалий» (2015 год), «Дикси» (2017) и «МегаФон» (2018).

Выходить ли на IPO, компания решает, отталкиваясь от мультипликаторов P/E (отношение капитализации компании к прибыли) и EV/EBITDA (отношение стоимости компании к EBITDA), а они у российских компаний сейчас гораздо ниже мировых уровней, и их акции торгуются с большим дисконтом по отношению к акциям компаний других развивающихся рынков, отмечает Сычева. Низкие мультипликаторы толкают российские компании на обратные выкупы акций с биржи (buy-back), так как это можно сделать по низкой цене, указывает она. Для ряда компаний это может быть способом увеличить стоимость своих бумаг, если нет возможности увеличить мультипликаторы за счет операционных показателей. В 2019 году buy-back проводили или проводят ЛУКОЙЛ, «Роснефть», «Магнит», «Яндекс», «Лента» и другие компании.