ЦБ перешел к «грязному» плавающему курсу

Конец интервенциям

За среду доллар и евро прибавили больше чем по рублю и к 21.00 стоили уже 45 руб. и 56 руб. соответственно. Такой оказалась первая реакция игроков на «пакетное решение», оглашенное вчера первым зампредом Банка России Ксенией Юдаевой: интервенции фактически отменяются, а основным инструментом регулятора на рынке становится валютное РЕПО.

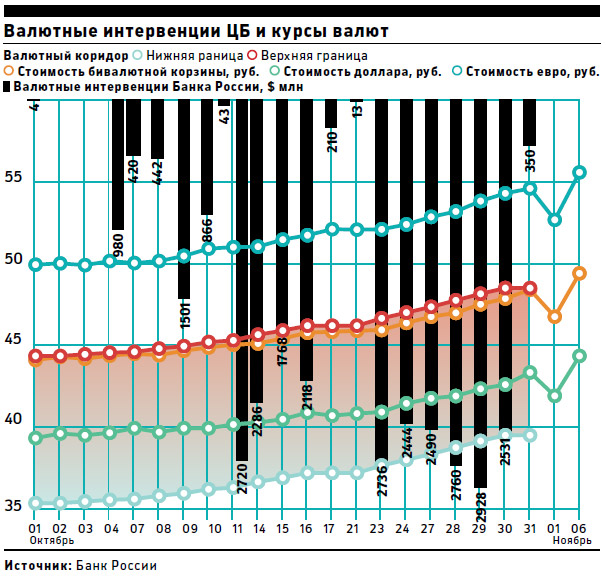

Еще за несколько дней до этого, в пятницу, ЦБ повысил ключевую ставку сразу с 8 до 9,5% годовых. Многие аналитики и участники рынка ожидали, что в тот же день регулятор объявит о полном переходе к плавающему курсу рубля. Но о решении изменить параметры курсовой политики ЦБ сообщил в среду, 5 ноября. С этого дня валютные интервенции Банка России не превысят $350 млн в день, после этого граница валютного коридора, как обычно, сдвинется на 5 коп., а ЦБ уйдет с рынка до следующего торгового дня.

Фактически это означает, что рубль будет существовать отдельно, а коридор – отдельно. «Данные изменения делают наличие коридора неактуальным, фактически означая переход к режиму «грязного» плавающего обменного курса», – пишут в своем обзоре экономист Владимир Колычев и аналитик Максим Коровин из «ВТБ Капитала».

При этом механизм интервенций стал менее предсказуемым, что облегчает Банку России задачу отражения спекулятивных атак на рубль.

«Средний биржевой объем торгов в день составляет $7–10 млрд, поэтому $350 млн в день от ЦБ это совсем немного», – говорит руководитель трейдинга на валютном рынке ФГ БКС Александр Мюльбергер. «Капля в море», – добавляет начальник дилингового цента Металлинвестбанка Сергей Романчук.

В прошлом месяце ЦБ потратил около $30 млрд на поддержку рубля. На протяжении девяти дней в ходе торгов на валютном рынке Московской биржи он продавал более чем по $2 млрд в день. «Эксперты на рынке давно говорят о том, что Банк России впустую тратит резервы. Видимо, ЦБ тоже так считает и поэтому решил сократить объем внутридневных инервенций до $350 млн», – говорит Мюльбергер.

Нельзя говорить о том, что рубль полностью уходит в свободное плавание, подчеркнула Юдаева: «Мы меняем валютную политику, но это не означает, что мы полностью отказываемся от присутствия на валютном рынке. <...> Мы меняем операции на те, которые нам кажутся более подходящими в текущей ситуации».

РЕПО вместо интервенций

Одновременно с фактической отменой интервенций ЦБ объявил о снижении ставок и увеличении сроков по новому инструменту – валютному РЕПО. Короткое валютное РЕПО – на 7 и 28 дней - ЦБ уже предложил рынку на прошлой неделе. Но оно оказалось слишком дорогим: желающих занять под LIBOR плюс 2–2,25 процентного пункта оказалось мало – спрос составил только около $250 млн из возможных $3,5 млрд.

Вчера ЦБ объявил о запуске годового валютного РЕПО (первый аукцион пройдет во второй декаде ноября) и о решении установитть по всем операциям валютного РЕПО ставку LIBOR плюс 1,5 процентного пункта. «Мы проанализировали ситуацию с первыми двумя аукционами и приняли решение ставку снизить, это сделает наши инструменты более привлекательными для банков», – сказала Юдаева. С другой стороны, ставка оставлена на достаточно высоком уровне, чтобы стимулировать банки и компании напрямую занимать на рынке, добавила она.

Такая ставка более привлекательна для банков, говорит Романчук: «Это хорошее предложение. Банки смогут воспользоваться этим инструментом для того, чтобы кредитовать в долларах своих клиентов». «Суммарный лимит по операциям валютного РЕПО до конца текущего года установлен на уровне $13,5 млрд, чего, на наш взгляд, должно быть достаточно для покрытия краткосрочных потребностей корпоративного сектора в рефинансировании», – пишут аналитики «ВТБ Капитала» Колычев и Коровин.

Долгосрочное валютное РЕПО с такой ставкой может стать равноценным замещением внешнего финансирования, полагает Романчук: «Перед ЦБ стоит задача перезапустить рынок кредитования, чтобы все участники рынка, которые оперируют с валютными платежами, перешли в нормальный режим работы, который стал ненормальным из-за ограничения внешнего финансирования».

Чем РЕПО лучше

Валютное РЕПО будет способствовать нормализации ситуации с валютной ликвидностью, но в то же время не будет противоречить другим действиям ЦБ, сказала Юдаева. Банк России переходит к таргетированию инфляции и отказывается от вмешательства в курсообразование, таргетировать и то и другое одновременно невозможно, объясняет Романчук.

РЕПО предлагается на возвратной основе и не влияет на рублевое денежное предложение, в то время как интервенции напрямую на него влияют, объясняет главный экономист по России и СНГ BofA Merrill Lynch Владимир Осаковский. Сокращение интервенций – это хорошая новость с точки зрения рублевой ликвидности, так как в связи с большим объемом ее стерилизации через канал валютных интервенций существовал значительный риск возникновения чрезмерного давления на денежном рынке в конце года (из-за нехватки рублей могут вырасти ставки), пишут Колычев и Коровин.

Операции РЕПО в меньшей степени мешают Банку России контролировать рублевые ставки, считает главный экономист по России и СНГ «Ренессанс Капитала» Олег Кузьмин. «Из-за валютных интервенций ЦБ не может контролировать рублевые ставки, которые в конечном итоге оказывают давление на инфляцию», – поясняет он.

В целом валютное РЕПО – инструмент более зависимый от Банка России и более прогнозируемый, говорит Кузьмин. «Интервенции зависят от курса рубля, а не от воли ЦБ и могут приводить к увеличению волатильности национальной валюты. По операциям РЕПО регулятор выдает столько ликвидности, сколько считает нужным. Они проходят реже и являются более контролируемыми», – говорит он.

Интервенции могут быть полностью отменены, когда валютное РЕПО станет действительно основным инструментом ЦБ на валютном рынке, добавила Юдаева.

Годовое РЕПО – потенциально сильный инструмент для стабилизации валютного рынка, уверен Осаковский. «Но все будет зависеть от спроса. Если он будет, то валютное РЕПО может значительно улучшить ситуацию», – говорит он. Курс рубля в ближайшие месяцы будет в значительной степени зависеть от успешности валютного РЕПО, полагает Кузьмин. «Потенциально ЦБ может предоставить в ноябре рынку около $23 млрд – через интервенции и валютное РЕПО. Это немногим меньше, чем рынок получил от ЦБ в октябре за счет неограниченных интервенций ($30 млрд). Этой суммы будет достаточно, чтобы стабилизировать ситуацию», – поясняет Кузьмин.