Чего ждать от ЦБ после слов Набиуллиной о ключевой ставке

Вопрос о повышении ставки — «на столе»

Вопрос о повышении ставки — «на столе»

Председатель ЦБ Эльвира Набиуллина заявила, что Банк России фиксирует факторы в пользу повышения ключевой ставки, однако причин для ее сохранения на нынешнем уровне (7,25%) пока больше. «Сейчас немного факторов, которые бы говорили за снижение ставки. Есть значительное число факторов, которые говорят за сохранение ставки, и появились некоторые факторы, которые позволяют «положить на стол» вопрос возможного повышения ставки», — сказала глава ЦБ на глобальном форуме Альянса за финансовую доступность в Сочи (цитата по ТАСС).

Среди обстоятельств в пользу роста ставки Набиуллина упомянула повышенную волатильность на финансовых рынках — причем не только в России, но и в мире. Кроме того, сейчас инфляция возвращается к таргету ЦБ (4%) «чуть быстрее, чем мы прогнозировали раньше, в том числе из-за внешних факторов», признала она. К концу августа годовая инфляция достигла 3% — это самые высокие темпы роста цен с сентября 2017 года.

Набиуллина отметила, что «основные риски носят временный характер». Если они «не транслируются в рост инфляционных ожиданий, во вторичные эффекты», то ЦБ может проводить смягчение денежно-кредитной политики более постепенно, чем предполагалось раньше, добавила председатель ЦБ.

Смена риторики

Смена риторики

Это не первый случай за последние месяцы, когда ЦБ говорит о том, что не исключает повышения ключевой ставки. В частности, в июне, когда ЦБ решил сохранить ставку на уровне 7,25%, Набиуллина говорила, что в случае резкого усиления проинфляционных рисков ЦБ не исключает и повышения ставки. Однако тогда в словах главы ЦБ не было конкретного указания на наличие факторов, которые говорят в пользу решения о повышении ставки. Кроме того, Набиуллина тогда подчеркивала, что базовый сценарий такого развития событий не предполагает.

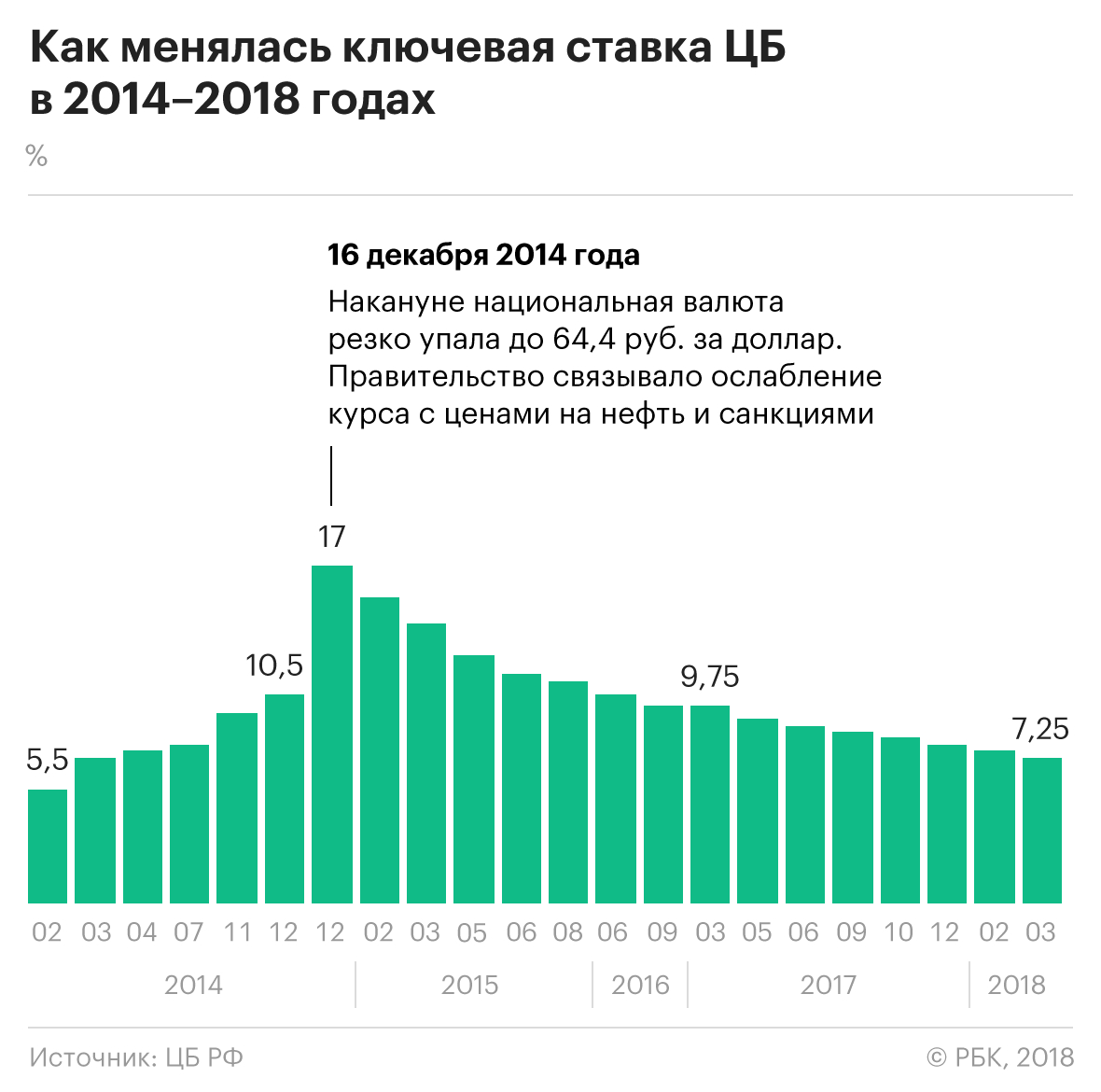

Последний раз ЦБ повышал ставку в декабре 2014 года, когда на фоне обвала курса рубля к доллару и евро регулятор в течение недели поднял ключевую ставку сначала с 9,5% до 10,5%, а потом — сразу до 17%.

Слова Набиуллиной — это признание того факта, что повышение ставки — на повестке дня у ЦБ, считает директор аналитического департамента «Локо-Инвест» Кирилл Тремасов. Однако однозначно говорить о том, что ставка будет повышена на следующем заседании ЦБ по денежно-кредитной политике (14 сентября), нельзя — все будет зависеть от того, в каком состоянии рынки подойдут к этой дате. Накануне, 13 сентября, состоится заседание Банка Турции, и в случае если турецкий регулятор опять не повысит ставку, ситуация на развивающихся рынках, к числу которых относится и российский, может резко ухудшиться.

Волатильность на мировых рынках и угроза санкций — факторы, которые ЦБ мог учитывать уже давно и практиковать исходя из этого более осторожный подход, говорит главный экономист Альфа-банка Наталия Орлова. По ее мнению, Банк России, который еще в июле ориентировал рынок на снижение ставки в 2019 году, вряд ли готов сейчас повысить ставку. Комментарий Набиуллиной скорее говорит о смене риторики — необходимо дать рынку ориентир, что цикл снижения закончен, считает аналитик.

Вместо того чтобы повышать ставку, ЦБ скорее использует другие меры: например, регулятор планирует затормозить рост неипотечного кредитования и уже прекратил покупать на рынке валюту для Минфина (пока до конца сентября). «ЦБ старается сделать ставку неким якорем для экономических ожиданий», — уверена Орлова. Регулятор реагирует на структурные изменения, а в том, что касается опасений санкций, пока непонятно, чего больше — структурных изменений или нервозности рынка.

ЦБ ограничится ужесточением риторики, считает программный директор фонда клуба «Валдай» Ярослав Лисоволик. По крайней мере до конца года, по его мнению, ставка меняться не будет. Ключевым ориентиром для принятия решения по ставке будут краткосрочные и среднесрочные инфляционные риски.

Проинфляционные факторы

Проинфляционные факторы

Все решения ЦБ принимает с точки зрения ценовой стабильности, подчеркивает Кирилл Тремасов, а инфляция может ускоряться, в частности под влиянием внешних факторов.

- В первую очередь — это падение курса рубля, которое происходит во многом из-за конъюнктуры на развивающихся рынках и на опасениях американских санкций. Курс доллара к рублю с начала августа вырос почти на 10% — с 62,47 (минимум 1 августа) до 68,1 руб. (по состоянию на 18:30 4 сентября).

- Среди причин, которые гонят инфляцию вверх, ЦБ по итогам двух последних заседаний (в июне и июле) называл запланированное с 2019 года повышение налога на добавленную стоимость (НДС) с 18 до 20%. На этом фоне регулятор даже допускал, что в 2019 году инфляция временно превысит 4-процентный таргет. При прогнозировании инфляции ЦБ также учитывает рост тарифов ЖКХ вслед за повышением НДС.

- Еще один фактор — инфляционные ожидания населения. В августе этот показатель вплотную приблизился к 10%, составив 9,9%, и, по прогнозам ЦБ, может продолжить расти — все на том же росте ставки НДС и ослаблении курса рубля.

- Еще более пессимистичны россияне в ожиданиях по курсу рубля — 50% участников опроса, результаты которого приводит ЦБ, считают, что через год рубль подешевеет к доллару. Это рекордный показатель по крайней мере с 2013 года.

- Дополнительное ускорение инфляции и инфляционным ожиданиям может придать и принятое правительством решение повысить акцизы на дизельное топливо и бензин.

Банки готовятся

Банки готовятся

Банки уже готовятся к более жесткой денежно-кредитной политике ЦБ. Так, по прогнозу Сбербанка, крупнейшего игрока на рынке кредитов и депозитов, ЦБ до конца года повысит ключевую ставку до 7,5%. Исходя из этого заместитель предправления банка Александр Морозов в конце августа говорил, что оснований для снижений кредитных ставок нет. Более того, впервые с конца 2014 года (то есть с момента резкого повышения ключевой ставки) Сбербанк повысил ставки по рублевым вкладам по всей линейке продуктов. О повышении доходности рублевых вкладов заявляли также Альфа-банк и ВТБ. В итоге средняя максимальная ставка вкладов в десяти крупнейших банках по депозитам физлиц за последнюю декаду августа резко выросла — на 0,24 п.п., до 6,559% годовых (максимум с марта 2018 года).

Если бы банки посчитали, что ставка ЦБ будет расти в ближайшее время, то они прежде всего поднимали бы ставки по кредитам, скептичен главный экономист БКС Владимир Тихомиров. Подъем ставок по депозитам аналитик связывает с тем, что банки ждут оттока средств населения с депозитов из-за ожиданий дальнейшего ослабления рубля.