Банки запустили переводы от компаний гражданам по номеру телефона

Как новый функционал Системы быстрых платежей поможет сэкономить бизнесу

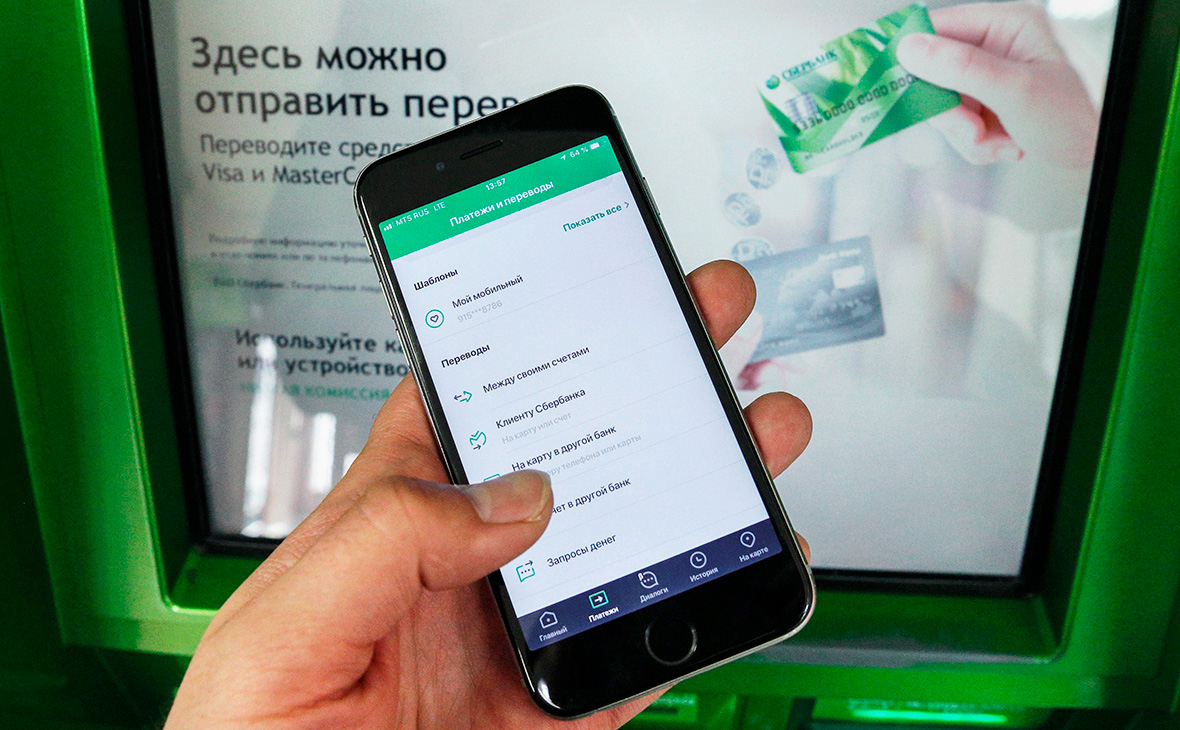

Банки — участники созданной ЦБ Системы быстрых платежей (СБП) запустили новый сервис — переводы по номеру телефона от юридического лица в адрес физического (b2c), рассказали РБК два источника на платежном рынке. До сих пор через систему можно было осуществлять только переводы между счетами граждан в разных банках и переводы на брокерский счет, а также оплачивать товары и услуги в некоторых магазинах.

Первую b2c-операцию провели банк «Русский cтандарт» и ВТБ, которые перечислили заемные средства от микрофинансовой организации «Микроклад» в адрес его клиента. Представители банков и МФО подтвердили эту информацию. «Русский cтандарт» подключил к СБП «Микроклад» и отправил перевод, уточнила директор департамента эквайринга банка Инна Емельянова. ВТБ реализовал возможность получения своими клиентами переводов от юридических лиц через СБП, сказал руководитель департамента цифрового бизнеса, старший вице-президент ВТБ Никита Чугунов. Он уточнил, что первый b2c-перевод был проведен 30 июня.

О том, что сервис b2c-переводов доступен его клиентам, сообщил РБК и представитель Райффайзенбанка. Банк уже принял первую такую транзакцию, сказал он. Над внедрением переводов от юридических лиц в пользу физических работают в Росбанке и Московском кредитном банке (МКБ). Тинькофф Банк, по словам его представителя, планирует запустить функционал в начале августа. Сбербанк отказался от комментариев, другие крупные банки — участники СБП не ответили на запрос РБК.

РБК направил запросы в Национальную систему платежных карт (НСПК) и ЦБ.

Когда нужны b2c-переводы

Новый функционал можно использовать для любых целевых переводов от компаний физическим лицам, например для перечисления денежных призов за участие в конкурсах и акциях или дохода от инвестиций, рассказывает Емельянова. Через СБП люди также смогут получать деньги при продаже автомобиля в автосалонах, в дальнейшем сервис будет использоваться и для перечисления зарплат, добавляет Чугунов (ЦБ обещал запустить выплату зарплат через СБП в конце 2020-го или начале 2021 года).

Механизм будет востребован и при выплатах курьерам, таксистам, фрилансерам и так далее, отмечает руководитель направления развития электронной коммерции Райффайзенбанка Георгий Коннов. «Сервис также релевантен в сферах страхования, управляющих компаний и МФО», — добавляет он.

«Для b2c-перевода клиенту не нужны сложные реквизиты, достаточно сообщить юрлицу номер мобильного телефона, к которому у него привязан счет в банке — участнике СБП. Поступление средств на счет физлица происходит мгновенно и без комиссии», — объясняет Чугунов. При переводе займов от МФО «Русский стандарт» дополнительно будет сверять ФИО заемщика с теми, которые указаны в Системе быстрых платежей, при несовпадении данных перевод не состоится, пообещали в банке.

Как развивалась СБП

Система быстрых платежей была запущена ЦБ и НСПК в начале 2019 года. Сейчас к ней подключены все системно значимые банки, последним подключился Сбербанк. На первом этапе были запущены переводы по номеру телефона между физическими лицами, затем участники СБП начали предоставлять услуги переводов от людей в адрес юрлиц, в основном для оплаты товаров и услуг. В дальнейшем сервис планируют использовать для переводов от государства в адрес физических лиц (например, для перечисления пенсий и социальных выплат) и наоборот (платежи за ЖКХ, оплата штрафов, госпошлин).

Какие комиссии берут с переводов в СБП

Сервис поможет компаниям оптимизировать расходы на проведение платежей, говорит Емельянова. Платежи через СБП проводятся мгновенно в круглосуточном режиме, а тарифы за перевод ниже, чем при переводах на банковские карты, поясняет представитель «Микроклада».

«Русский стандарт» уже обеспечил техническую возможность осуществления b2c-переводов и приема с2b-переводов от физлиц (переводы для погашения займа) участникам крупнейшей саморегулируемой организации «Микрофинансирование и развитие» (СРО «МиР»). По словам председателя совета СРО «МиР» Эльмана Мехтиева, в подключении СБП заинтересованы многие участники микрофинансового рынка, сервис позволит сократить расходы кредиторов и усилить защиту от мошенников (клиенту не надо будет указывать номер карты). Его внедрение уже рассматривает МФК «МигКредит», у которой основным способом зачисления заемных средств (80%) являются переводы на банковскую карту, рассказал операционный директор компании Георгий Хохлов. Остальные крупные МФО не ответили на запрос РБК.

В случае с микрокредитами МФО при переводе займа на карты платят банку в среднем от 1 до 3% в зависимости от суммы перевода, основная часть этой комиссии устанавливается платежной системой. Размер комиссий в СБП хотя и ограничен 3%, но устанавливается для банков самим ЦБ в зависимости от суммы перевода.

Сейчас комиссии для юридических лиц банки могут устанавливать самостоятельно, отмечает один из источников РБК. Как рассказал Мехтиев, тарифы в СБП интересны рынку МФО: «Самый верхний потолок, который мы видели, ниже того тарифа, который сейчас есть у крупнейших МФК при переводе денег на карты потребителей. Соответственно, дальше все будет зависеть от объемов переводов и переговорной позиции рынка с тем или иным банком».

СБП уже зарекомендовала себя как удобный и надежный способ для перевода денежных средств, препятствий для эффективного развития b2c-переводов нет, считает руководитель группы по оказанию консультационных услуг компаниям финансового сектора КПМГ в России и СНГ Наталия Ракова. Стоимость операций для банков достаточно низкая, поэтому использование СБП, в том числе для перечисления зарплат и иных выплат, может снизить размер комиссии, которую банки берут с юрлиц.

Ранее ЦБ рекомендовал банкам ограничить применение повышенных комиссий на ряд операций (переводы зарплат, алиментов, пенсий и иных социальных выплат, а также дивидендов), которые устанавливаются под предлогом борьбы с отмыванием денежных средств. Сейчас встречаются ситуации, когда банк берет комиссию за перевод от юрлица физлицу даже в пределах одного банка, напоминает директор департамента внутреннего аудита и управления рисками ФБК Grant Thornton Роман Кенигсберг.