Банк России анонсировал волну снижения ставок по кредитам

Банк России опросил 56 банков, на которые приходится 85% совокупного кредитного портфеля. Почти половина опрошенных банков во втором-третьем кварталах намерены снизить ставки по всем видам кредитов, смягчить требования к заемщикам и залогам по кредитам. При этом больше половины опрошенных (55%) ожидают повышения спроса на новые кредиты.

ЦБ в своем исследовании отмечает, что кредитные условия улучшились уже в первом квартале. В частности, банки снижали ставки, рассчитывая на снижение инфляции. В марте по краткосрочным рублевым кредитам населению средняя ставка снизилась по сравнению с декабрем на 0,3 п.п., до 23,9% годовых, а по среднесрочным — на 0,7 п.п., до 20%. Для крупных компаний условия также улучшились: средняя ставка уменьшилась на 0,5 п.п по сравнению с декабрем и достигла 12,7%. В долгосрочном периоде ставка выросла на 0,9 п.п., до 13,4%. Для сегмента малого и среднего бизнеса краткосрочная ставка снизилась на 0,3 п.п., с 16,4 до 16,1%. Однако, снижая ставки, банки не меняли требования к обеспечению по кредитам.

Во втором-третьем квартале банки ожидают, что в розничном сегменте, включая ипотеку, продолжится снижение ставок и значения предельной стоимости кредита, а также смягчатся отдельные требования к обеспечению по кредиту. К этому банки подтолкнет конкуренция, отмечает ЦБ. Около семи банков планируют присоединиться к программе субсидирования ипотечных кредитов, что улучшит условия кредитования в этом сегменте, говорится в материалах опроса ЦБ. Впрочем, руководитель направления рисков банка «Глобэкс» Евгений Ретюнский не прогнозирует заметное понижение ставок в этом сегменте.

Для корпоративных заемщиков снизится ставка по кредитам, при этом банки рассчитывают привлечь более надежных заемщиков. На улучшение условий по корпоративным кредитам повлияет стабилизация в отдельных отраслях экономики, прежде всего ориентированных на экспорт: нефтегазовой, металлургической и химической промышленности, отмечает руководитель группы банковских рейтингов АКРА Кирилл Лукашук. По прогнозам Евгения Ретюнского, средняя ставка по краткосрочным кредитам для крупных компаний снизится до 11,5–12%, то есть на 0,7–1,2 п.п. У заемщиков — компаний малого бизнеса ставка будет 17–19%, у средних компаний с оборотом от 1 млрд до 6 млрд руб. ставка снизится до 13–14,5%. По итогам первого квартала средняя ставка по кредитам МСБ составила 16,1%. По прогнозам управляющего партнера НАФИ Павла Самиева, ставки по потребительским кредитам населения снизятся к концу лета на 1–2 п.п.

ЦБ в своем исследовании со ссылкой на опрошенные банки отмечает, что в сегменте кредитования малых и средних предприятий смягчение условий будет таким же, как в сегменте крупных заемщиков. Главный аналитик Сбербанка Михаил Матовников говорит, что улучшить условия кредитования банкам позволит переход от дефицита ликвидности к профициту. При этом ставка не будет ключевым фактором, влияющим на принятие решений банков в этой сфере, потому что стоимость привлечения средств уже снизилась по отношению к ключевой ставке, говорит аналитик.

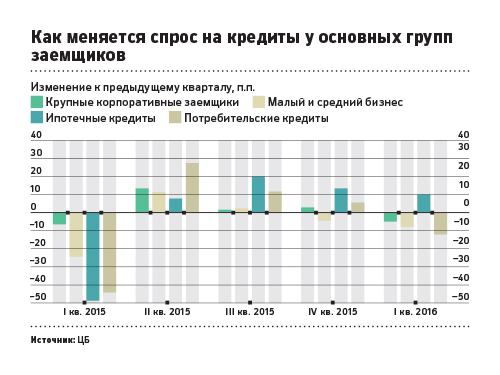

Банки рассчитывают на повышение спроса на кредиты, особенно в сегменте потребительских займов, сказано в исследовании ЦБ.

Как говорит зампред правления ОТП Банка Александр Васильев (принимал участие в опросе ЦБ), банк действительно планирует снижать ставки в сегменте POS-кредитования, но не очень сильно. «При снижении ставок мы в первую очередь будем смотреть, какой товар приобретает клиент. Обычно платежная дисциплина выше у клиентов, приобретающих мебель и меха», — отмечает банкир. В целом ОТП Банк прогнозирует увеличение одобрения кредитных заявок и поток более качественных заемщиков.

Не все банки настроены оптимистично. Например зампред правления банка «Возрождение» Андрей Шалимов говорит, что, несмотря на уже произошедшее снижение ставок по ипотеке и по потребительским кредитам, системных сдвигов пока нет. «У некоторых заемщиков происходит улучшение финансового состояния, но точечно», — отмечает он.

Банк России отмечает в исследовании, что банки адаптировались к сложным экономическим условиям, и утверждает, что в банковском секторе есть предпосылки для постепенного восстановления кредитной активности без ущерба качеству кредитных портфелей.