Нефтяная копилка: что представляет собой Резервный фонд РФ

Кто виноват в стремительном таянии отечественной "кубышки", что пророчат чиновники и эксперты Резервному фонду и возможно ли вообще эффективно управлять средствами фонда во время перманентного финансового кризиса? На эти и многие другие вопросы мы постарались дать ответы в этой статье.

Хотели как лучше

Резервный фонд - вовсе не российское изобретение. Такие фонды часто учреждают сильно зависимые от цен на сырье государства, вынужденные создавать "подушку безопасности" на случай внезапного обвала цен: Венесуэла, Нигерия, Кувейт, Азербайджан, Оман и другие. Примечательно, что сегодня ни одно государство не хранит деньги такого фонда в родных валюте и активах. Причины очевидны. Во-первых, такой протекционизм может привести к тому, что в случае кризиса страна лишится всего и сразу. Во-вторых, каждый лишний рубль в экономике разогревает инфляцию. В-третьих, редкий актив в нестабильных экономиках приносит доход.

История насчитывает примеры как успешных резервных фондов, так и совершенно неэффективных. Ярким представителем второй группы являлся Венесуэльский инвестиционный фонд, ресурсы которого вкладывались в акции венесуэльских же госпредприятий, многие из которых были заведомо убыточными. В результате нестабильность внутреннего промсектора обанкротила фонд. В Нигерии в 90-х гг. сложилась аналогичная ситуация. Решив инвестировать доходы от продажи черного золота в нефтяное же производство, на деле правительство получило четырехкратное замедление темпов роста экономики и трехкратный рост инфляции.

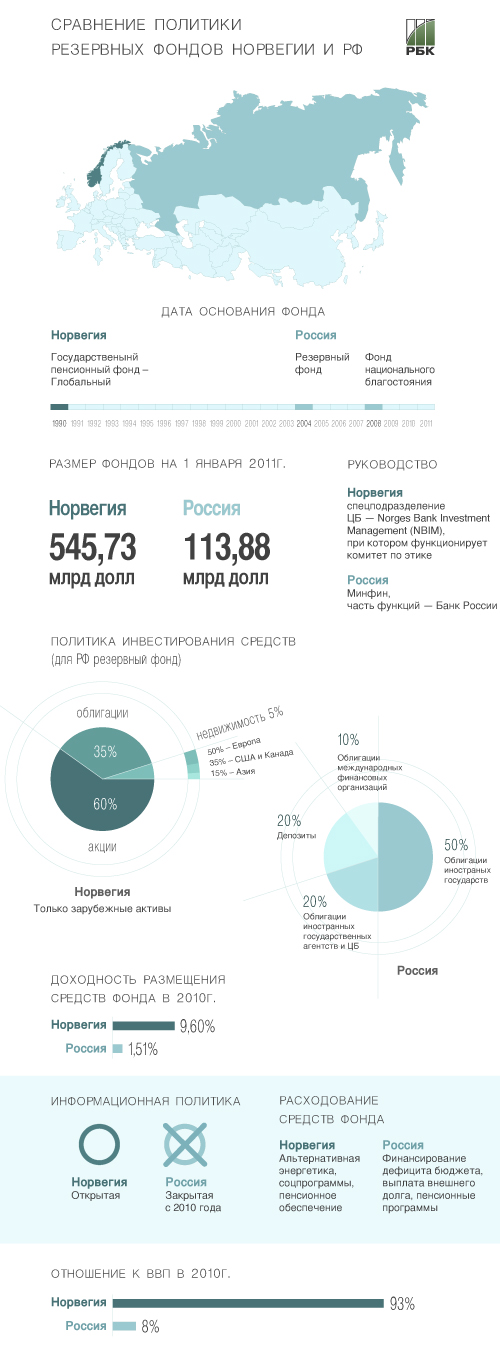

Первопроходцем, звездой и выдающимся примером блестящего управления фондом нефтяных доходов является Норвегия. Именно ее впечатляющие успехи в свое время и вдохновили российских финансистов во главе с экс-министром финансов Алексеем Кудриным на создание отечественного аналога. Благодаря многим факторам Норвегии удалось за десять лет эффективного управления фондом превратиться из страны, где внешний долг составлял 30% от ВВП, в высокоразвитое государство с нулевой инфляцией и комитетом по этике при Пенсионном фонде.

Стратегия скандинавской страны была предельно простой: половина средств - в акции иностранных компаний с наивысшим кредитным рейтингом, вторая половина - в облигации развитых зарубежных государств. Благодаря относительной стабильности на фондовых рынках до 2008г. Норвегия последовательно увеличивала свой фонд на 4,5% в год, а доходы направляла на пенсионную программу и развитие альтернативных источников энергии, мудро помня о том, что нефть - исчерпаемый ресурс. И все это на фоне беспрецедентной информационной прозрачности: по сей день любой может зайти на сайт Центробанка Норвегии и справиться о том, во что вложена каждая крона.

Получилось как всегда

Как писал Гете, "теория сера везде, а древо жизни ярко зеленеет". Вот и следовать примеру Норвегии оказалось гораздо сложнее, чем ожидалось. Прежде всего потому, что в далеких 90-х гг. фондовый рынок был гораздо стабильнее, чем сейчас, и вкладывание больших средств в ценные бумаги никому тогда не казалось безнадежным занятием. Впрочем Норвегия успешно размещает средства в акциях и сегодня, и доход от такого инвестирования в прошлом году составил 9,6% против российского показателя в 1,5%.

Отечественный стабфонд был создан в 2004г, а в 2008г. разделен на Резервный фонд и Фонд национального благосостояния (ФНБ), тогда как Норвегия додумалась до создания "кубышки" гораздо раньше - в 1990г. У стабфонда была всего одна простая и понятная задача - планомерно сокращать объем внешнего долга РФ за счет нефтегазовых доходов. У новых структур есть и другие цели. У Резервного фонда их две: финансовое обеспечение нефтегазового трансферта и досрочное погашение государственного внешнего долга.

ФНБ (как и норвежский аналог) призван был стать частью устойчивого механизма пенсионного обеспечения: и в России, и в Норвегии быстро растет число пенсионеров, и всех их нужно достойно обеспечивать. К сожалению, "достойно" по-русски и по-норвежски сводится к разным цифрам. Средняя норвежская пенсия составила в прошлом году 65 тыс. руб., российская меньше в 9 раз - 7,1 тыс. руб. Хотя российские чиновники и кричат во весь голос об улучшении пенсионного обеспечения, приводя в пример широко разрекламированную "Программу государственного софинансирования пенсии", на деле за весь период ее существования ей воспользовались всего лишь 6,14% работающих россиян. Однако даже эти 5,7 млн чел. вряд ли сумели при помощи данной программы приблизить свою пенсию к норвежской.

Где деньги лежат

Выяснить же, где лежать деньги из российского Резервного фонда, оказалось совсем непросто, поскольку с января 2010г. Министерство финансов не публикует информацию о поступлении и использовании нефтегазовых доходов федерального бюджета. А норвежский Центробанк регулярно и очень подробно отчитывается о портфеле ценных бумаг, в которые вложены средства пенсионного фонда. Полная информационная прозрачность - важнейший принцип функционирования этого учреждения.

Средства Резервного фонда РФ сегодня размещены на валютных счетах Банка России и вложены в облигации США, Великобритании и некоторых стран Европы с наивысшим кредитным рейтингом. Средства норвежского фонда преимущественно вложены в акции. Причем, в отличие от наших управленцев, норвежцы не брезгуют и ценными бумагами российских компаний. По состоянию на 2010г. фонд вложил средства в 57 российских компаний, среди которых Газпром (0,65%) и ЛУКОЙЛ (1,07%).

В народе сложилось мнение, что на народные русские деньги куплен весь суверенный долг США. "В настоящее время средства Резервного фонда размещаются так же, как и золотовалютные резервы, - в самые надежные и ликвидные активы", - отмечает аналитик "ТКБ Капитал" Сергей Карыхалин. Разумеется, в их число входят и долговые бумаги Штатов. По состоянию на начало года Россия владела казначейскими облигациями США на 151 млрд долл., что в 7,7 раза меньше, чем объем treasuries, которые купил Китай (1,16 трлн долл.), в 5,8 раза меньше Японии и в 1,8 раза меньше Великобритании. По объему вложений в облигации США Россия занимала лишь восьмое место, где-то между Бразилией и Гонконгом.

О том, во что должны быть вложены нефтяные доходы, люди спорят почти столько же, сколько и о том, есть ли жизнь на Марсе. Самое распространенное предложение - вложить все в собственную экономику. Директор аналитического департамента ИГ "Норд-Капитал" Владимир Рожанковский шутит, что в России нет такого количества ценных бумаг, чтобы разместить все средства Резервного фонда. "Вернее, есть, но это вызовет тектонические сдвиги на торговых площадках, что крайне нежелательно. Если говорить о внутренних проектах, то можно было бы прислушаться, к примеру, к партии "Яблоко", которая агитирует за инвестиции во внутреннюю транспортную и энергетическую инфраструктуры России", - предполагает он, подчеркивая, что окупаемость таких инвестиций - дело не двух и даже не пяти лет.

Смелые прогнозы

Настоящим испытанием для Резервного фонда стал кризис 2008г. С одной стороны, средства "копилки" были направлены на финансирование бюджетного дефицита, благодаря чему Россия уже в текущем году может выйти на бездефицитный бюджет. Для сравнения: бюджетный дефицит Ирландии в 2010г. - 32,4%, Греции - 10,5%, Великобритании - 10,4%, США - 8,9%. С другой стороны, многие сетовали на то, что в тяжелые для экономики кризисные годы внутренний сектор так и не увидел желанной господдержки.

Несмотря на то что после кризиса 2008г. объем Резервного фонда стабильно снижается, правительство не теряет надежды на дорогую нефть и божью помощь. В апреле текущего года премьер-министр В.Путин вновь пообещал "удвоить", на этот раз - объем Резервного фонда. В связи с ростом цен на нефть в этом году на 16%, "удвоение" вполне вероятно, хотя пока позитивной динамики не наблюдается.

Другим способом увеличения объема Резервного фонда является эффективное инвестирование. Сегодня Россия предпочитает синицу в руках, вкладывая нефтяные деньги в облигации (долговые бумаги с фиксированным, но невысоким доходом), тогда как та же Норвегия после кризиса сделала стратегический выбор в пользу акций. Замглавы Счетной палаты Валерий Горегляд еще в середине октября упоминал, что сегодня доходность фонда довольно низкая, предложил расширять линейку активов, в которые вкладываются средства Резервного фонда, за счет более доходных и рискованных. Однако уже спустя несколько дней и. о. министра финансов Антон Силуанов успокоил население, заявив, что рисковые инструменты в условиях "мировой турбулентности" включать очень опасно и Минфин на такой риск не пойдет.

Комментируя высказывание В.Горегляда, директор по макроэкономическим исследованиям НИУ "Высшая школа экономики" Сергей Алексашенко отметил: "Я считаю, что Резервный фонд существует для того, чтобы гарантировать стабильность финансирования расходов бюджета, и если вкладывать средства Резервного фонда в рисковые активы, то их можно потерять".

С ним согласен и ведущий аналитик департамента аналитики и риск-менеджмента UFS Investment Company Алексей Козлов: "Вложение средств Резервного фонда в более рискованные активы не совсем оправдано". При этом он отмечает, что сейчас более эффективно страховаться от будущих кризисных проявлений, развивая реальный сектор, инвестировать деньги в собственное производство товаров.

Другое мнение у ведущего аналитика УК "АГАНА" Александра Алексеева. "На мой взгляд, принятие решения вкладывать накопленные резервы в рыночные инструменты было бы правильным. Неспокойное время на фондовых рынках - это лишь временное состояние, причем оно является естественной фазой развития фондового рынка. Более важным является то, что происходит на рынках в долгосрочной перспективе: если посмотреть на рынок более глобально, то станет ясно, что долгосрочный растущий тренд сохраняется", - резюмирует эксперт.

Алина Евстигнеева, РБК