Какую опасность представляют китайские долги на $27 трлн

Как оценивают Китай рейтинговые агентства?

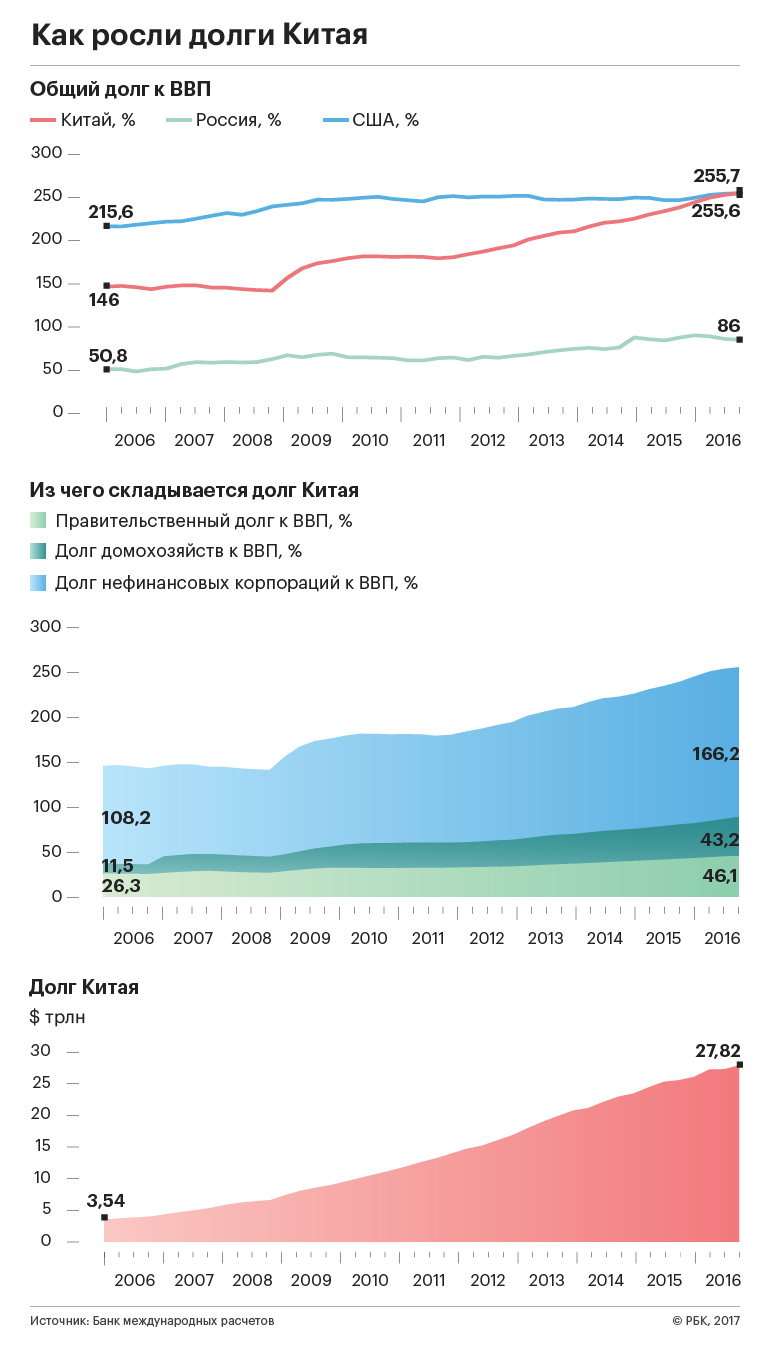

В среду, 24 мая, Moody’s Investors Service впервые с 1989 года понизило суверенный кредитный рейтинг Китая с Аа3 («очень низкий кредитный риск») до A1 («низкий кредитный риск»), установив по рейтингу стабильный прогноз. Свое решение агентство объяснило медленными темпами реформ, а также большими долгами страны, которые в 2016 году достигли $27 трлн, или 264% от ВВП, по данным Bloomberg Intelligence. S&P оценивает кредитный рейтинг Китая на уровне AA- («очень низкий кредитный риск»), прогноз «негативный», Fitch — на уровне A+ («низкий кредитный риск»), прогноз «стабильный».

Ранее свою оценку экономики Китая вынес индексный провайдер MSCI. Генри Фернандес, глава компании, которая уже трижды отказывалась включать в свой эталонный индекс развивающихся рынков с капитализацией $1,5 трлн китайские акции, заявил, что у страны «есть много проблем, которые необходимо решить» перед тем, как это станет возможным. В их числе опасения, касающиеся финансового надзора и открытости страны для международных инвесторов. Очередное решение по этому вопросу MSCI примет 20 июня. Включение в индекс MSCI китайских акций помогло бы Пекину сделать свой рынок привлекательным для иностранных инвесторов, пишет FT.

Хотя Moody's не понижало китайский рейтинг почти 30 лет, другие рейтинговые агентства делают это чаще. Последним было Fitch, которое понизило суверенный рейтинг Китая в 2013 году. Moody's впервые присвоило Китаю рейтинг в 1988 году и понижало его до сегодняшнего дня только один раз — после разгона протестов на площади Тяньаньмэнь.

Что значит решение Moody’s для Китая?

Решение о понижении рейтинга было принято как нельзя некстати, пишет Bloomberg. Именно сейчас Китай стремится открыть свой рынок облигаций для иностранных инвесторов, упрощая процесс инвестирования во внутренний рынок через Гонконг. Оценка Moody’s усложнит привлечение зарубежного капитала, особенно на фоне медленных структурных реформ, считает аналитик Bloomberg Intelligence Том Орлик. Однако оно не будет иметь для страны настолько негативного эффекта, который бы оно имело для других государств с высокой зависимостью от иностранного капитала (у Китая она составляет 12% от ВВП против 30% ВВП в среднем для развивающихся рынков, по данным МВФ).

Объем китайских облигаций, принадлежащих иностранным инвесторам, упал в конце марта до 830 млрд юаней ($120 млрд) с 853 млрд юаней на конец декабря, следует из данных Центробанка КНР. Это менее 1,5% от рынка всех китайских бондов объемом 63,7 трлн юаней, подсчитал Bloomberg, или порядка 3% рынка облигаций, по подсчетам инвестиционного провайдера Investec Asset Management. Несмотря на слабую зависимость от зарубежных финансов, аналитики Moody’s считают, что Пекину стоит упрочить основу своей национальной экономики и провести болезненные реформы. В прошлом власти уже обещали снизить риски в финансовом секторе, однако в экономике по-прежнему доступны дешевые кредиты. Кроме того, некоторые отрасли накопили очень большие долги в иностранной валюте.

Как отреагировали рынки?

Хотя акции в Шанхае сразу после новости о понижении рейтинга упали на 1%, к концу китайского торгового дня они полностью отыграли падение. Западные биржи фактически проигнорировали новость — ничего нового сообщение Moody’s рынкам не принесло, они и так знали о долговых проблемах Китая. Экономист UBS Пол Донован выразил реакцию рынков так: «Одно из кредитно-рейтинговых агентств — какое, никого не волнует, — понизило кредитный рейтинг Китая с какого-то уровня до какого-то другого уровня — никого не волнует, до какого».

Китайские власти отвергли оценку Moody's. Утверждения агентства о том, что долги местных властей и госкомпаний увеличат непредвиденные обязательства правительства, «абсолютно беспочвенны», прокомментировал решение Moody's Минфин Китая. Агентство недооценило способность правительства активизировать реформы и увеличить спрос, отмечает министерство. Объем госдолга Китая практически не изменился в 2016 году по сравнению с 2015-м и долговые риски практически не изменятся в 2018–2020 годах, считает китайский Минфин.

Как интерпретируют понижение рейтинга эксперты?

«Темпы прогресса [в экономике Китая] замедляются, и в некоторых областях работа ведется в неправильном направлении, — объясняет Орлик. — Доля неэффективного госсектора в структуре ВВП растет. Закредитованность в экономике продолжает увеличиваться, ее рост значительно обгоняет рост ВВП». Темпы прироста объема плохих долгов составляют более 15% в год, отмечает Bloomberg. А рост национальной экономики с 2011 года демонстрирует лишь однозначные значения и продолжает замедляться.

Иностранные инвесторы смотрят на компромисс между необходимостью проведения реформ и необходимостью обеспечивать достижение целевых показателей роста ВВП как на предвестник дальнейшей неопределенности, сказал Bloomberg ведущий аналитик гонконгской финансовой компании Bocom International Holdings Хао Хон. «Законы, по которым работает китайский рынок, отличаются от законов, по которым работают глобальные рынки, и зарубежные инвесторы уже к этому привыкли», — заключил Хон.

Решение Moody’s — свидетельство растущих сомнений в том, что правительство в Пекине сможет снизить запредельно высокий уровень закредитованности и обеспечить устойчивый рост экономики в условиях очередного раунда перестановок в руководстве политбюро, который произойдет осенью в рамках 19-го съезда китайской компартии. Подобные назначения делаются раз в пятилетку, и в этом году руководство сменится у некоторых важных финансовых и экономических органов, писала в феврале The Wall Street Journal.

«Это [решение Moody's] психологический удар, который не понравится Китаю; оно указывает на нарастающее давление на финансовом рынке, — приводит Bloomberg слова профессора Школы бизнеса HSBC Пекинского университета в Шэньчжэне Кристофера Болдина. — При этом «в контексте широкой картины это мало что значит, так как держателями большей части китайского долга являются китайские же государственные или квазигосударственные образования, а международные инвесторы составляют лишь минимальный процент от общего числа».

Как Китай может сократить свой долг?

Избавиться от $27 трлн долгов без ускорения экономического роста — весьма сложная задача, пишет Bloomberg. И она касается всех, поскольку Китай — один из драйверов мировой экономики. Одно из решений — наведение порядка в банковском секторе, другое — поддержка заемщиков. Однако из-за последнего страна может увязнуть в плохих долгах и перейти к многолетней стагнации.

Задача осложняется высокими темпами новых заимствований, из-за чего сложно определить долю «проблемных кредитов». Проблема усугубляется из-за теневого банкинга, в том числе из-за услуг в сегменте wealth management (управление активами состоятельных лиц), которые некоторые обозреватели сравнивают с субстандартным кредитованием, спровоцировавшим ипотечный кризис в США в 2007 году. Китайские власти постепенно санкционируют больше дефолтов, а банки приступили к обмену дорогих кредитов, выданных местным властям, на дешевые облигации, выпущенные по госпрограмме, объем которой может быть увеличен до 15 трлн юаней ($2,2 трлн).

По мнению экспертов-оптимистов, проблема китайских долгов преувеличена: компании и местные власти могут ее решить за счет роста экономики — ее рост поддержит заемщиков и подтолкнет вверх инфляцию, которая уменьшит бремя выплат по кредитам. Этому также способствуют высокие депозитные ставки и положительное сальдо текущего счета. По мнению экспертов-пессимистов, сама собой проблема не рассосется; для этого власти должны разобраться с проблемными долгами и исключить новые дефолты. В частности, им нужно снизить процентные ставки, расширить программу обмена долгов, пресечь небанковское кредитование, стимулировать привлечение средств за счет продажи активов и акций. По мнению аналитика Шарлин Чу из консалтинговой фирмы Autonomous Research Asia, риски в китайской экономике возрастают и власти должны влить в нее триллионы долларов.