Долг платежом страшен: Россия переживает бум потребкредитования

Мы живем в эпоху потребления, и ничего удивительного в происходящем нет. Более того, именно ресурсы, получаемые населением в виде кредитов, вносят существенный вклад в экономический рост, стимулируя внутренний спрос. Однако безответственность берущих займы россиян, с одной стороны, и недооценка рисков банками, которые их выдают, с другой, привели к тому, что образование "пузыря" на рынке беззалогового потребительского кредитования - уже не просто виртуальная угроза.

Россияне подхватили кредитную болезнь

По данным Национального бюро кредитных историй (НБКИ), на сегодняшний день с кредитами живут 62 млн россиян, или почти 82% экономически активного населения страны. При этом более 60% ссуд относятся к необеспеченным, то есть к кредитным картам и займам на покупку потребительских товаров. В ряде регионов доля экономически активных жителей, оформивших кредиты, приближается к 100%.

Продолжает расти и количество наиболее закредитованных россиян: на 1 июля 2013г. пять и более займов оформили около полумиллиона людей, причем с начала прошлого года в общей структуре заемщиков их стало больше почти в два раза. "Вероятность дефолта заемщика практически прямо пропорциональна количеству обслуживаемых ими кредитов", - отмечают в НБКИ. Отсюда и беспокойство главы Центробанка РФ Эльвиры Набиуллиной, которая справедливо указывает, что при неблагоприятных изменениях на рынке труда эта долговая нагрузка может привести к масштабным негативным последствиям. В условиях же непростых экономических реалий в России данная вероятность только возрастает. Выступая в Госдуме в ноябре 2013г., Э.Набиуллина заявила, что в сегменте потребкредитования уже наметились элементы перегрева. "Как результат, потребительское кредитование может стать не столько двигателем роста, сколько угрозой финансовой стабильности", - подчеркнула она.

Центробанк оценивает сегодняшнюю задолженность россиян в 9,6 трлн руб., из которых около 60% приходится на дорогие необеспеченные кредиты. Ситуация, когда более половины портфеля всех розничных ссуд составляют наиболее рискованные потребительские займы, ненормальна. Ведь в отличие от залоговых кредитов (ипотека или автокредитование) этот сегмент несет в себе максимальные риски: именно за счет дорогих займов стремительно увеличивается долговая нагрузка на самых необеспеченных заемщиков.

В 2012г. объем необеспеченных потребительских кредитов прибавил аж 60%. На данный момент рост показателя замедлился до 30-40%. В то же время Центробанк указывает, что данные значения все равно далеки от желаемых. "Ближайшая задача для нас - это 20-25% годового роста необеспеченных ссуд к середине 2014г.", - заявлял в сентябре зампредседателя Банка России Михаил Сухов.

Регулятор надеется, что через полтора-два года темпы роста удастся и вовсе сбить до 10-15%. Однако добиться этого будет, мягко говоря, непросто. Пока же рейтинговое агентство Fitch ожидает, что в 2015г. объем беззалогового потребительского кредитования в России увеличится на 19%.

Доходы не успевают за долгами

Небольшое снижение темпов роста необеспеченного потребкредитования в России в этом году никак не связано с увеличением реальных доходов населения. Ситуация как раз обратная: по данным Всемирного банка, расширение сегмента беззалоговых ссуд в России привело к повышению совокупной задолженности домохозяйств за первые пять месяцев 2013г. до 25% от общего располагаемого дохода по сравнению с 17% в 2011г. и 19% в 2012г. И если раньше именно потребительские ссуды в значительной степени способствовали росту потребления, то сейчас все большее долговое давление на семьи сдерживает внутренний спрос.

Банк России в своей оценке еще более пессимистичен, чем коллеги из Всемирного банка. По данным ЦБ РФ, показатель DTI (debt-to-income, отношение суммы выплат по кредиту к заявленному доходу заемщика) на сегодняшний день составляет около 33%, то есть на погашение ссуды россияне в среднем тратят около трети своего заработка. С одной стороны, эта цифра пока далека от значения в 50%, которое в мировой практике считается дефолтным. Однако с другой, в большинстве случаев на оплату взятых ссуд треть собственного дохода тратят те россияне, которые в месяц зарабатывают 30-40 тыс. руб. Соответственно, любое изменение достатка этих граждан может привести к большим трудностям в обеспечении долга.

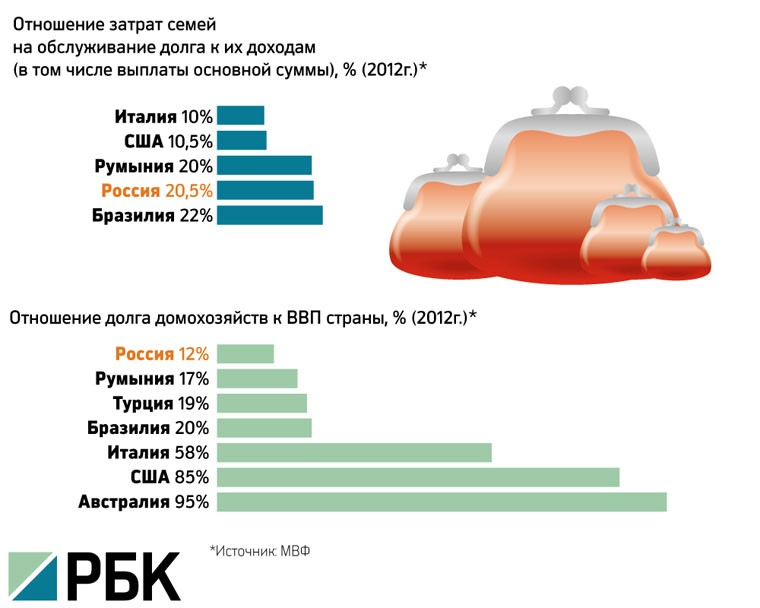

Соотношение платежей с доходами россиян уже сейчас достигло уровней, которые свойственны государствам с куда более длинной историей розничного кредитования. По значению показателя DTI Россия находится на одном уровне с такими странами, как Румыния и Бразилия, при этом более чем в два раза превосходя Италию и США. По подсчетам Fitch, к концу 2015г. выплаты среднестатистического российского заемщика на обслуживание долга приблизятся к 40%, а в расчете на семью - к 20% (по сравнению с нынешними 13%).

Безусловно, впадать в крайности и излишне драматизировать ситуацию не стоит. Отношение задолженности домохозяйств к объему ВВП, по данным МВФ, в России едва превышает 10%, в то время как в США этот показатель составляет больше 80%, а в Австралии - почти 100%. Однако при сохранении сегодняшних тенденций в сегменте беззалогового потребкредитования благосостояние россиян на фоне стагнирующей экономики будет неизбежно ухудшаться.

Банки копят риски

Беззалоговое кредитование - улица не с односторонним движением, и поэтому стремительное расширение сегмента необеспеченных займов сказывается не только на людях, берущих их, но и на банках, которые эти ссуды выдают. Темпы увеличения "опасных" кредитов на банковских балансах сегодня превышают рост привлекаемых на депозиты средств. Таким образом, ресурсы, необходимые кредитным организациям при ухудшении финансового положения, отнюдь не прибавляются.

На 1 ноября 2013г. объем проблемных розничных кредитов (ссуды, платежи по которым просрочены на 90 дней и больше) в портфелях российских банков составил 435,5 млрд руб. С начала этого года он вырос в абсолютном выражении более чем на 120 млрд руб. При этом за весь 2012г. просроченные потребкредиты увеличились "всего" на 22 млрд руб.

По данным директора департамента банковского регулирования Банка России Василия Поздышева, за январь-октябрь текущего года уровень просроченной задолженности по розничным кредитам вырос с 5,9% до 7,7%. Регулятор прогнозирует, что к концу 2013г. средний уровень "просрочки" по необеспеченным ссудам приблизится к 8%. Не испытывает иллюзий Центробанк и в отношении следующего года: качество портфелей российских кредитных организаций, по мнению регулятора, продолжит ухудшаться как минимум до середины 2014г.

Увеличение доли "проблемных" ссуд заставляет российские банки вносить коррективы в свою кредитную политику. Так, крупнейший отечественный игрок - Сбербанк - снизил уровень одобрения потребительских займов в 2013г. с 70% до 62%. В этом году банк получил почти 26 млн заявок на кредиты, при этом выдал только 15 млн ссуд. Последовал примеру Сбербанка и ВТБ 24, также сокративший процент одобрений по некоторым сегментам потребкредитов.

Более того, в 2013г. Сбербанк сделал ставку на менее рискованное ипотечное кредитование. Если в 2012г. 54% увеличения розничного портфеля приходилось на потребительские кредиты, а 31% - на жилищные, то в этом году соотношение изменилось. В настоящее время 44% прироста обеспечивают потребительские ссуды и 39% - ипотека. При этом в абсолютных значениях потребительские кредиты по-прежнему занимают большую долю: 47,5% от общей массы розничных ссуд против 25% у ипотеки.

Тем не менее изменения в политике банков россиян совершенно не отпугивают: в среднем в ноябре этого года в Сбербанк ежедневно поступало 46 тыс. заявок на получение кредита. С приближением новогодних праздников желающих оформить ссуду станет еще больше.

Дурной пример Европы

Говорить об угрозах, которые представляет для финансовой стабильности России стремительный рост беззалогового кредитования, можно очень долго. Но чтобы оценить их в полной мере, достаточно взглянуть на более искушенную в этом сегменте финансовых услуг Европу. "Единственная школа человечества - чужой пример. В другую школу человек никогда не ходил и ходить не будет", - писал еще в XVIII в. английский философ Эдмунд Берк. Не теряет своей актуальности это утверждение и по сей день.

По данным Еврокомиссии, в не менее чем 15 из 27 входящих в ЕС государств частная задолженность на сегодня превышает 160% ВВП, в том числе в Испании показатель находится на уровне 227% ВВП, а в Португалии - 249% ВВП. В Ирландии долги домохозяйств и вовсе достигли астрономического значения в 341% от объема национального валового внутреннего продукта. Минимальные темпы экономического роста, а также политика жесткой экономии, проводимая властями Старого Света, ухудшают благосостояние населения. Это в свою очередь неизбежно ведет к увеличению долговой нагрузки на население и повышению доли "плохих" кредитов на балансах банков.

Исследование консалтинговой компании Finaccord показало, что в период с 2007 по 2011гг. лишь в двух из двадцати наиболее развитых экономиках Европы общая задолженность семей по потребкредитам снизилась - в Ирландии (на 39,2%) и Испании (на 0,3%). В остальных же восемнадцати странах домохозяйства усердно накапливали кредитные долги: в Турции показатель набрал в 2007-2011гг. почти 140%, в Польше - около 130%.

В Великобритании, которая лидирует по масштабам рынка розничных ссуд в Европе, общий объем неипотечного потребкредитования к октябрю 2013г. приблизился к 160 млрд фунтов стерлингов. В среднем долг каждой британской семьи составляет на сегодняшний день почти 55 тыс. фунтов, а без учета выплат по жилищным ссудам - более 6 тыс. фунтов. В III квартале этого года темпы роста беззалоговых кредитов достигли 5,8%, что стало рекордным квартальным значением с апреля 2008г. Но экспертов подобные рекорды отнюдь не радуют. По словам экономиста Royal Bank of Scotland Росса Уокера, необеспеченные ссуды, конечно, необходимы для восстановления британской экономики, но его тревожит то, что, как и в России, заимствования семей растут гораздо быстрее их доходов.

И все же ситуация в развитых государствах Западной Европы существенно отличается от нашей страны. Если в России большую часть розничных кредитов формируют беззалоговые ссуды, то в Европе ставка делается на ипотеку. Так, в Нидерландах и Швейцарии на дорогие потребительские займы приходится всего 4,1% и 4,2% от совокупного объема кредитной задолженности.

Ссуды под залог приобретаемого имущества гораздо менее рискованны, чем необеспеченные кредиты. Однако и это не может служить поводом для спокойствия. "По моему мнению, высокая доля ипотечного долга представляет собой одну из основных слабостей голландской экономики", - предупреждает глава Центробанка страны Клаас Кнот.

"Дикий Запад" в Китае

Захватил бум беззалогового кредитования и развивающиеся страны. Так, подобно России, стремительными темпами рынок необеспеченных ссуд растет во второй экономике мира - Китае. Причем в отличие от старшего поколения китайцев, которое отличалось своей бережливостью и склонностью к накоплениям, отношение молодого населения к тратам и экономии серьезно изменилось.

Желание молодежи занимать деньги сегодня, а расплачиваться по долгам завтра серьезно изменяет долговую структуру экономики КНР. В настоящее время объем задолженности домохозяйств находится на уровне около 2,5 трлн долл., что составляет почти треть ВВП. Обязательства семей за последние пять лет выросли в три раза, размер частного долга увеличился уже до 50% от объема государственного и до 25% от корпоративного. По прогнозам Boston Consulting Group, к 2015г. рынок потребкредитования в Китае достигнет 3,3 трлн долл. "Ситуация (в Китае. - Примеч. РБК) напоминает дикий Запад", - говорит основатель китайского сервиса пирингового кредитования Pandai Роджер Йинг. Масштабное расширение сегмента потребительских ссуд, по его словам, может вполне привести к образованию "пузыря". "Люди просто бездумно занимают деньги", - не стесняется в оценках Р.Йинг.

Китайские финансовые власти оказались на сегодняшний день в непростом положении. Руководство страны намерено трансформировать экспортоориентированную экономику КНР в систему, которая основана на внутреннем потребительском спросе. Провести подобную реструктуризацию без расширения доступа населения к беззалоговому кредитованию вряд ли возможно. Однако одновременно все большую тревогу вызывает стремительно растущая задолженность семей. Во избежание перегибов регулятору придется проводить очень взвешенную, почти ювелирную политику.

Вмешательство необходимо

Расширение беззалогового кредитования нельзя оценивать исключительно с позиций "хорошо" или "плохо", "полезно" или "вредно". Любой процесс, в который вовлечено общество, где у каждого его члена собственные и порой такие отличные друг от друга мотивы и цели, весьма неоднозначен.

С одной стороны, подавляющее большинство экспертов сходится во мнении, что стремительный рост необеспеченных ссуд в нашей стране - реальная угроза для ее финансовой устойчивости. "Существующие риски для финансовой стабильности умеренные, но они возрастают", - отмечают, в частности, в МВФ.

С другой стороны, есть и те специалисты, которые полагают, что ситуация на отечественном рынке необеспеченных займов не таит в себе существенных угроз. "Состояние розничного кредитования и его динамика в настоящее время не содержат системных угроз", - полагают, например, в НБКИ.

Одно можно сказать наверняка: чтобы развитие сегмента необеспеченных ссуд для населения не превратилось в неконтролируемый процесс, донастройки существующих и введения новых правил игры в этой сфере как для банков, так и для населения не избежать.

В следующей статье РБК читайте о том, какие меры использует сегодня и намерен применять в будущем российский Центробанк для обеспечения "здорового" функционирования рынка беззалогового кредитования. Кроме того, мы расскажем об ответственности людей, берущих многочисленные ссуды, и банков, их выдающих, а также о том, что общего между ростом долговой нагрузки и ожирением среди населения.

Яков Грабарь, РБК