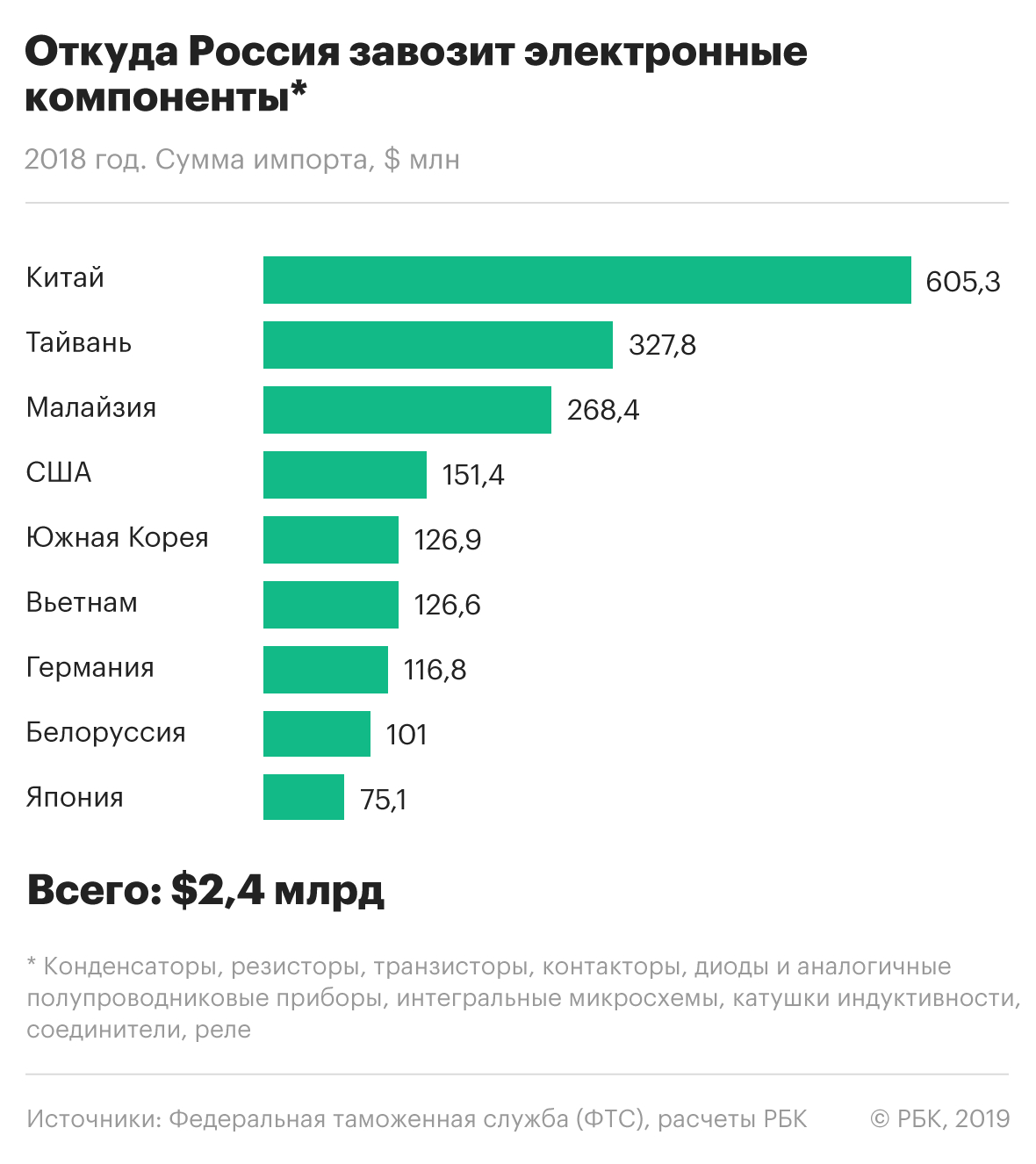

Главными поставщиками микроэлектроники в Россию оказались три страны Азии

Крупнейшими источниками импорта в Россию электронных компонентов (микросхем, полупроводников, транзисторов, резисторов, диодов и т.п.) являются страны Восточной и Юго-Восточной Азии, выяснил РБК на основе базы данных Федеральной таможенной службы (ФТС).

Так, в 2018 году Россия импортировала больше всего электронных компонентов из Китая — на $605 млн, на втором месте Тайвань — $328 млн. Интересно, что Россия признает Тайвань в качестве части Китая и не имеет с островом официальных межгосударственных отношений, что не мешает импортировать оттуда микроэлектронику.

Третьим крупнейшим поставщиком электронных элементов в Россию выступает Малайзия — $268,4 млн в прошлом году.

Эта же тройка — Китай, Малайзия, Тайвань — остается лидером по поставкам интегральных микросхем, диодов, транзисторов, резисторов и конденсаторов в Россию за первые пять месяцев 2019 года (см. инфографику).

Поводом разобраться в основных направлениях импорта электроники в Россию стала недавняя новость о том, что правительство может отказаться от серийного производства космических аппаратов ГЛОНАСС-К из-за ограничений на импорт иностранных компонентов и невозможности оперативно изготовить российские аналоги. Министр промышленности Денис Мантуров говорил в августе 2018 года, что Россия завозит недостающие компоненты из стран Юго-Восточной Азии, но не называл, откуда конкретно.

Как мы считали

В Товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД) такой категории, как «электронные компоненты», нет. В многообразии товарных кодов РБК выбирал следующие группы товаров:

- ТН ВЭД 8532 — конденсаторы;

- 8533 — резисторы;

- 8541 — транзисторы, диоды и аналогичные полупроводниковые приборы;

- 8542 — интегральные микросхемы;

- 850450 — катушки индуктивности;

- 8536 90 100 — соединители, 8536 4X — реле, 8536 (различные субпозиции) — контакторы.

Электронные компоненты не имеют самостоятельного применения. Данная классификация была заимствована из документа «Деловой России» 2016 года (.pdf), ее применимость в общем виде подтвердил РБК собеседник в российской отрасли электронной промышленности. Данные по импорту в стоимостном выражении были выгружены из базы ФТС. Эти данные доступны только за последние три года, поэтому анализ был ограничен 2016–2018 годами и пятью месяцами текущего года.

В российской внешнеторговой статистике импорт учитывается по стране происхождения товара, даже если товар поставлен с территории других стран.

Азия конкурирует с американцами и белорусами

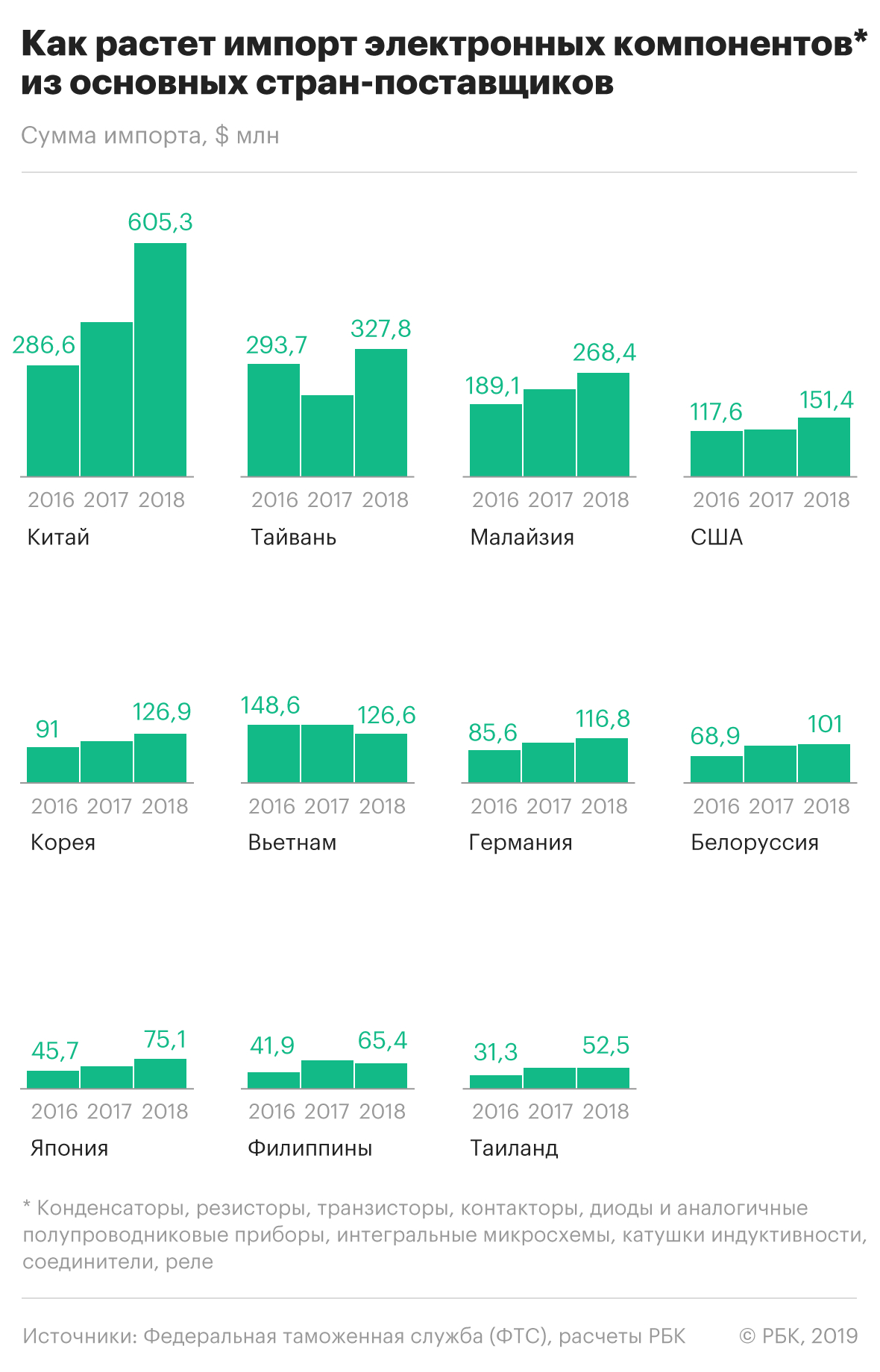

Структура импорта электронных компонентов за последние три года не претерпела существенных изменений.

В десятке крупнейших поставщиков — Южная Корея, Вьетнам, Япония и Филиппины (почти $400 млн импорта из этих стран в прошлом году). Из традиционных западных поставщиков с Россией сотрудничают США (четвертое место) и Германия (седьмое), которые на двоих поставили микроэлектроники на $268 млн в прошлом году. Несмотря на технологические санкции США, Россия продолжает ввозить оттуда разрешенные электронные компоненты — на $388 млн за три года.

«На мой взгляд, США — действительно важный поставщик на мировой рынок новейших технологий. Если таковые трудно сегодня заменить чем-либо сопоставимым, то представляется логичным, например, для производителей конечных космических систем стремиться использовать эти новейшие технологии», — сказал РБК исполнительный директор Ассоциации предприятий компьютерных и информационных технологий Николай Комлев.

Любопытно, что в десятку также входит Белоруссия, из которой были, в частности, ввезены в 2018 году электронные интегральные схемы на $71 млн плюс диоды и транзисторы на $15 млн. Советский Союз в основном самостоятельно обеспечивал себя электронными компонентами, но эти способности резко уменьшились с распадом СССР, пишет эксперт британского Chatham House Ричард Конноли в книге 2018 года «Российский ответ на санкции». Крупная производственная база исторически находилась в Белоруссии, из которой российские фирмы продолжили завозить компоненты.

Тренд на увеличение импорта электронных компонентов из Восточной Азии, особенно из Китая, был заметен еще до начала санкционного противостояния в 2014 году, утверждает Конноли. Однако этот тренд резко ускорился после 2014 года, указывает он. И это произошло за счет падения продаж в Россию со стороны традиционных поставщиков — Германии, Франции, Италии.

Интересно, что к 2016 году еще одна азиатская страна — Индонезия — вышла на второе место по поставкам в Россию электрических трансформаторов и преобразователей (код 8504, который, по словам источника РБК в электронной промышленности, тоже можно включать в электронные компоненты) — $104 млн (вторая позиция после Китая). Однако уже в 2018 году импорт трансформаторов из Индонезии сократился до $9,5 млн, а микроэлектроника оттуда практически не ввозится.

Совокупный объем импорта электронных компонентов, согласно расчетам РБК, из всех стран в 2018 году составил $2,37 млрд, включая $1,29 млрд интегральных микросхем.

При этом высокие позиции Малайзии и Вьетнама в списке поставщиков электронных компонентов для России могут объясняться тем, что это места конечной сборки компонентов (специальной упаковки микросхемы), а сами микросхемы производятся в том же Китае или на Тайване. Поэтому, возможно, фактическая роль Китая и Тайваня еще больше, чем показывает статистика.

Санкционные ограничения

Разумеется, далеко не вся импортируемая микроэлектроника представляет собой «чувствительные» поставки для ракетно-космической или оборонной отраслей. Например, под кодом 8542 могут проходить микросхемы как для космоса, так и для обычных онлайн-касс, объясняет собеседник РБК в электронной отрасли.

Санкционные и экспортные ограничения западных стран пока не коснулись производства чисто гражданского электронного оборудования. А военно-промышленный комплекс в основном уже работает на российских комплектующих, говорит источник РБК.

Сложности возникают с поставками продукции двойного назначения, которая может использоваться как в гражданской, так и в оборонной промышленности. Евросоюз и США после 2014 года ограничили экспорт в Россию такой продукции. Заказчики пока находят возможности закупать такие технологии в обход авторизованных каналов, но при этом сталкиваются с серьезными проблемами контрафакта, рассказывает собеседник РБК.

В космических проектах отказы в поставках импортных комплектующих приводят к приостановкам производства. Главным образом это связано с тем, что используются специальные радиационно-стойкие комплектующие, которые выпускаются под конкретный заказ — их нельзя перекупить на открытом рынке. Российские компоненты имеют невысокое качество — особенно если речь идет о космических технологиях; отечественный рынок отстает от мирового на 15–20 лет, считает собеседник РБК.

Другой источник, близкий к российскому производителю микроэлектроники, подтверждает, что для спутников нужны радиационно стойкие микросхемы, которые невозможно приобрести на открытом рынке. «Подобными технологиями обладают в основном США или дружественные им страны», — отметил он. С этим согласен региональный вице-президент спутниковой компании Eutelsat Николай Орлов. Он добавил, что российские компании до санкций были ориентированы на кооперацию с Европой, которая была выстроена с 1990-х годов. «Европейские и азиатские компоненты могут значительно различаться. Переход с одних на другие требует полной смены дизайна устройства, выстраивания кооперации с поставщиками, а на это требуется время», — говорит он.

Недооценили риски

Если говорить о спутниках ГЛОНАСС, то при их проектировании, вероятно, были недооценены риски санкционных ограничений, поскольку изначально ГЛОНАСС не рассматривался как система, угрожающая национальной безопасности США, говорит исполнительный директор Ассоциации разработчиков и производителей электроники Иван Покровский. Разработчики использовали комплектующие, поставки которых требуют лицензирования, а лицензии на поставки исправно выдавались.

Но теперь, после санкций, перейти на другие комплектующие означает полностью перепроектировать блок или систему и снова провести весь комплекс необходимых испытаний. Требуется совместная работа с разработчиками микросхем и модулей по созданию новых комплектующих — это затраты времени и денег, при этом бюджет, как правило, ограничен, подчеркивает Покровский. «При этом если в системе используются сложные уникальные комплектующие, то чаще бывает, что проще разработать новое решение, чем воспроизвести зарубежную микросхему для замены», — рассуждает он.

Эта проблема носит глобальный характер, говорит Покровский: «Вы закладываете определенные микросхемы, а потом они вдруг становятся недоступны, и причина не только в санкциях». Например, ряд популярных у российских разработчиков микросхем компании Altera был снят с производства после того, как эту компанию в 2015 году приобрела Intel. А эти схемы использовались в космической, военной промышленности, в промышленных системах управления и телекоммуникационном оборудовании, указывает эксперт.

При подготовке этого материала РБК направил запрос в Минпромторг, который ответственен за план мероприятий по импортозамещению в радиоэлектронной промышленности (.pdf).