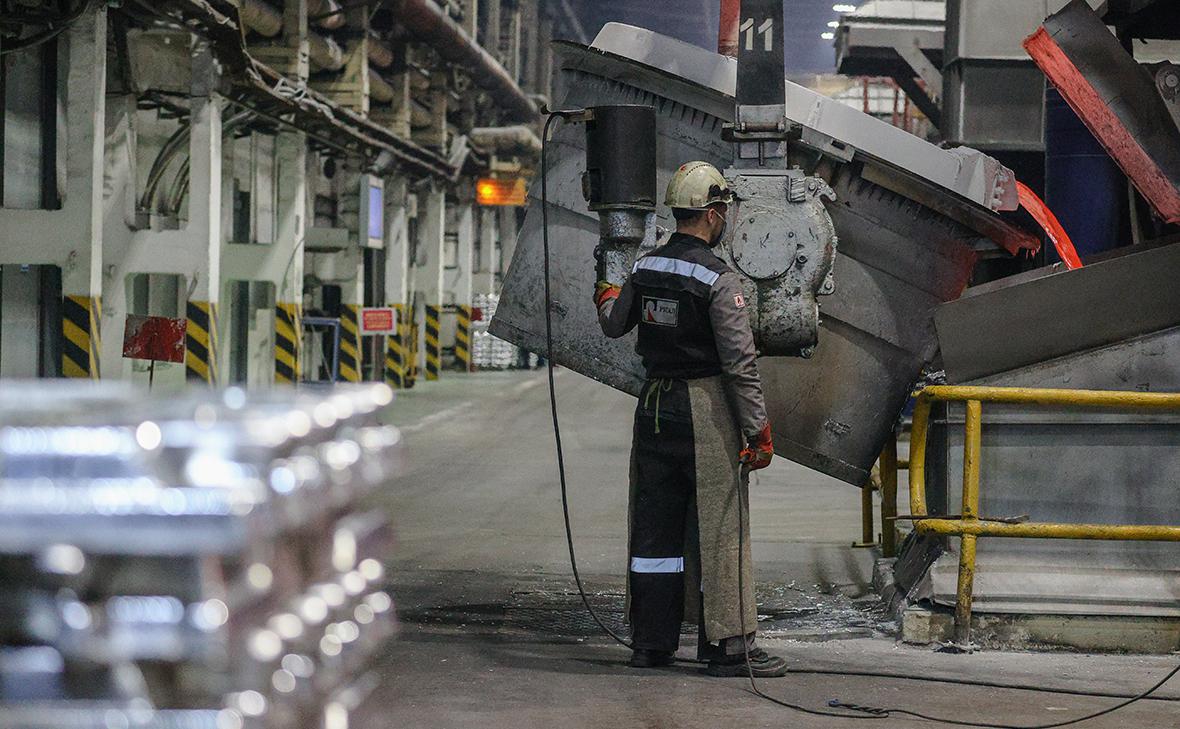

«Норникель» прокомментировал введенные против «дочек» санкции

Насколько серьезны новые ограничения

«Производственные и сбытовые компании группы (ПАО «ГМК «Норильский никель», ее Заполярный филиал и дочерние структуры, Кольская ГМК и ее «дочки») не были включены в санкционный список США от 23 августа 2024 года. В санкционный список попал ряд сервисных компаний группы. Менеджмент компании проводит оценку влияния введенных санкций», — сообщил в понедельник, 26 августа, представитель «Норникеля».

В пятницу, 23 августа, Минфин США объявил о расширении санкций против России, в новый список попали почти 400 физических и юридических лиц и организаций. Цель новых ограничений — подрыв цепочек поставок и финансовых каналов для военно-промышленного комплекса России.

Санкции относительно «Норникеля» коснулись его структур, в частности Норильского горно-металлургического комбината им. А.П. Завенягина, компаний «Норникель Сфера», «Норникель Спутник», «Норильскникельремонт» и др. Сразу после объявления бумаги «Норникеля» (GMKN), а также других вошедших в список публичных компаний показывали снижение на бирже.

В числе других российских организаций, попавших под ограничения, — разработчики программных обеспечений для финансового сектора АТОЛ, «Диасофт» и Центр финансовых технологий (ЦФТ); структуры холдинга Evraz, в частности угольные компании «Распадская» и «Южкузбассуголь», Нижнетагильский и Западно-Сибирский металлургические комбинаты, Evraz Market.

Насколько серьезны новые санкции

Опрошенные РБК аналитики считают, что под санкционный удар попали значимые активы — и в случае «Норникеля», и в случае Evraz. «Основные производственные и сбытовые активы [«Норникеля»] (за исключением «ГРК Быстринское») в SDN-лист включены не были. В то же время «ГРК Быстринское» обеспечивает не менее 10% консолидированной выручки «Норникеля». Предприятия ориентированы на экспорт в Китай, однако пока непонятно, как на санкции отреагируют китайские контрагенты», — отмечает аналитик ИК «Велес Капитал» Василий Данилов. «Для «Норникеля» также значимыми являются «Норильск Авиа» и другие организации, занимающиеся обеспечением логистики и безопасности. Эти компании поддерживают работу основных производственных мощностей «Норникеля», обеспечивая оперативность и бесперебойную доставку продукции, что напрямую влияет на финансовые показатели компании», — добавляет директор по стратегии ИК «Финам» Ярослав Кабаков. По его мнению, новые санкции существенно ограничивают операционные возможности компании.

Головная компания «Норникеля» под санкции все же не попала, обращает внимание портфельный управляющий УК «Альфа-Капитал» Никита Зевакин. По его мнению, компанию спасает уникальное положение на мировом рынке металлов: «Учитывая долю «Норникеля» на глобальном рынке никеля, выбывание компании с мирового рынка было бы очень неприятной историей. Санкции могут осложнить работу в каких-то моментах, но, скорее всего, сильно они на реализации не скажутся. Я не исключаю, что ряд клиентов, особенно европейских, могут отказаться от части поставок. Возможно, какое-то время уйдет на переориентацию поставок в другие регионы. Но в целом все выглядит так, что ничего критического для «Норникеля» не произошло», — рассуждает эксперт.

Проблемы «Норникеля» не исчерпываются санкциями. Компания представила отчетность за первое полугодие 2024-го, и результаты не впечатлили игроков рынка. В «Велес Капитале» их назвали «ожидаемо слабыми» и указали, что компания попала в «идеальный шторм»: цены на ключевые металлы падают, расходы на обслуживание долга растут, компания сталкивается с логистическими и транзакционными трудностями. Впрочем, аналитики ожидают, что на горизонте нескольких лет нисходящий тренд в цветных металлах развернется, что должно помочь «Норникелю».

Несколько хуже ситуация выглядит для Evraz, полагают собеседники РБК. «Под ограничения попал, по сути, весь российский дивизион, чей вклад в выручку составляет около 80%», — отмечает Данилов. «Например, дочерние предприятия Evraz, такие как «Евраз Качканарский ГОК», «Евраз НТМК» и «Южкузбассуголь», играют ключевую роль в производственной цепочке компании, обеспечивая добычу и переработку основных видов сырья, таких как железная руда и уголь», — добавляет Кабаков. «Запреты на взаимодействие с этими компаниями могут привести к проблемам с поставками, снижению производственных объемов и, как следствие, к уменьшению выручки. В долгосрочной перспективе это может негативно отразиться на финансовых результатах, усилить давление на конкурентоспособность и снизить позиции на мировом рынке», — предупреждает стратег.

Можно ли рассчитывать на российский рынок

Из-за американских санкций проблемы у компаний могут начаться и на «дружественных» рынках, предупреждают эксперты. «Азиатские партнеры будут принимать во внимание действующие ограничения, что повлечет рост логистических и транзакционных расходов, а также осложнит освоение новых рынков и реализацию совместных проектов», — полагает Данилов. С другой стороны, ограничения не смогут перекрыть каналы поставок полностью, считает Зевакин: «Реалистично ли высчитать по сплаву никеля, с какого завода он пришел? Как будто не очень реалистично. Но может быть такое, что металл будет продаваться с дисконтом. Возможно, не очень большим».

При этом опереться на российский рынок в полной мере не выйдет, считают собеседники РБК. «Российский рынок не способен полностью абсорбировать все объемы продукции этих компаний, что может привести к избыточным запасам и снижению продаж. Перенос фокуса на внутренний рынок, а также развитие собственных технологий и инфраструктуры для снижения зависимости от иностранных поставок требует значительных инвестиций и времени. В краткосрочной перспективе это может привести к увеличению операционных издержек и снижению маржинальности. Возможны также временные перебои в производственном процессе и логистике», — скептичен Кабаков.

«Как показала практика последних лет, на внутреннем рынке существует вполне емкий спрос на сталь и уголь, однако в любом случае не менее 50% российского производства стальной и угольной продукции будет уходить на экспорт. Ситуация с металлами «Норникеля» сложнее, так как внутри России практически отсутствует спрос на никель, палладий и платину», — добавляет Данилов.

Что это значит для инвесторов

Санкционная история уже во многом отыграна, считает Зевакин. Он не ждет от новых санкций такого эффекта, который обрушил бы котировки компаний: «В основном сейчас движение в акциях определяется общими настроениями на российском рынке и движениями цен на металлы (в случае «Норникеля»)».

Любые санкции негативны для котировок, не согласен Данилов. «Даже если ограничения не затрагивают непосредственно выручку, они осложняют логистику, получение платежей и выход на новые рынки. Таким образом, санкционные новости могут стать дополнительным фактором падения в рамках масштабной коррекции российского фондового рынка».

Частично санкционные риски действительно учтены в ценах, но это не значит, что котировкам некуда падать, резюмирует Кабаков. «В краткосрочной перспективе инвесторам следует готовиться к нестабильности и продолжению коррекции акций вниз. В долгосрочной перспективе многое будет зависеть от способности компаний эффективно адаптироваться к новым реалиям и находить альтернативные пути развития. Дополнительный потенциал падения существует, особенно если санкции будут расширяться или компании не смогут адаптироваться к новым условиям», — считает эксперт.