ФАС оспорила сделку ЛУКОЙЛа по продаже алмазной компании за $1,45 млрд

Федеральная антимонопольная служба (ФАС) обратилась в Арбитражный суд Архангельской области с просьбой признать недействительной сделку по продаже алмазодобывающей компании «АГД-Даймондс» («Архангельскгеолдобыча», входит в перечень стратегических предприятий) ЛУКОЙЛа «Открытие Холдингу», заключенную еще в 2017 году. Об этом сообщила пресс-служба ведомства.

«Открытие Холдинг» заплатил за эту компанию $1,45 млрд в мае 2017 года.

Иностранцы среди покупателей

ФАС подала этот иск еще в четверг, 21 мая, но по почте. Ответчики по нему — «Открытие промышленные инвестиции» («дочка» «Открытие Холдинга») и ЛУКОЙЛ, сообщил РБК представитель службы.

При анализе деталей этой сделки ФАС выявила нарушение закона об иностранных инвестициях в стратегические предприятия. «При рассмотрении сделки правительственной комиссией по контролю за осуществлением иностранных инвестиций в Российской Федерации заявителем не была представлена информация о наличии у ряда бенефициаров «Открытие Холдинга» гражданства иного государства, что повлекло установление контроля над российским стратегическим обществом иностранными инвесторами», — указано в сообщении ФАС. В связи с этим ФАС обратилась с иском в суд о признании сделки на $1,45 млрд недействительной и применении последствий ее недействительности.

Основной актив холдинга, банк «Открытие», перешел под контроль Центробанка в августе 2017 года и прошел через процедуру финансового оздоровления. Основатель и на тот момент крупнейший акционер «Открытие Холдинга» Вадим Беляев уехал из России вскоре после санации банка. Впрочем, в списке аффилированных лиц банка «Открытие» за 2017 год было указано, что у Беляева только российское гражданство.

«Информация про бенефициаров — это персональные данные, как и сведения о гражданстве», — сказал РБК представитель ФАС. «До тех пор пока не будут вынесены судебные акты, [эту информацию] раскрывать не можем. И то, если суд позволит это раскрыть», — добавил он. По его словам, при направлении ходатайства в ФАС была представлена неполная информация, о чем стало известно только сейчас.

Кому принадлежит холдинг

Бенефициарами «Открытие Холдинга» помимо Беляева (у него лишь 10,8%) также являются ВТБ (10%), гендиректор компании Павел Федосеев (17,8%), совладельцы нефтяной компании ЛУКОЙЛ Вагит Алекперов и Леонид Федун (около 12%), экс-гендиректор компании «Открытие брокер» Александр Бухарин (около 20%), а также экс-глава набсовета банка «Открытие» Рубен Аганбегян (8%). Оставшейся долей владеет структура бывших топ-менеджеров банка «Открытие».

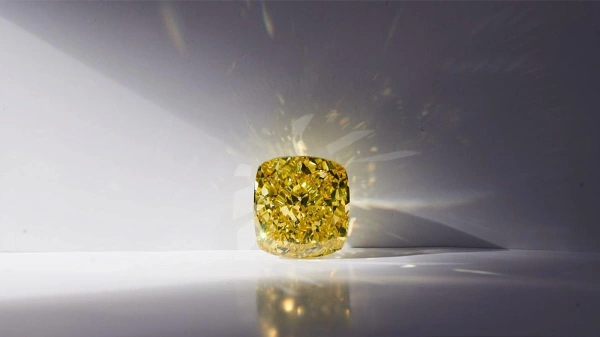

«Архангельскгеолдобыча» (АГД) — один из последних работающих активов «Открытие Холдинга», который после потери банка «Открытие» попытался погасить свои многомиллиардные обязательства перед кредиторами. Долг сформирован по облигационным и кредитным займам, которые холдинг перестал обслуживать. В итоге, хотя холдинг передал структурам ЦБ активы на 100 млрд руб., долг перед «Трастом» только вырос и достиг примерно 500 млрд руб. АГД ведет добычу на месторождении алмазов им. В.П. Гриба. Общие запасы алмазов трубки — 98,5 млн каратов, данные по добыче компания обычно не раскрывает, в 2018 году она могла добыть 6,5 млн каратов.

Представитель ЛУКОЙЛа отказался от комментариев. РБК направил запрос в банк «Открытие». С представителями «Открытие Холдинга», который находится в стадии банкротства, связаться пока не удалось.

Само по себе наличие среди бенефициаров «Открытие Холдинга» иностранных граждан еще не повод оспаривать сделку, замечает адвокат Forward Legal Карим Файзрахманов. По закону об иностранных инвестициях согласование в правительственной комиссии требуется лишь в случаях, когда иностранный инвестор или группа приобретают более 50% в стратегической компании или 25% в стратеге, пользующемся недрами федерального значения, указывает он. Поэтому ФАС еще придется доказать, что эти пороговые значения были превышены при покупке АГД и иностранные инвесторы действительно получили косвенный контроль над алмазодобывающей компанией.

«В целом такие иски со стороны ФАС уже стали некой тенденцией, когда специалисты службы спустя продолжительное время вспоминают о каких-то давних историях и начинают оспаривать сделки. Во всех этих случаях возникает резонный вопрос, где была ФАС до этого, если были такие серьезные нарушения», — замечает юрист.

Претензии к сумме сделки

ЦБ в процессе санации банка «Открытие» выявил, что сумма сделки по покупке алмазного актива ЛУКОЙЛа ($1,45 млрд) более чем в два раза превысила стоимость предприятия, указывает ФАС. Теперь регулятор выступит как третья сторона по иску ФАС о признании этой сделки недействительной, заявил РБК представитель банка. Сделка была профинансирована за счет кредитных средств, в том числе банка «Открытие». С момента совершения сделки «Открытие Холдинг» не обслуживает долг перед банком. Оспаривание сделки позволит взыскать средства для частичного погашения задолженности, в том числе снизит затраты, которые государство понесло на санацию группы «Открытие», отметили в пресс-службе ЦБ.

Банк «Траст» стал основным кредитором «Открытие Холдинга» после расчистки баланса банка «Открытие» и передачи ему проблемных активов и кредитов. Представитель «Траста» отметил, что сделка произошла за два месяца до санации «Открытия». «Кроме покупки акций за $1,05 млрд в структуре сделки был погашен долг АГД перед ЛУКОЙЛом на сумму $400 млн и приобретена трейдинговая компания за $170 млн. При этом рыночная цена компании на момент сделки, по нашей оценке, — не более $700 млн», — уточнил представитель «Траста».

По мнению руководителя группы оценки рисков устойчивого развития АКРА Максима Худалова, возможен разворот этой сделки, несмотря на то что она была заключенной три года назад. «Тем более что защищаются интересы государственного банка в ситуации, когда государству достаточно сильно нужны средства», — добавил он.

Деньги на покупку алмазного актива ($1 млрд) также предоставил банк ВТБ, у которого в залоге находится 100% «Архангельскгеолдобычи».

В пресс-службе ВТБ сообщили РБК, что банк не ознакомлен с документом и деталями иска, так как не является стороной данного искового требования. «В связи с тем, что данный иск потенциально может затронуть и права ВТБ, мы будем внимательно следить за развитием ситуации и принимать все предусмотренные законом меры для защиты своих интересов», — отметил представитель банка.

Если регуляторы докажут, что эта сделка нанесла ущерб, то она может быть оспорена кредиторами по банкротным основаниям, считает Файзрахманов.