«Роснефть» решила занять до 1,07 трлн руб.

Совет директоров «Роснефти» 20 ноября утвердил программу биржевых облигаций на сумму до 1,071 трлн руб., следует из материалов компании. Срок погашения облигаций — 10 лет с даты начала размещения выпуска. Средства пойдут на международные проекты, новые добычные проекты в России, а также плановое рефинансирование долга, сказал РБК пресс-секретарь «Роснефти» Михаил Леонтьев.

«Это рамочная программа выпуска облигаций, право компании [привлечь до 1,07 трлн руб.], утвержденное советом директоров. Но эти цифры не являются обязательными к исполнению», — сказал Леонтьев. По его словам, компания всегда прорабатывает больше проектов, чем в итоге реализует, поскольку реализация проектов зависит от многих условий. Поэтому итоговые суммы могут быть меньше предельных, добавил представитель «Роснефти». Говорить о параметрах и сроках размещения облигаций он отказался.

Размещение облигаций будет происходить отдельными выпусками с учетом графика инвестиций и рефинансирования плановых погашений обязательств и не окажет существенного влияния на общий объем долговых обязательств «Роснефти», отмечается в сообщении компании, поступившем в РБК. Совет директоров также одобрил возможность заключения «дочками» компании сделок по покупке облигаций, которые будут выпускаться в рамках программы, сообщила «Роснефть».

Будущие расходы

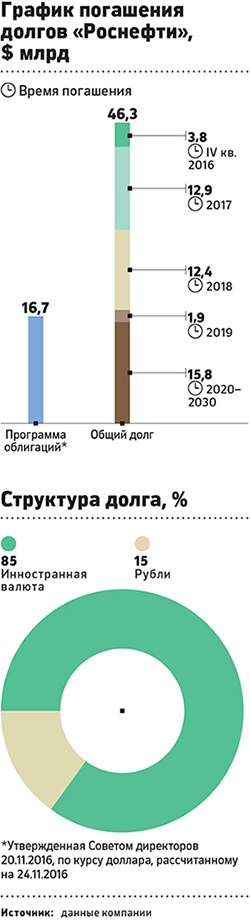

Если бы «Роснефть» разместила облигации на всю утвержденную сумму (1,07 трлн руб.), то этого хватило бы на рефинансирования ее долгов до конца 2017 года. До конца 2016 года «Роснефти» нужно погасить кредиты на $3,8 млрд (243,2 млрд руб. по курсу ЦБ на 24 ноября), в 2017 году — еще $12,9 млрд (825,6 млрд руб.), следует из презентации компании, опубликованной 11 ноября. Общий долг компании на 30 сентября составил $46,3 млрд.

Кроме того, как писал Reuters со ссылкой на источники в начале ноября, до конца 2016 года «Роснефть» может выкупить у своего основного акционера, «Роснефтегаза», пакет собственных акций, чтобы перепродать его инвесторам в первом квартале 2017 года. Государство владеет через «Роснефтегаз» 69,5% «Роснефти» и планирует до конца года продать 19,5% за не менее 710,85 млрд руб. Ранее президент Владимир Путин говорил, что выкуп «Роснефтью» своих акций может быть промежуточным шагом перед «истинной приватизацией» компании. Он также говорил, что у «Роснефти» есть деньги для этой сделки и привлекать дополнительные средства с рынка ей не понадобится.

«Роснефть» вместе с Trafigura и UCP Ильи Щербовича покупает Essar Oil — второй крупнейший НПЗ в Индии. Как писал ранее РБК, общая «стоимость приобретения» 100% Essar Oil с учетом долга составит $12,9 млрд. Ожидается, что «Роснефть» за 49% Essar Oil заплатит около $3,5 млрд, говорил РБК представитель компании.

Российская компания также планирует инвестировать в строительство нефтеперерабатывающего завода в Индонезии. В мае «Роснефть» и индонезийская Pertamina подписали рамочное соглашение по сотрудничеству в рамках проекта. «РИА Новости» со ссылкой на главу департамента по добыче нефти и газа Министерства энергетики и минеральных ресурсов Индонезии Виратмайю Пуйю писали, что совместный объем инвестиций в проект может составить $8 млрд, а при условии реализации проекта строительства нефтехимического комплекса может достичь $13 млрд.

в строительство нефтеперерабатывающего завода в Индонезии. В мае «Роснефть» и индонезийская Pertamina подписали рамочное соглашение по сотрудничеству в рамках проекта. «РИА Новости» со ссылкой на главу департамента по добыче нефти и газа Министерства энергетики и минеральных ресурсов Индонезии Виратмайю Пуйю писали, что совместный объем инвестиций в проект может составить $8 млрд, а при условии реализации проекта строительства нефтехимического комплекса может достичь $13 млрд.

«Против рубля»

В начале декабря 2014 года «Роснефть» разместила 14 выпусков биржевых облигаций общим объемом 625 млрд руб. На сбор заявок компании потребовался всего час. Представитель «Роснефти» тогда отказался комментировать, кто приобрел бумаги. Позднее в интервью журналу Forbes глава Банка России Эльвира Набиуллина заявила, что сделка «Роснефти» вызвала недопонимание на рынке и стала одним из факторов, способствовавших девальвации рубля в декабре 2014 года. «Я считаю, что, действительно, сделка по «Роснефти» была непрозрачная, она была непонятна рынку, и она была дополнительным фактором волатильности на рынке. Но все-таки не основным», — говорила Набиуллина.

Повторения истории 2014 года ожидать не стоит, так как сейчас ситуация менее напряженная как на финансовом рынке, так и на денежном, уверен заместитель генерального директора по инвестициям ИК «Универ Капитал» Дмитрий Александров.

«В 2014 году российские компании не хотели продавать свою валютную выручку, был дефицит валюты. Плюс это наложилось на падение котировок нефти и негативный политический фон, как внутренний так и внешний. Сейчас ничего такого нет, соответственно кризиса ликвидности на рынке, как это было в декабре 2014 года, ждать не стоит», — сказал Александров РБК. По его словам, даже при условии увеличения долга уровень долговой нагрузки для «Роснефти» останется комфортным, до соотношения чистого долга к EBITDA 3,5. «Это верхняя для «Роснефти», но приемлемая граница», — констатировал Александров.

Выпуск биржевых облигаций «Роснефтью» обусловлен особенностями источников ликвидности, распределением средств внутри группы, планами и сроками по использованию этих средств, предположил в разговоре с РБК кредитный аналитик ING Егор Федоров.

«Существенная часть средств «Роснефти» (280 млрд руб. из 787 млрд денежных средств и эквивалентов на 30 сентября 2016 года) находилась на депозитах — срочном инструменте, а также, вероятно, распределена в дочерних компаниях группы. Интенсивные сделки по слиянию-поглощению (в том числе сделка с «Башнефтью»), а также возможный выкуп собственных акций проходят в сжатые сроки, и вероятно, что сроки депозитов, перекрываются с планируемым использованием средств. Закрыть депозит на не одну сотню миллиардов рублей проблематично, что может привести к негативным последствиям для банков, которые должны будут обращаться за этой ликвидностью уже в ЦБ», — пояснил Федоров.

Размещение облигаций «Роснефти» окажет серьезное влияние на динамику банковского кредитования и на уровень процентных ставок, если будет согласовано участие госбанков в процедуре размещения, считает директор Центра структурных исследований Института экономической политики им. Е.Т. Гайдара Михаил Хромов. «Это значительная сумма для кредитного рынка, и больше окажет негативное влияние на внутренний рынок и на возможности других игроков размещаться на рынке», — сказал он РБК. По мнению Хромова, перспективы успешного одномоментного размещения даже при наличии якорного инвестора вызывают сомнения.