Экс-глава «Роснефти» Худайнатов вошел в число претендентов на «Башнефть»

«Башнефть» c условиями

Бывший президент «Роснефти», владелец Независимой нефтегазовой компании (ННК) Эдуард Худайнатов обратился к президенту Владимиру Путину с письмом, в котором сообщил о готовности ННК участвовать в приватизации «Башнефти». Об этом в среду сообщили «Интерфакс» со ссылкой на свои источники и «Ведомости» со ссылкой на имеющуюся у издания копию письма. По данным «Ведомостей», письмо Худайнатова датировано 30 марта, 5 апреля Путин поставил на нем резолюцию «рассмотреть».

Комментарий пресс-секретаря Путина Дмитрия Пескова РБК на момент сдачи статьи получить не удалось. Представитель ННК не ответил на звонки РБК.

В письме Худайнатов предложил включить в условия приватизации «Башнефти» требование к покупателю компании о поставках, переработке и реализации нефтепродуктов на Дальнем Востоке, рассказал источник «Интерфакса». В европейской части России сейчас наблюдается переизбыток добычи, переработки и производства нефтепродуктов, тогда как ресурсной базы для удовлетворения потребностей Дальнего Востока не хватает, пишет глава ННК. Независимая нефтегазовая компания владеет Хабаровским нефтеперерабатывающим заводом и сетью АЗС в регионе и обладает необходимыми мощностями для реализации этих условий, отмечается в обращении.

В середине февраля 2016 года сразу четыре человека — федеральный чиновник, знакомый Худайнатова и два источника в нефтяных компаниях — говорили РБК, что ННК интересуется покупкой «Башнефти». Но источник в ННК опровергал этот интерес, говоря, что у компании нет средств на такую покупку, как и возможности заимствовать их на западных рынках.

Претендентов на «Башнефть», которую государство собирается приватизировать в 2016 году, сейчас «минимум четыре», рассказал «Интерфаксу» один из чиновников экономического блока правительства. По его словам, не все из них — нефтегазовые компании. «Еще есть банкиры», — сказал он.

Правительство планирует в этом году продать 50% акций «Башнефти», это одна из мер по покрытию дефицита бюджета. Также могут быть проданы 19,5% акций «Роснефти», 10,9% АЛРОСА и столько же ВТБ. Министр финансов Антон Силуанов оценивал потенциальные доходы от «большой приватизации» в 1–1,5 трлн руб. в течение 2016–2017 годов.

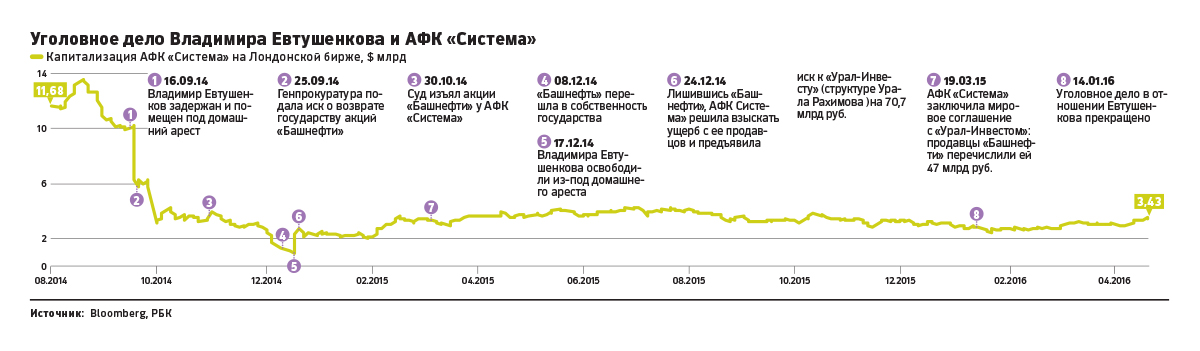

Контроль в «Башнефти» перешел к государству от АФК «Система» Владимира Евтушенкова в 2014 году по решению суда, который признал, что приватизация нефтяной компании была незаконной. В 2015 году 25,1% акций «Башнефти» перешли из федеральной собственности в региональную, у Росимущества осталось 50,08%.

ЛУКОЙЛу хватит половины

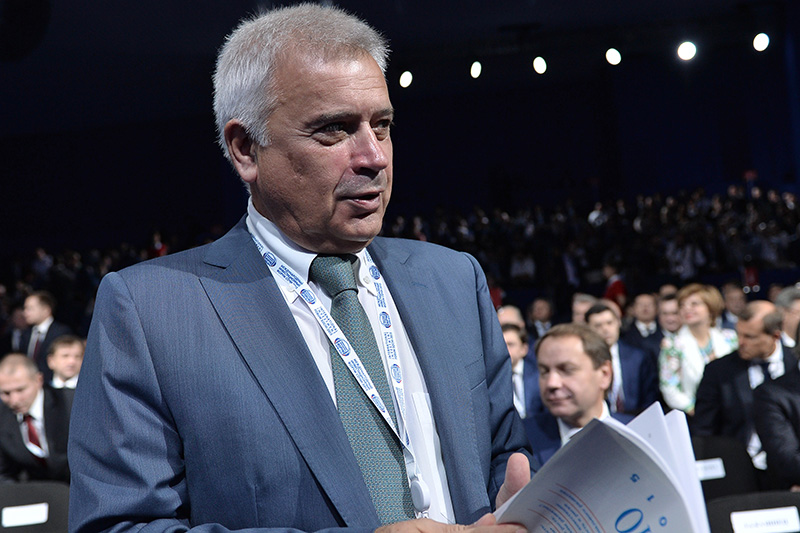

В среду на Национальном нефтегазовом форуме президент и основной владелец ЛУКОЙЛа Вагит Алекперов заявил, что компания заинтересована в покупке доли федерального правительства в «Башнефти» (50,08%). Он отметил, что переговоров о покупке 25% акций компании у Башкирии ЛУКОЙЛ не ведет, потому что республика свой пакет не продает.

Президент Башкирии Рустэм Хамитов еще в феврале категорически отвергал возможность продажи доли региона в нефтяной компании. По его словам, дивиденды от «Башнефти» являются важным источником доходов для региона. Две недели назад Хамитов сказал РБК, что позицию не поменял и не видит условий, при которых регион согласится на продажу.

Ранее топ-менеджеры ЛУКОЙЛа публично не говорили о желании компании выкупать всю государственную (федеральную и региональную) долю в «Башнефти», но двое федеральных чиновников рассказывали РБК, что компания выражала готовность выкупить все 75,1% акций «Башнефти» с существенной премией к рынку. «По нашим прогнозам, премия может составить до 30%», — говорил один из собеседников РБК. В среду на 19:30 мск 75% акций «Башнефти» стоили на Московской бирже 362 млрд руб., или около $5,5 млрд.

ЛУКОЙЛ не будет переплачивать за «Башнефть», стоимость акций которой находится на пике, говорил в начале апреля вице-президент ЛУКОЙЛа Леонид Федун. Министр экономического развития Алексей Улюкаев заявил через несколько дней, что ЛУКОЙЛу не удастся сбить цену и продажа стратегическому инвестору возможна только с премией к рынку. По его словам, банк-консультант до конца мая подготовит предложения о способах продажи, цене и потенциальных покупателях. Ранее пресс-служба Минэкономразвития сообщила, что организацией продажи «Башнефти» займется «ВТБ Капитал».

Президент «Башнефти» Александр Корсик на прошлой неделе предлагал правительству продать 10% федерального пакета на бирже, сохранив при этом за стратегическим инвестором контроль по голосующим акциям. Алекперов эту схему не поддерживает. «Никогда сегодня через рынок правительство РФ не получит премию за пакет. Только контрольный пакет даст возможность продать данный актив с премией», — заявил он.

Другие претенденты

В феврале Forbes со ссылкой на источники писал, что участвовать в приватизации «Башнефти» также хотят Юрий и Алексей Хотины, владеющие рядом небольших нефтяных активов в России. Официально их представители это не комментировали.

В марте «Ведомости» сообщали о еще одном претенденте — малоизвестной компании «Татнефтегаз». По ее данным, исполнительный директор этой компании, бывший топ-менеджер «РуссНефти» Сергей Бахир написал письмо президенту Путину, в котором предлагал вместо продажи «Башнефти» передать ее в управление «Татнефтегазу» на десять лет, пообещав выплатить в федеральный бюджет $4 млрд и еще $2 млрд в бюджет Башкирии. По данным «СПАРК-Интерфакса», компания принадлежит кипрской RGF Investments & Energy Ltd, а ее владелец — Pivitol Holdings Ltd и Ristgu Ltd (Британские Виргинские острова). Реальные бенефициары компании неизвестны.

«Неправильно покупать компанию за ее же деньги» — так 12 апреля прокомментировал «Интерфаксу» это предложение президент «Башнефти» Александр Корсик. По мнению Корсика, правительство должно потребовать от всех потенциальных стратегических инвесторов раскрыть бенефициаров. В среду, 20 апреля, он повторил свою обеспокоенность тем, что компанию могут купить за «ее же деньги». «Я боюсь, что некоторые частные инвесторы постараются купить «Башнефть» за деньги «Башнефти» со всеми последствиями. Не могу сказать, что есть такие намерения точно, но признаки того, что это может быть истинной целью, они уже появились», — сказал он. «Представляете, что может произойти? Некто берет деньги в долг в негосударственном банке, покупает «Башнефть», потом закладывает экспортные потоки на 10 лет вперед, возвращает кредит, а дальше, не затратив ни копейки своих собственных денег, пытается что-нибудь в этой ситуации выиграть. [...] Компания может потерять очень много, потому что при той долговой нагрузке, которая нужна, чтобы заплатить те деньги, которые компания стоит на сегодняшний день, она будет только расплачиваться по кредитам, не будет денег ни на какое развитие», — пояснил топ-менеджер. Он предположил, что в качестве защитной меры государство могло бы сохранить «некоторый контроль» в «Башнефти».

По информации Корсика, сейчас реальный стратегический инвестор-претендент на «Башнефть» только один — ЛУКОЙЛ. Для развития самой «Башнефти» предпочтительно, чтобы ее купил именно ЛУКОЙЛ, поскольку ее руководство более интегрировано с менеджментом «Башнефти», у них есть управленческая синергия в том числе благодаря общим активам, подтверждает старший аналитик Sberbank CIB Валерий Нестеров. Компании совместно разрабатывают месторождения Требса и Титова (суммарные запасы 271,7 млн барр.) в Ненецком автономном округе с 2013 года, а в 2014 году создали еще одно СП «НК Восток НАО» для поиска и добычи нефти на семи участках в том же регионе. А предложение ННК внести условие о переработке нефти на дальневосточных НПЗ может отсечь от участия в приватизации «Башнефти» всех потенциальных претендентов, кроме ННК и «Роснефти», у которых есть заводы на Дальнем Востоке. При этом «Роснефть» официально заявляла об отсутствии интереса к активу. Кроме того, перерабатывать нефть «Башнефти» в Приморье затратно с точки зрения логистики, к тому же до последнего времени у компании был переизбыток собственных перерабатывающих мощностей (ей приходилось закупать нефть на рынке), добавляет Нестеров.