Как сеть «Санги Стиль» борется с «Магнитом» на его родине

Опубликовано в журнале РБК № 4 за 2015 год

Мы без всяких обиняков благодарны Богу, что на нашей территории логово нашего основного конкурента — сильного, умелого, умного, грамотного, который позволяет нам искать новое».

На момент сдачи номера у «Санги Стиля» было более 980 магазинов, работающих в формате дрогери, у его главного соперника «Магнит Косметик» — 1163. Как Щербаков оказался конкурентом главного ретейлера России Сергея Галицкого и на что он рассчитывает в этой схватке?

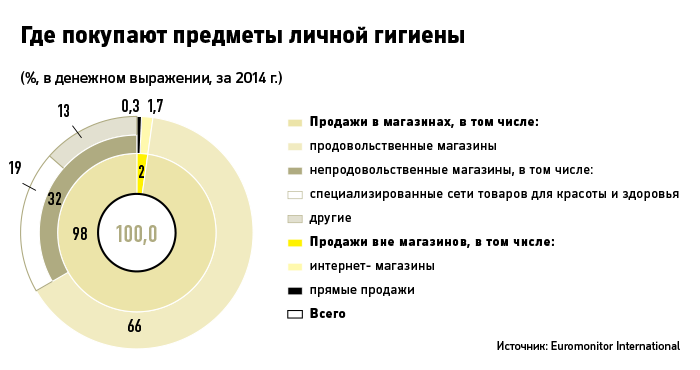

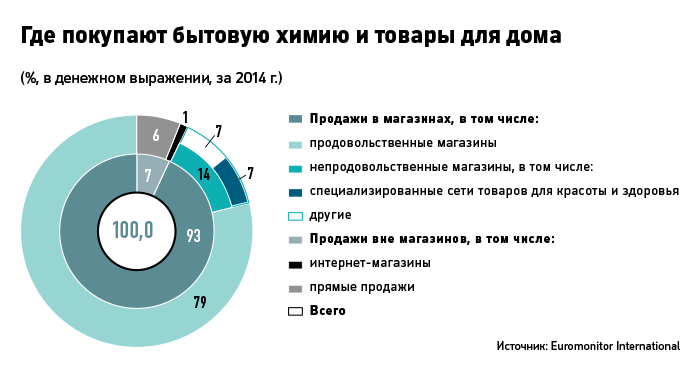

Краснодарские соседиДрогери — это небольшие магазины, торгующие непродовольственными товарами повседневного спроса: косметикой, бытовой химией, парфюмерией, гигиеническими принадлежностями, посудой, колготками, иногда автомобильной химией. «Магнит Косметик» и «Санги Стиль» — крупнейшие по числу магазинов сети этого формата в России.

На Одесской улице в Краснодаре их магазины стоят дверь в дверь. У них очень схожий ассортимент, и даже рекламные постеры в витринах ведут свою войну: один 15-го числа каждого месяца обещает скидку на все товары в 15%, второй — в тот же день, но в 20%. Первым магазин на Одесской открыл «Санги Стиль», рассказывает Дмитрий Щербаков, но вообще-то занимать места в непосредственной близости от «Магнита» — часть стратегии. Магазины «Магнита» притягивают дополнительных покупателей, которые часто готовы зайти и в соседний, объясняет он.

Щербаков окончил краснодарский техникум радиоэлектронной промышленности, после армии попал на военный приборостроительный завод. Там он познакомился с будущим партнером — инженером Василием Аксененко. В начале 1990-х Щербаков торговал водкой, затем переключился на бытовую химию. «Один из моих поставщиков продавал бизнес, так в 1998 году я оказался в «Русском Стиле», — вспоминает предприниматель. Через несколько месяцев к нему присоединился Аксененко.

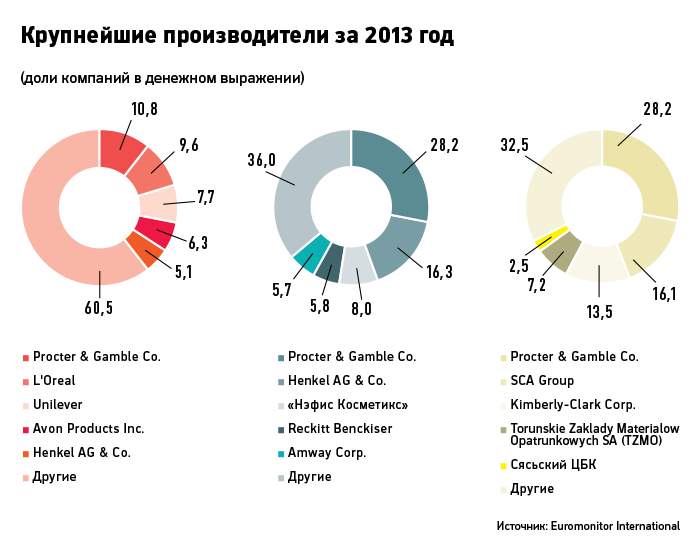

ООО «Русский Стиль-97» — оптовая компания, дистрибьютор большинства крупнейших производителей бытовой химии, предметов гигиены и косметики: Unilever, Henkel, Colgate-Palmolive, Reckitt Benckiser, Johnson & Johnson. Нет контракта только с главным гигантом этого рынка, Procter & Gamble, признается Щербаков (представитель P&G не стал отвечать на вопросы журнала «РБК» для этой статьи).

Бывший чемпионСейчас группа состоит из двух направлений — оптового и розничного, последним управляет ООО «Фирма «Санги Стиль». В группу также входят «Южная логистическая компания», «Севкавспецторг-2» (управляет недвижимостью) и несколько ИП. 80% бизнеса контролирует Щербаков, 20% — Аксененко. Стратегия и маркетинг — дело Щербакова, Аксененко отвечает за финансы и все связанное с недвижимостью.

Больше 80% продаж оптового бизнеса приходится на поставки в «Санги Стиль», говорит Щербаков. Без учета внутренних продаж выручка группы в 2014 году, по его словам, составила около 12 млрд руб., в этом году он рассчитывает довести ее до 15 млрд.

Из дистрибьюторского бизнеса выросли все крупные сети дрогери, утверждает Щербаков: и «Рубль Бум» (Саратов, 494 магазина на конец 2014-го, по данным «INFOLine-Аналитики»), и «Улыбка радуги» (Санкт-Петербург, 321 магазин; здесь и далее данные компаний на 5 марта 2015 года), и «Южный двор» (Москва, около 400 магазинов). Единственное исключение — сеть «Подружка» (Москва, 143 магазина), которую основал один из создателей «Вимм-Билль-Данн» Михаил Дубинин.

Первый розничный магазин «Санги Стиль» открыл еще в 1999 году, но успешным опыт тех лет Щербаков не считает: «Мы очень долго пробовали, открывали, закрывали». Массовое развитие розницы компания начала перед кризисом, в 2007-м. Обвал 2008-го позволил арендовать помещения дешевле и привел в сеть покупателей. «В такие моменты появляется задача купить бытовую химию либо дешевле, либо с большими скидками», — замечает бизнесмен. Кредитовал развитие, по его словам, Сбербанк.

По данным исследования INFOLine Retail Russia Top Drogerie, на конец 2010 года у «Санги Стиля» было 650 магазинов — это была крупнейшая сеть дрогери в России.

«Санги Стиль»

Средняя площадь магазина: 120 кв. м (около 100 кв. м торговой площади)

Ассортимент: 8800–12 000 наименований

Средний чек: 270–280 руб.

Ставка на свое

В декабре того же 2010-го в Новороссийске открылся первый магазин «Магнит Косметик». В сообщении компания назвала его экспериментальным, объяснив, что хочет получить «практическое подтверждение расчетным параметрам» магазинов нового для себя формата дрогери.

В 2011-м «Магнит» запустил уже 208 таких магазинов (всего за тот год — 1254 точки всех форматов). В 2012-м на новый формат пришлась почти треть открытий, и по итогам года ретейлер отчитался о 692 магазинах дрогери (10% его магазинов). За два года «Магнит» с легкостью выстроил крупнейшую сеть. Однако по выручке (5,73 млрд руб.) «Магнит Косметик», согласно оценке «INFOLine-Аналитики», отставал не только от «Санги Стиля» (6,4 млрд руб.), но и от других игроков в пятерке крупнейших.

В это время «Санги Стиль» перестал активно открывать новые магазины, вспоминает Щербаков: выросли арендные ставки и конкуренция. В компании взялись за развитие собственных торговых марок (СТМ). «Магнит», имея лучшие бонусы, большие скидки и переговорные возможности, чаще всего давит ценой, мотивируя покупателя приходить к ним, потому что у них дешевле всего. Но раз мы культивируем нахождение рядом с «Магнитом», нам нужно было свое конкурентное преимущество», — рассказывает предприниматель.

Мы с Щербаковым заходим в комнату в офисе «Санги Стиля», где проходят тренинги для сотрудников компании. В помещении размером примерно 30 кв. м две стены полностью заняты стеллажами с продукцией под собственными марками «Санги Стиля»: от жидкого мыла, зубной пасты и дамских прокладок до средства для стирки в капсулах. Здесь есть как недорогие продукты, так и явно тянущие по виду на верхний ценовой сегмент.

Сейчас у «Санги Стиля» таких товаров больше 1 тыс. (весь ассортимент — до 12 тыс. наименований), на них приходится 26–27% продаж в денежном выражении. Других сетей с такой же высокой долей СТМ среди продавцов FMCG и дрогери гендиректор компании «INFOLine-Аналитика» Михаил Бурмистров назвать не смог.

По словам Щербакова, продукты под СТМ в «Санги Стиле», как правило, на 5–10% дешевле брендированных конкурентов и чистая рентабельность по ним — 5–7% (против 1,5–2% по брендированным товарам). Для сотрудников компании действует система мотивации, стимулирующая их продавать товары под СТМ, говорит Щербаков. Перевыполнив план по продажам таких товаров, продавцы получают бонус до 12% от суммы продаж СТМ (при выполнении плана — 10%, а при достижении 90% плана — 8%).

Шампунь «Природный источник» (СТМ «Санги Стиля») с расстояния в пару метров можно перепутать с «Чистой линией», а мужская серия «Природный источник For Men» выполнена в характерном для нескольких марок темно-синем цвете. В магазине и эти, и другие продукты выставлены рядом с брендированными. «Мы решили сделать свой продукт в том же стиле», — признается Щербаков и уверяет, что претензии Unilever, производителя «Чистой линии», их юристы урегулировали без суда. Unilever «находится в процессе формирования позиции» по данному вопросу, ответил журналу «РБК» представитель компании. «В суд по этому поводу мы не обращались и пока не планируем», — сообщил он.

Хотя высокая доля СТМ — модель бизнеса, которую «Санги Стиль» копирует у европейских сетей дрогери, поставщики брендированной продукции от этой идеи не в восторге. «Нам как производителям это, конечно, не всегда помогает», — признается сотрудник крупного производителя косметики и бытовой химии.

«Санги Стиль» хочет продавать больше помады и духов: от их покупки не откажутся в кризис даже жительницы небольших поселков

Продукция под собственными марками сетей обычно расставляется на лучших местах и находится в приоритете, а значит, пространство для продуктов других поставщиков на полке уменьшается, говорит коммерческий директор Splat (производитель зубной пасты и других средств для ухода за полостью рта) Игорь Климкин. А если для продукции под собственными марками предусмотрена маркетинговая активность, это сокращает еще и возможности продвижения в сетях товаров сторонних поставщиков, продолжает он. Чем могут ответить производители брендированных продуктов? «Во-первых, предлагать новинки, которые они не смогут сделать [под СТМ], во-вторых, наращивать лояльность покупателей к нашим брендам, чтобы люди шли именно за брендом, а не просто за шампунем за 20 руб.», — говорит сотрудник крупного производителя косметики и бытовой химии.

Обновление «Магнита»

Резко стартовав в новом формате, в 2013-м «Магнит» развитие новой сети приостановил: за год «Магнит Косметик» даже уменьшилась на шесть магазинов. Сергей Галицкий был недоволен результатами работы сети, решено было открываться только в местах, где рентабельность будет выше, чем у продовольственных магазинов «Магнита», а она у компании традиционно самая высокая среди публичных российских ретейлеров.

Для «Магнита» это пока небольшой бизнес, говорил в интервью «Снобу» Галицкий. «Но это наш сегмент, туда ходят те же самые люди, что и в «Магнит», — подчеркнул он. Замедлив экспансию, «Магнит» улучшил операционные показатели сети дрогери: за 2013-й число покупателей в магазинах, работающих больше года, выросло почти на 11% (в целом по компании снизилось на 1,3%), а средний чек — на 3,7% (в целом по компании — плюс 5,22%).

В 2014-м «Магнит» возобновил агрессивное расширение дрогери. В начале осени открылся первый ребрендированный «Магнит Косметик»: изменился не только дизайн вывески (новый логотип с рисунком сердца совсем не похож на лого «большого» «Магнита»), но и организация пространства и ассортимент.

«80% аудитории «Магнит Косметик» — женщины, которые приходят в магазин также за эмоциями, а не только за новой помадой», — объясняет ребрендинг директор формата дрогери «Магнита» Сергей Гончаров. Обновлено внешнее оформление магазинов, внутри они стали светлее и просторнее, появились открытые витрины. В обновленном формате открываются все новые магазины, а старые, по словам Гончарова, планируется ребрендировать примерно по 200 в год. К концу 2015-го половина точек сети должны работать в новом формате, рассчитывают в компании.

Осенью прошлого года рентабельность формата дрогери по EBITDA у «Магнита» составляла 16–18%, писали аналитики Sberbank CIB (в целом по «Магниту» за девять месяцев 2014-го — 11,17%) и имела потенциал вырасти еще. Дмитрий Щербаков говорит, что это выше, чем у большинства конкурентов. «Санги Стиль», по его словам, показатель EBITDA не считает, а по чистой прибыли рентабельность сети составляет около 2%. Рентабельность «Магнит Косметик» по чистой прибыли превышает 10%, оценил старший аналитик Sberbank CIB Михаил Красноперов.

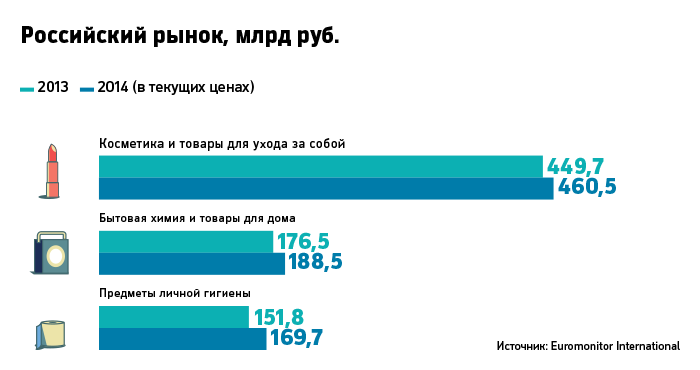

Красота в ассортиментеДрогери — довольно небольшой канал продаж по сравнению с продовольственной розницей. К примеру, выручка «Магнита» от магазинов косметики в 2014 году составила 19,8 млрд руб., а от продовольственных — почти 743 млрд.

Но зачем покупателю идти в такой магазин, если большинство товаров из ассортимента дрогери можно купить в гипермаркете или продовольственном магазине поменьше? «Конечно, вы пришли в гипермаркет, кинули стиральный порошок в тележку и дальше пошли», — признает Щербаков.

Изначально дрогери росли благодаря дефициту крупных продовольственных форматов: это были магазины у дома. Но с развитием продовольственных сетей конкурировать за покупателя все сложнее.

В других странах дрогери привлекают наиболее активных и продвинутых потребителей, готовых экспериментировать и формировать будущие тенденции рынка, рассказывает Климкин. Такие магазины более гибки в вопросах ассортимента и могут быть драйверами рынка, экспериментируя с новинками и организуя целевые программы лояльности.

«По нашим оценкам, на [дрогери в России] приходится около 15% всех продаж товаров для ухода за полостью рта», — говорит Климкин. За счет широкого ассортимента (в дрогери наименований продукции обычно больше, чем в других магазинах), высокой промоактивности, работы консультантов в зале и наличия программ лояльности для покупателей в среднем магазине дрогери в месяц продается больше продукции, чем в магазинах других форматов, объясняет он. А по показателю средних продаж с торговой точки этот формат уступает только гипермаркетам. 46% ассортимента дрогери приходится на средства по уходу за собой, и в продажах косметики дрогери — один из важнейших для компании форматов, говорит и представитель Henkel (производит бытовую химию и косметику под марками Persil, «Ласка», «Пемолюкс», Schwarzkopf, Palette, Syoss и др). Для поставщиков дрогери интересны именно тем, что позволяют представить более широкий ассортимент, а «российский потребитель любит пробовать все новое».

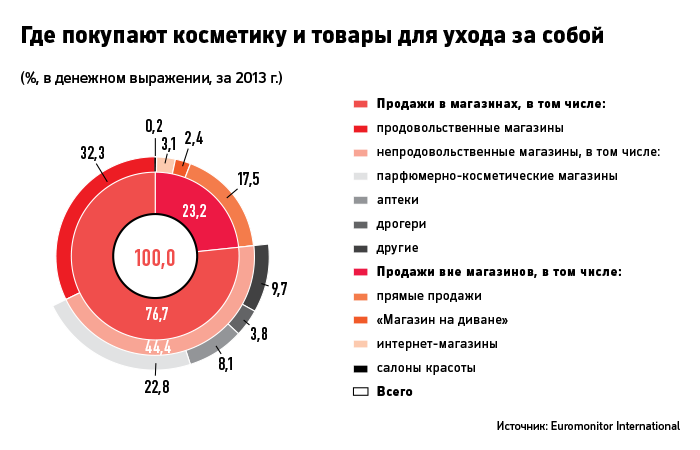

Единственный путь для дрогери — становиться более специализированными, убежден Щербаков. Поэтому «Санги Стиль» теперь сосредоточен на развитии продаж всего, что связано с красотой. Здесь гораздо важнее умение продавать, объясняет он, и сети, специализирующиеся на парфюмерии и косметике, в первую очередь «Л’Этуаль» и «Иль де Ботэ», заняли более высокую ценовую нишу.

«Мы работаем в поселках, где живет от 5 тыс. человек. Значит, там 1000–1200 потребительниц товаров красоты — помады или парфюмерии, которые и в кризис тоже будут все это покупать», — уверен Щербаков. «Санги Стиль» не только стал расширять ассортимент декоративной косметики и духов, но и добавил, например, женские колготки. За продажи косметики продавцы сейчас получают бонусы по той же системе, что и за продажи товаров под СТМ, рассказывает бизнесмен.

Это логичный шаг, считает член правления Российской парфюмерно-косметической ассоциации Анна Дычева-Смирнова: за последние годы траты на уход за собой превратились для россиян из роскошных в привычные, потребители не готовы отказываться от них даже в кризис. К тому же больше внимания уходу за собой начали уделять мужчины, а значит, целевая аудитория таких магазинов растет.

«Да, у их покупателей меньше денег [чем в «Л’Этуаль», «Иль де Ботэ» и «Рив Гош»], но потребности те же. Поэтому они пытаются при низкой цене на регулярный ассортимент играть на потребностях людей, которые хотят пробовать новое», — говорит сотрудник крупного производителя косметики и бытовой химии. «Есть у тебя 5000 руб. в кармане в месяц или 100 000, какую-то часть ты все равно потратишь на уход за собой. Все хотят выглядеть хорошо, и траты на это постепенно сдвигаются вниз по пирамиде [доходов населения]», — соглашается сотрудник крупного производителя косметики и бытовой химии.

Увеличив долю косметики в своих обычных магазинах, Дмитрий Щербаков готов пойти дальше: создать формат магазинов, где помада и духи будут основой ассортимента. Такие магазины «Санги Стиль» мог бы открывать не только в стрит-ретейле, но и в крупных торговых центрах, став конкурентом парфюмерно-косметических сетей.

Присутствие мультибрендового парфюмерно-косметического магазина обязательно для торгово-развлекательного центра практически любого формата, говорит Анастасия Кузнецова, старший директор отдела торговой недвижимости Cushman & Wakefield: иначе торговый центр не сможет предоставить покупателю полный ассортимент товаров и услуг. Если парфюмерно-косметический магазин занимает площадь от 500 кв. м, то он становится мини-якорным арендатором и генератором покупательского потока. Но и сам по себе формат дрогери был бы востребован в торговых центрах и в Москве, и в регионах, считает Кузнецова. А крупные форматы (от 800–1000 кв. м) могли бы стать мини-якорными арендаторами.

Первую попытку на рынке косметики «Санги Стиль» уже сделал: в 2012 году в Краснодаре открылся «магазин красоты». Партнером сети по этому проекту был концерн L’Oreal. По словам Щербакова, производитель помогал с концепцией магазина и маркетингом, но в ассортименте была косметика и других брендов. «Мы рассматривали этот магазин как флагманский. Получили на нем достаточно опыта — как положительного, так и не очень», — признается предприниматель. Генеральный секретарь L'Oreal в России Жорж Шишманов не стал комментировать проект, сославшись на политику компании.

Попробовав продавать косметику в этом «магазине красоты», «Санги Стиль» решился увеличить долю помады, туши и других «женских штучек» в ассортименте магазинов основного формата. Сейчас декоративная косметика, по словам Щербакова, вытеснила шампунь со второго места по продажам в его сети.

Испытал себя в качестве парфюмерно-косметического ретейлера и «Магнит». В ноябре 2012 года компания открыла в Краснодаре магазин Rouge, который должен был стать конкурентом «Л’Этуаль» и «Иль де Ботэ». Больше таких магазинов не появилось, а к концу 2013-го проект свернули. Сергей Галицкий объяснил появление магазина тем, что дал своим менеджерам «право ошибиться».

Поход на Москву

28 ноября 2014 года «Магнит» объявил об открытии тысячного магазина дрогери — в поселке Мишкино Курганской области с населением 8 тыс. жителей. «Санги Стиль» рассчитывал открыть свой тысячный магазин в феврале, говорит Дмитрий Щербаков, но кризис «внес коррективы».

Осенью «Магнит» заявлял о намерении открыть в 2015 году 500 магазинов дрогери и возможном увеличении этой цифры до 700 магазинов. Теперь прогноз поднят до 800 магазинов, замечает Сергей Гончаров. В долгосрочной перспективе, полагают аналитики Sberbank CIB, «Магнит» мог бы занять 20% российского рынка парфюмерии, косметики и товаров для дома, объем которого оценивается в 1,5 трлн руб.

На 2015–2017-й «Санги Стиль» запланировал открывать по 200–240 магазинов в год. Сегодня магазины компании есть в 19 регионах — во всем Южном федеральном округе, а также в Воронежской, Белгородской, Курской, Саратовской и Тамбовской областях. Ближайшая к Москве область присутствия сети — Тульская.

Выход в Подмосковье Щербаков называет главной задачей для «Санги Стиля». «Особенно большой потенциал для дальнейшего развития канала дрогери мы видим в Москве», — говорит представитель Henkel. У крупных сетей, работающих в Москве и Петербурге, выручка с квадратного метра вдвое выше, чем у региональных, констатирует Михаил Бурмистров: у «Южного двора» и «Улыбки радуги» — больше 250 тыс. руб. в год, а уровень «Рубль Бума», «Санги Стиля» и «Магнита» — 120–150 тыс. руб. в год.

В 2013 году в России было около 40 сетей магазинов формата дрогери, говорит Анна Дычева-Смирнова, и пока в этой нише есть свободное место: рынок сможет «переварить» 15–20 тыс. таких магазинов, а сейчас их меньше 10 тыс.

По данным «РБК.research», еще в 2013-м Краснодар опережал все российские города по концентрации парфюмерно-косметических магазинов: на 100 тыс. жителей там было 13,27 таких торговых точек. Лишь в 2014 году он опустился на второе место, уступив Калининграду.

«Если мы натренировались здесь, то нам гораздо проще войти в Брянскую область, где близко нет таких игроков», — заявляет Щербаков. Конкуренции с «Магнитом» на новых территориях бизнесмен не боится: «В Краснодаре оттачиваются все новинки и технологии «Магнита», у нас от этого силы появляются. Так что у нас уже иммунитет».

При участии Ксении Шамакиной и Анны Левинской