Аналитики АКРА предупредили о снижении цен на сталь в России к 2022 году

Черным по белому

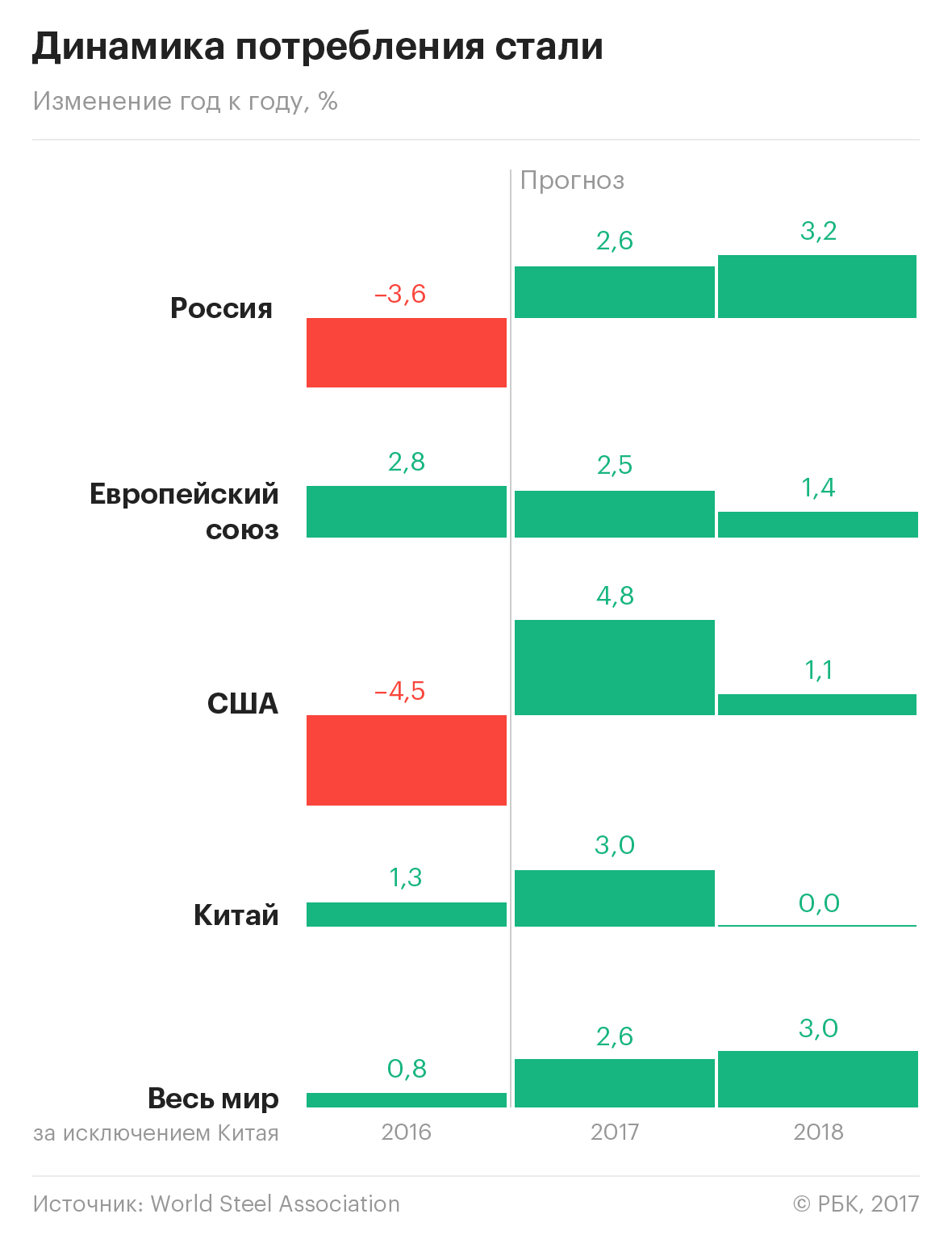

Согласно прогнозу рейтингового агентства АКРА (есть в распоряжении РБК), цены на сталь в России в ближайшие пять лет, то есть до 2022 года, будут снижаться. Аналитики агентства объясняют эту тенденцию избытком предложения на рынке стального проката, а также ожидаемым падением цен на сырье для его производства — железную руду и уголь. Аналогичными будут и мировые тренды. «Рост загрузки мировых сталелитейных мощностей на фоне удешевления сырьевых товаров постепенно снизит цены на стальной прокат», — говорится в отчете АКРА, озаглавленном «Белая полоса на рынке черных металлов заканчивается, но кредитоспособность российских производителей улучшится».

Таким образом, завершается период восстановления цен в этом сегменте. В сентябре 2017 года российские производители предлагали горячекатаный прокат на экспорт по $600 за 1 т (на условиях поставки в портах Черного моря). Это максимальная отметка с 2013 года. Росту цен на сталь сопутствовал и рост цен на сырье — железная руда и коксующийся уголь подорожали в этом году на 20%.

Аналитики АКРА указывают, что это произошло под влиянием разовых факторов, а фундаментальных причин для сохранения цен на текущих уровнях нет. «С 2017 по 2020 год цены на горячекатаный лист на внутреннем рынке (на фоне их ожидаемого падения на мировом) могут снизиться с 29,6 тыс. до 27,7 тыс. руб., арматура за указанный период подешевеет с 26,8 тыс. до 25,2 тыс. руб. за 1 т», — прогнозирует АКРА. При этом, по ожиданиям агентства, с 2017 по 2022 год производство стали в стране увеличится с 70,5 млн до 73,8 млн т, что позволит загрузить мощности российских сталеваров до уровня 82% (сейчас — 80%).

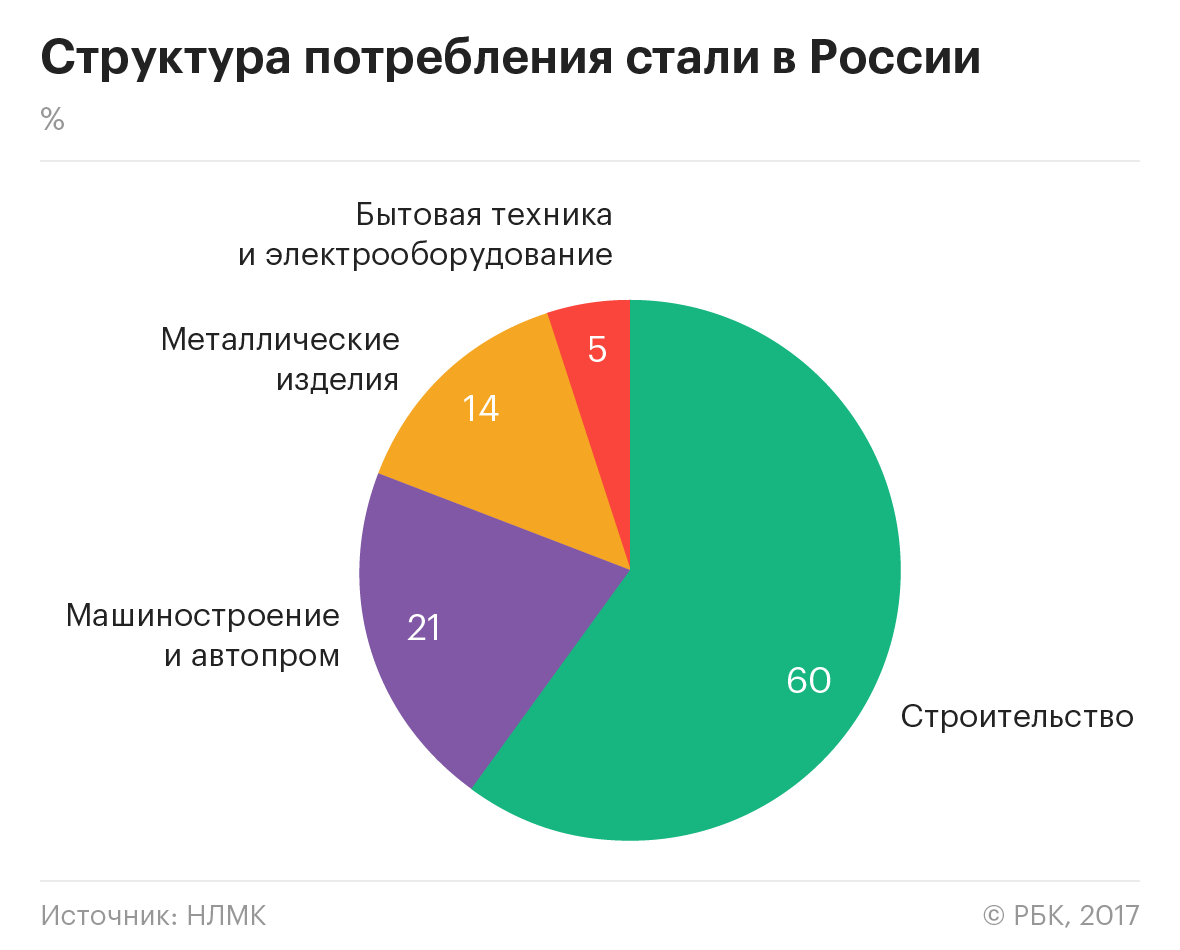

В частности, обеспечить загрузку металлургических заводов поможет спрос в строительстве, который восстанавливается на фоне снижения ставок по ипотечным кредитам. Средневзвешенная ставка по ипотеке за девять месяцев 2017 года составила 11,3% — это минимальный уровень за десять лет, следует из презентации НЛМК.

40% произведенной стали Россия экспортирует: в 2016 году Россия поставила за рубеж 28,5 млн т из произведенных 70,4 млн т.

Донецкий сюрприз

Цены на российскую сталь, используемую в строительстве, сейчас находятся под давлением импорта из ДНР, предприятия которой поставляют в Россию продукцию по заниженной цене, сказал РБК директор корпоративных рейтингов АКРА Максим Худалов. Вице-президент по продажам НЛМК Илья Гущин в разговоре с корреспондентом РБК отметил, что «этот поток [из ДНР], по данным участников рынка, идет в основном по арматуре, объем достаточно большой».

По словам источника РБК в крупном металлотрейдере, металл из ДНР продается по ценам «чуть ниже рыночных». Согласно сертификатам, производителем указан Макеевский меткомбинат (филиал Енакиевского метзавода в ДНР). Как рассказал собеседник РБК, стальную продукцию из ДНР поставляют компании «Внешторгсервис» и «Газ-Альянс». Последняя, по его словам, связана с перебравшимся в Россию украинским бизнесменом Сергеем Курченко. Информацию о связи «Газ-Альянса» с Курченко РБК подтвердили источник в другом металлотрейдере и источник, получивший эту информацию от сотрудника «Газ-Альянса». По его данным, из ДНР в Россию импортируется около 75 тыс. т стали в месяц, еще столько же отправляется на экспорт через порты в Ростовской области.

Контактные телефоны «Внешторгсервиса» и «Газ-Альянса» (зарегистрирована в Нижнем Новгороде) не отвечают. Представитель Курченко отказался от комментариев.

«Покупать такой металл избегают только трейдинговые дома крупных компаний, котирующихся в Лондоне, а обычным трейдерам чего бояться», — сказал собеседник РБК. По мнению Худалова, импорт по заниженным ценам — проблема временная, поскольку заводы таким образом теряют рентабельность. Российские горно-металлургические компании поставляют необходимое сырье для металлургических заводов ДНР через Росрезерв, как писал ранее РБК. «Получается, что [российские] компании снабжают сырьем их, а потом страдают от демпинга», — сказал один из собеседников РБК.

Китайская шкатулка

Прогнозируя планомерное снижение цен на сталь, Худалов при этом не исключает их скачков в ближайшие месяцы. Причина — ограничение производства стали в Китае на фоне низкого уровня мировых запасов этой продукции. Сейчас Китай производит почти половину мирового объема стали (в 2016 году его доля составила 49,6%, или 808 млн т), но ускоренными темпами сокращает сталелитейные мощности. В 2016 году Китай законсервировал 65 млн т мощностей. Экспорт стали из Китая в октябре 2017 года составил всего 4,98 млн т — на 35% меньше, чем в октябре 2016 года.

По прогнозам АКРА и НЛМК, Китай сократит мощности на 150–160 млн т. С 15 ноября по 15 марта Пекин вводит «зимние ограничения» на производство этой продукции, чтобы победить смог. Ожидается, что в этот период будут остановлены мощности по производству 35 млн т стали.

Но прогнозы металлургов и аналитиков по влиянию этих мер на рынок стали сильно разнятся. «Сейчас на рынке циркулирует целый ряд прогнозов о росте цен. Прогноз Telegram-канала «Немиттал» о том, что ограничения производства стали в Китае могут взвинтить цены на мировом рынке до $600–700 за 1 т, определенно имеет право на жизнь», — сообщил РБК представитель «Северстали». Однако он добавил, что сама «Северсталь» более осторожно смотрит на влияние этих ограничений, поскольку видит множество факторов, которые будут сглаживать эффект от снижения производства.

«Это, во-первых, снижение потребления стали в Китае зимой — как сезонное, так и из-за ограничений производства цемента. Во-вторых, возможности сокращения запасов стальной продукции в Китае. В-третьих, возможности по замещению чугуна ломом в конвертерных печах, что позволит поддержать выпуск стали при ограничении производства чугуна (наиболее грязное производство. — РБК)», — пояснил представитель «Северстали». Компания считает реалистичным снижение месячного экспорта из Китая на 2 млн т. Эти объемы заменят другие производители, поскольку свободных мощностей в мире достаточно, но, возможно, на рынок придут игроки с более высокими издержками, предполагает представитель «Северстали». По прогнозу компании, это может привести к росту цен на сталь на $20 за 1 т.

По мнению аналитиков БКС, ожидания металлургов завышены. В компании не считают, что сокращения выпуска стали в Китае повлияют на рынок в краткосрочной перспективе. Ограничения не должны быть весомыми, поскольку могут привести к необходимости для Китая импортировать сталь, прогнозирует БКС в своем обзоре в среду, 15 ноября. К тому же, как сообщило агентство Reuters, только четыре из 28 городов Китая выполнили поставленные перед ними в октябре задачи по сокращению производства стали.