Лекарства для Абрамовича: как Biocad стал лидером по биотехнологиям

«Мне интересно решать сложные задачи, — говорит сооснователь и президент Biocad Дмитрий Морозов. — Интересно искать средства от тех заболеваний, которые невозможно вылечить на современном этапе развития науки, например в сфере онкологии. Чем сложнее заболевание, чем меньше шансов его вылечить — тем мне интереснее». С РБК Морозов беседует в Москва-Сити: здесь компания арендует небольшой офис для встреч с партнерами. Основной офис у Biocad — в Санкт-Петербурге. Туда Морозов переехал несколько лет назад строить компанию «своей мечты». Сейчас Biocad включает два завода и три исследовательских центра. В портфеле компании 17 лекарств-дженериков, пять биоаналогов и пять оригинальных препаратов, на разных стадиях разработки — еще 40. По данным «СПАРК-Интерфакс», в 2014 году выручка Biocad составила 8,4 млрд руб., чистая прибыль — 4,8 млрд руб. (данных за 2015 год пока нет).

Морозову в основанной им компании теперь принадлежит только 30%. В мае 2014 года о приобретении 70% Biocad объявили Millhouse Capital Романа Абрамовича и один из крупнейших в России производителей лекарств «Фармстандарт». Millhouse Capital стала владельцем 50% компании, сумма этой сделки не раскрывалась. А «Фармстандарт» за 20% заплатил $100 млн (3,5 млрд руб. по курсу на дату платежа). Исходя из этой суммы, получается, вся Biocad могла быть оценена в $500 млн («Ведомости» со ссылкой на источник, близкий к одной из сторон сделки, сообщали, что Millhouse Capital покупала долю, исходя из меньшей оценки; представитель компании Джон Манн не стал комментировать РБК стоимость приобретения).

Bloomberg в 2013 году, сообщая, что контрольный пакет компании выставлен на продажу, со ссылкой на близкие к сделке источники, называл еще более высокую оценку Biocad: от $750 млн до $1 млрд.

За последние десять лет на российском фармацевтическом рынке было несколько сделок со сравнимыми суммами, говорит управляющий партнер Novus Capital (консультирует сделки M&A) Александр Лобаков. Но ни одна из проданных за эти годы крупных компаний не специализируется на производстве биотехнологических препаратов.

Лекарства от скуки

«Фармацевтика будет бурно развиваться в ближайший век, потому я и решил в нее инвестировать», — говорит Морозов. В 2001 году он, на тот момент совладелец банка «Центрокредит», «заскучав» от работы в банке, которая не приносила ему удовлетворения, продал долю в бизнесе и вложил вместе с партнером около $8 млн в фармацевтический завод и собственный научно-исследовательский центр.

Партнером по бизнесу стал Андрей Карклин, с которым они познакомились, когда Морозов скупал алюминиевые активы, вспоминает бизнесмен. ЗАО «Биокад», по данным ЕГРЮЛ, 25 июля 2001 года в равных долях учредили Дмитрий Морозов и Татьяна Дубровская. Дубровская, по словам Морозова, — гражданская жена Карклина. Связаться с Карклиным РБК не удалось.

Оригиналы и копии

Работа над инновационным лекарством начинается с базовых исследований: на этой стадии из 10 тыс. молекул выбирается одна, на основе которой может быть получено новое лекарство. Доклинические и клинические испытания проводятся последовательно на клеточном уровне, животных и людях. Регистрация готового лекарства занимает несколько лет. Первые годы после вывода на рынок инновационное лекарство (его также называют оригинальным) находится под патентной защитой, по окончании которой другие производители вправе выпускать дженерики и биоаналоги этого препарата.

Дженерики производятся путем химического синтеза. Биоаналоги — это те же дженерики, но не химического, а биологического происхождения. В отличие от дженериков биоаналоги не являются точной копией оригинального препарата.

Начали партнеры с производства на подмосковном заводе биологически активных добавок с содержанием бифидобактерий. Препараты для нормализации микрофлоры кишечника продавались под брендом «Бифидумбактерин». В 2004 году, по данным IMS Health, его продажи составили около 3 млн руб., затем пошли вниз. По словам Морозова, проект оказался неудачным и Biocad была вынуждена его закрыть. Постепенно наладили производство и лекарств, причем первым в 2005 году вывели на рынок оригинальный препарат — противовирусный «Генферон».

В какой-то момент интерес Карклина к участию в проекте, по словам Морозова, остыл. В 2011-м долю, которую, как говорит Морозов, контролировал партнер, приобрел Газпромбанк (в отчетности банка с 2011 года этот актив не упоминается). Точный размер пакета и сумма сделки тогда не раскрывались, отказался назвать их Морозов и сейчас.

В 2013 году стало известно, что контрольный пакет Biocad выставлен на продажу: по данным Bloomberg, покупкой интересовались американские гиганты Pfizer и Amgen. Морозов называет среди тогдашних претендентов еще и израильскую Teva Pharmaceutical Industries. Вопрос о покупателе, по словам Морозова, согласовывали и с ним как с одним из акционеров компании. «Я исходил из понимания того, с кем мне и моей команде будет комфортно работать, — объясняет он. — Мне хочется создавать компанию своей мечты с приятными мне людьми». Так 70% Biocad оказались у «Фармстандарта» и структур Романа Абрамовича (по данным «Ведомостей», часть своего пакета продал им и Морозов). Представители Pfizer и Teva от комментариев отказались, Amgen и Газпромбанк на запросы РБК не ответили.

Для Абрамовича фармацевтика — не новая отрасль, а «Фармстандарт» — не чужая компания. Именно Millhouse Capital в 2003 году на базе пяти заводов создала холдинг «Фармстандарт», а в 2008 году продала его Виктору Харитонину и Егору Кулькову. Сейчас у Абрамовича фармацевтических активов в России нет, говорит представитель Millhouse Джон Манн.

Доля в Biocad, по словам Манна, — перспективная инвестиция для компании, которая привыкла вкладывать «в технологии будущего». «Фармстандарт» считает эту покупку «финансовыми инвестициями, преследующими стратегические цели», сообщала компания в 2014 году. Получить более детальные объяснения о том, почему они оценили Biocad в пять годовых выручек, от покупателей не удалось: помощница Харитонина сказала РБК, что компания не будет общаться на тему Biocad, запросы в «Фармстандарт» остались без ответа. «Нужно смотреть на потенциальный рынок, какую долю в нем компания может теоретически занять в перспективе», — считает аналитик БКС Марат Ибрагимов. «Фармстандарт» и Millhouse заплатили именно за потенциал Biocad, уверен он.

Какой именно потенциал увидели в Biocad Роман Абрамович и Виктор Харитонин? Опрошенные РБК участники рынка и аналитики называют три основные версии. Первая — инвестиции в инновационные препараты, которые Biocad рассчитывает вывести на рынок в ближайшие несколько лет. Вторая — инвестиции в дженерики и биоаналоги, которые компания выводит на рынок уже сейчас. И наконец — превращение конкурента в борьбе за поставки по госконтрактам в партнера.

Переехал за головами

К 2010 году, когда Морозов перебрался в Санкт-Петербург, у Biocad уже был завод в Красногорском районе Подмосковья и R&D-центр (research & development) в Чеховском. В Северную столицу Biocad, по словам Морозова, пригласила тогдашний губернатор Валентина Матвиенко, предложив на выбор несколько участков для создания нового производства.

Год спустя Biocad открыла в ОЭЗ Санкт-Петербурга (из 36 резидентов зоны 12 относятся к биомедицинскому кластеру) R&D-центр, вложив в него около 120 млн руб. В 2013 году запустила там же первую очередь завода (сумма инвестиций — 330 млн руб., в том числе заемные средства), который производит не только лекарства, но и сырье для них — субстанции. Еще через год компания открыла уже третий R&D-центр, инвестировав в него больше 200 млн руб.

«В Петербурге мы получили доступ к талантливой молодежи из самых разных университетов, — говорит Морозов. — Раньше этих людей было просто неоткуда взять. В Москве я потратил бы гораздо больше времени на создание машины по поиску талантов: столичная молодежь не хочет идти в лаборатории». Сейчас три R&D-центра Biocad включают 17 лабораторий, в них работают около 350 человек. Средний возраст работников Biocad, по словам Морозова, — 28 лет. Один из R&D-центров в Петербурге занимается исследованием малых химических молекул, два других — в Петербурге и Москве — биологических молекул. Biocad, по словам Морозова, занимается полным циклом разработки лекарств.

Из всех затрат Biocad на продукт вложения в разработку занимают больше 70%. В 2015 году Biocad потратила на R&D 1,2 млрд руб. «Мы пять-шесть лет несем затраты, проводим клинические исследования, содержим штат сотрудников, — перечисляет Морозов. — Естественно, все эти издержки ложатся в стоимость конечных препаратов». В мировой практике затраты на разработку инновационного препарата составляют до 90% от его цены в аптеке, говорит гендиректор «РМИ Партнерс» (управляет проектами «РоснаноМедИнвест» и «НоваМедика») Владимир Гурдус.

В портфеле разработок у Biocad сейчас больше 30 оригинальных препаратов, правда, до клинических испытаний пока дошли только четыре из них. Один из препаратов выйдет на рынок в этом году, а с 2018 года компания планирует выпускать на рынок по два-три оригинальных лекарства ежегодно, обещает Морозов. Он рассчитывает, что из препаратов, сейчас находящихся в разработке, патенты получат больше половины.

Конкуренция в классе

Суммы инвестиций в разработку, которые называет Морозов, отличаются от вложений мировых фармацевтических гигантов даже не в разы, а на порядки. Например, Janssen, фармацевтическая «дочка» Johnson & Johnson, в 2014 году инвестировала в R&D $6,2 млрд. Средняя стоимость разработки инновационного препарата — €1,25 млрд, а срок его вывода на рынок — 14 лет, рассказывал в интервью РБК сопредседатель правления Janssen Хоакин Дуато.

Biocad в 2013 году вывела на рынок свой оригинальный препарат «Альгерон» для лечения гепатита С. Разработка заняла пять лет и стоила около $5 млн. По тем временам это была передовая разработка, но сейчас разработки такого уровня для нас «детский сад», признает Морозов: «Мы взяли известную молекулу, сделали ее чуть-чуть по-другому и получили оригинальный препарат». Такие разработки, объясняет он, называются next-in-class: это новые препараты в своем классе, с улучшенными свойствами уже существующих. Такие лекарства тоже относятся к инновационным и защищаются патентами. «Полностью инновационные препараты в категории first-in-class — это принципиально новые препараты, которых на рынке еще не было, — объясняет разницу вице-президент по развитию бизнеса компании «Роста» Милош Петрович, ранее возглавлявший российское подразделение швейцарской Roche. — Next-in-class — это новые молекулы, но механизм их действия уже понятен». Создать лекарство next-in-class и стоит намного дешевле, и времени занимает меньше: это десятки миллионов и три-пять лет, говорит Петрович.

Инновации в России и крутятся вокруг разработок новых форм использования уже существующих молекул, констатирует Гурдус. «Чтобы вложить в R&D миллиарды долларов, нужно эти деньги заработать либо привлечь инвесторов. Но их на рынке пока нет», — разводит руками он. Кроме Biocad Гурдус перечисляет еще несколько российских компаний, разработки которых «на российском рынке вполне конкурентоспособны»: «Генериум» (проект Виктора Харитонина), «Р-Фарм» и возглавляемую им «НоваМедику». Директор по развитию RNC Pharma Николай Беспалов добавляет к списку «Полисан».

«30 инновационных препаратов в разработке (эту цифру называет Морозов. — РБК) — это очень много, пожалуй, сейчас это лучший результат на рынке», — считает председатель правления некоммерческого партнерства «Союз фармацевтических и биомедицинских кластеров России» Захар Голант. У «Р-Фарм» в разработке сейчас 14 инновационных молекул, две из которых — first-in-class, говорит владелец компании Алексей Репик. У «Генериума», по словам гендиректора компании Дмитрия Кудлая, в разработке девять оригинальных молекул, один оригинальный препарат проходит клинические исследования. У «НоваМедики» в разработке 15 проектов, на рынок выйдут 10–15, рассчитывает Гурдус. У «Полисана» в разработке семь оригинальных препаратов, сказал представитель компании.

А среди производителей биотехнологической продукции полного цикла с Biocad можно сравнить только «Генериум», говорит Андрей Васильев, бывший глава департамента инновационного развития и научного проектирования Минздрава РФ. «Сравнительно много компаний, у которых есть производство полного цикла биотехнологической продукции, — отмечает Николай Беспалов. — Но препараты, которые они выпускают, значительно проще, чем у Biocad».

Продажи «Альгерона» в 2015 году, по данным IMS Health Russia, составили 257,3 млн руб. в оптовых ценах — это примерно 2,9% от общих продаж компании. Препараты next-in-class Biocad будет выводить на рынок и дальше, уверен Морозов. Есть среди разработок компании и несколько препаратов категории first-in-class, продолжает бизнесмен, но говорить о них подробнее отказывается.

Больше дженериков

Пока инновационные препараты в основном только разрабатываются, основную выручку Biocad приносят дженерики и биоаналоги: по данным IMS Health Russia, из 8,9 млрд руб. выручки в 2015 году на оригинальные «Альгерон» и препараты линейки «Генферон» пришлось только 12,5% продаж — 1,1 млрд руб. (здесь и далее данные о продажах — IMS Health Russia). «Дженерики в нашем портфеле преобладают, потому что их быстрее разрабатывать, — объясняет Морозов. — В дальнейшем мы сфокусируемся на разработке оригинальных препаратов, но время от времени будем выпускать и дженерики [с коротким циклом разработки]». От биоаналогов компания планирует отказаться.

Сейчас в портфеле разработок у Biocad два биоаналога и десять дженериков. В этом году Biocad рассчитывает увеличить выручку на 40% за счет вывода на рынок еще двух противоопухолевых биоаналогов — бевацизумаба и трастузумаба, которые вышли из-под патентной защиты в 2015 году.

У Biocad, считает гендиректор IMS Health Russia Николай Демидов, «очень хорошее планирование по выводу аналогов тех препаратов, которые выходят из-под патентов». Права на бевацизумаб (оригинальный препарат «Авастин») и трастузумаб («Герцептин»), так же как и на ритуксимаб («Мабтера»), принадлежали Roche. В 2015 году от продажи трех этих препаратов, по данным IMS Health Russia, Roche выручила 12,6 млрд руб., в 2014 году — 17,3 млрд руб.

В ближайшие несколько лет Biocad планирует выводить препараты против самых «дорогих» болезней, в том числе онкологических и аутоиммунных, говорит Морозов. Будут среди них и дженерики лекарств, выходящих из-под патентной защиты.

Несмотря на то что пока основной портфель Biocad составляют дженерики и биоаналоги, примерно 70% выручки приходится на лекарства, сделанные из собственных субстанций (активное вещество препарата). Этим могут похвастаться далеко не все российские компании: из 350 производителей лекарств в России в прошлом году производством собственных субстанций занимались, по данным Беспалова, только 45 (меньше 13%).

Убрать конкурента

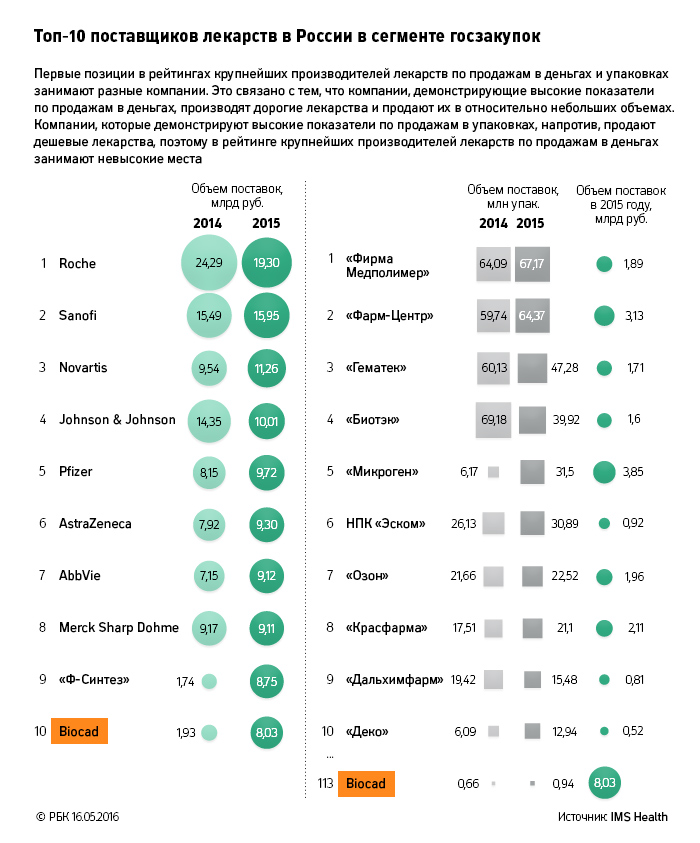

90% продаж Biocad в 2015 году принесли поставки по госзакупкам, свидетельствуют данные IMS Health Russia. Причем большую часть выручки — 67%, или около 6 млрд руб. — обеспечила программа дополнительного лекарственного обеспечения (ДЛО; поставки лекарств для льготников; IMS учитывает поставки по программе «7 нозологий» как ДЛО). Всего продажи лекарств компании, по данным IMS Health Russia, составили в 2015 году 8,9 млрд руб.

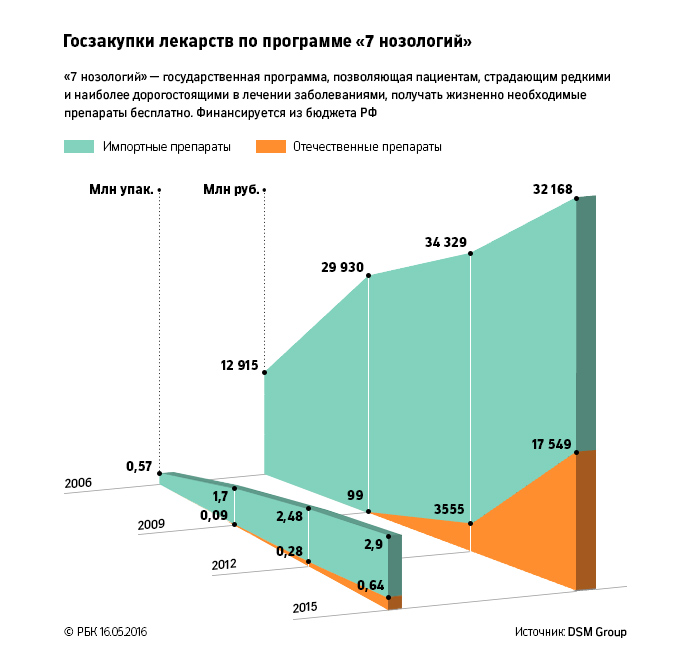

Biocad успешно встроилась в государственную политику импортозамещения в фармацевтике. В принятой в 2009 году «Стратегии национальной безопасности РФ» создание инновационных кластеров и научно-исследовательские разработки в фармацевтической отрасли были признаны приоритетной задачей. Госпрограмма «Фарма-2020» с бюджетом 99,4 млрд руб. предусматривает увеличение рыночной доли отечественных лекарств и рост числа компаний, занимающихся технологическими инновациями в фармацевтике и медицине. Наконец, в декабре 2015 года премьер-министр России Дмитрий Медведев подписал постановление об ограничении госзакупок импортных лекарств, включенных в перечень жизненно необходимых и важнейших лекарственных препаратов. По этому постановлению после 31 декабря 2016 года импортный препарат не может участвовать в госзакупках, если есть предложение хотя бы от двух отечественных поставщиков.

Морозов настаивает, что ориентирует бизнес «не на госзакупки, а на решение определенных проблем». Еще в 2013 году основным генератором выручки Biocad были противовирусные препараты «Генферон» и «Генферон лайт»: по данным IMS Health Russia, от их продаж компания выручила 858,3 млн руб. (36%). Больше 95% этих лекарств продавались на коммерческом рынке.

Но в 2014 году истек срок патентной защиты противоопухолевого препарата ритуксимаб, который под брендом «Мабтера» продает швейцарская Roche. В России препарат упаковывался на заводе «Фармстандарта» в Уфе, «Фармстандарт» же был и остается дистрибьютором препарата. Ритуксимаб государство закупает по программе «7 нозологий» (включает препараты для лечения самых дорогостоящих заболеваний): в 2013 году Roche как единственный производитель поставила этого лекарства на 8,4 млрд руб.

Уже в 2014 году Biocad вывела на рынок свой дженерик ритуксимаба под брендом «Ацеллбия». В первый год Biocad поставила государству препарата на сумму 268,8 тыс. руб., остальное поставила Roche, общая сумма поставок составила 9,1 млрд руб. А в 2015 году, по данным IMS Health Russia, продажи «Ацеллбии» по госзакупкам составили уже 5,4 млрд руб., «Мабтеры» — 3,5 млрд руб. (общая сумма поставок — 8,9 млрд руб.).

В разработке дженерика ритуксимаба Biocad помогло государство: для этого Минпромторг предоставил компании субсидию примерно на 285 млн руб., рассказывал «Ведомостям» замминистра промышленности и торговли Сергей Цыб. Эффект от этих вложений уже в конце 2014 года он оценивал в 6 млрд руб.

Помощь от государства

Biocad — «активный участник государственных программ, направленных на развитие российской фармацевтической промышленности», говорит представитель Минпромторга. Компания, по его словам, выполнила и выполняет больше десятка государственных контрактов по организации производства и проведению клинических исследований инновационных и импортозамещающих лекарств на общую сумму порядка 1 млрд руб.

После вывода «Ацеллбии» выручка Biocad взлетела на 180%, до 8,4 млрд руб. в 2014 году (компания учитывает выручку от поставок препарата в 2015 году в отчетности за 2014 год).

Интересы Biocad и акционеров «Фармстандарта» могут пересекаться не только по ритуксимабу. В 2015 году, по данным RNC Pharma, 70% из 1,5 млрд руб. госзакупок интерферона бета-1б обеспечил «Генериум», около 25% — Biocad. «Генериум», по данным «СПАРК-Интерфакс», принадлежит ЗАО «Лекко». Эта компания — в 100-процентной собственности «Фармстандарта», указано в отчетности компании.

Один из лоббистов фармацевтического рынка, попросивший не называть его имени, считает, что «Фармстандарт» мог вложиться в конкурента, чтобы цены на торгах после вывода дженериков не снижались слишком сильно.

Морозов все вопросы о возможности согласованных действий называет «полным абсурдом». «У «Фармстандарта» есть свои акционеры, у Biocad — свои, — говорит он. — Любая компания стремится к максимизации своей прибыли. А по вашей логике выходит, что я должен сказать «Фармстандарту»: «Ты давай дома сиди, а я буду зарабатывать». Ну и как на это посмотрят акционеры «Фармстандарта»?» Гендиректор «Генериума» Дмитрий Кудлай тоже настаивает, что «говорить о каких-то договоренностях между компаниями невозможно».

Не видит проблемы и ФАС. «Фармстандарт» владеет всего 20% в Biocad, и это не создает угрозы нарушения антимонопольного законодательства», — сказал РБК начальник управления контроля социальной сферы и торговли ФАС Тимофей Нижегородцев.

В 2015 году государственный сегмент рынка был, по данным IMS Health Russia, примерно вдвое меньше коммерческого: 308,3 млрд руб. против 631,7 млрд руб. (по данным DSM Group, 322,9 против 740,6 млрд руб. соответственно). Biocad будет владеть своим сегментом рынка госзакупок до тех пор, пока «государство будет закупать дженерики и выстраивать административные барьеры для иностранцев», считает заместитель гендиректора Stada CIS Иван Глушков. Это сектор с ограниченным числом пациентов и ограниченным финансированием, а стратегия государства может измениться, предупреждает он. Директор ГБУ НИИ организации здравоохранения и медицинского менеджмента департамента здравоохранения города Москвы Давид Мелик-Гусейнов, напротив, уверен, что госзакупки — «понятный, надежный сегмент», стабильный спрос в котором будет всегда.

«Дима неугомонный»

Морозов увлечен идеей поставлять лекарства за границу. В 2015 году экспорт принес компании только 4% выручки. «Мы поставляем лекарства во Вьетнам, Шри-Ланку, страны СНГ, — перечисляет Морозов. — Пока это небольшие объемы, но наши препараты сейчас проходят регистрацию в 47 странах. Как только процесс регистрации завершится, продажи препаратов за рубежом существенно вырастут».

Сможет ли Морозов и дальше конкурировать с международными фармацевтическими гигантами? «Дима неугомонный и, несомненно, будет подтягивать всю компанию к нормальному западному уровню, — считает хороший знакомый Морозова, попросивший об анонимности. — Но не думаю, что при нашей жизни они сравняются с кем-то из Big Pharma: они передовые для России, но до западных компаний-лидеров им пока как до неба. Мы слишком сильно отстали, и нужны слишком большие инвестиции».