Группа Гуцериевых и Шишханова договорилась о покупке «М.Видео»

Финансовая группа «Сафмар» семьи Гуцериевых и Микаила Шишханова приобретет 100% акций инвестиционной компании, принадлежащей Александру Тынковану и его партнерам, которая, в свою очередь, владеет 57,68% акций ПАО «М.Видео», говорится в совместном сообщении. В нем также отмечается, что группа «Сафмар» предложит миноритарным акционерам «М.Видео» продать акции по цене этой сделки.

В соответствии с договором оферты цена составит $7 за акцию «М.Видео». Учитывая, что общий акционерный капитал «М.Видео» разделен более чем на 179,768 млн бумаг, стоимость всей компании составит примерно $1,26 млрд. Из этой суммы Александр Тынкован и его партнеры получат $725,83 млн.

Стоимость акций «М.Видео» после объявления о сделке в течение всего дня, 14 декабря, показывала на Московской бирже положительную динамику и увеличивалась к предыдущему торговому дню на более чем 10% (максимальная стоимость бумаг достигала 414 руб. за акцию). «То, что основные владельцы компании смогли договориться с покупателем о равных условиях для всех акционеров, — это огромная редкость для российского рынка. Обычно про миноритариев забывают», — отмечает управляющий партнер Falcon Advisers Игорь Кованов. По его версии, покупатель в своем предложении не ориентировался на стоимость бумаг на бирже, поскольку акции «М.Видео» не очень ликвидны. Предложение $7 за акцию, или 10–20% премии к рыночной оценке, Кованов назвал «отличным».

Заявка на одобрение сделки уже направлена в Федеральную антимонопольную службу (ФАС), рассказал РБК Александр Тынкован. Это подтвердили в ФАС. Завершение процесса выкупа должно состояться в первом полугодии следующего года. «Обычно на такие сделки уходит три-четыре месяца, пока ФАС рассматривает. Мы рассчитываем на тот же период», — сказал он.

Тынкован не осведомлен о планах группы «Сафмар» по дальнейшей консолидации активов в сфере электроники, поскольку этот вопрос «будет решать новый акционер» после закрытия сделки. После продажи Тынкован и другие акционеры «М.Видео» останутся в менеджменте компании (совете директоров) и продолжат заниматься развитием сети и новыми проектами.

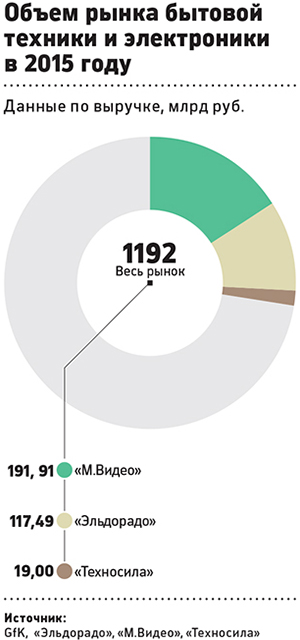

Источники РБК, близкие к участникам сделки, предполагают, что ФАС может одобрить ее с рядом ограничений. «Совокупная доля трех ретейлеров, которые находятся сейчас в периметре «Сафмара», уже превышает 30%,

О том, что «Сафмар» ведет переговоры с «М.Видео», РБК сообщал на прошлой неделе, но акционеры тогда опровергли факт переговоров.

«М.Видео» является одной из наиболее выдающихся компаний в своей отрасли, и мы видим ее как основу, на которой группа «Сафмар» будет развивать свой бизнес в секторе непродовольственной розницы», — приводятся в сообщении слова Михаила Гуцериева.

Ранее в декабре стало известно, что группа инвесторов, связанная с финансовой группой «Сафмар» семьи Гуцериевых — Шишханова, закрыла сделку по приобретению сети электроники и товаров для дома «Эльдорадо» у чешских структур PPF Group N.V. и EMMA Capital. Осенью 2015 года под контроль структур, близких к Шишханову и Гуцериевым, перешла «Техносила». Как рассказывал ранее РБК источник, знакомый с планами группы, «Сафмар» рассматривает возможность покупки и других активов на рынке бытовой техники и электроники. Как сообщил РБК совладелец «Юлмарта» Дмитрий Костыгин, Гуцериев проявлял интерес и к его компании, но «теперь будет не до нас», поскольку интеграция масштабных активов всегда идет непросто. «Им теперь год переваривать покупки. Не факт, что случится мощная синергия. Если дойдет до объединения трех сетей, основной вопрос — кто будет управлять. По логике, менеджеры «Техносилы» больше успели привыкнуть к новому владельцу, но «Эльдорадо» и «М.Видео» намного больше, и форматы разные», — говорит Костыгин.

Не только магазины

Помимо розничной сети в периметр сделки войдет интернет-бизнес компании, рассказал Тынкован РБК. Речь идет в том числе о проекте по созданию торговой площадки, где по аналогии с «Яндекс.Маркет» будут представлены товары, на которых «М.Видео» не специализируется.

Площадка должна заработать в феврале 2017 года; планируется, что уже к концу года ее оборот достигнет 2,4 млрд руб., а через три года — 13,4 млрд руб., писал РБК ранее. Инвестиции в развитие бренда и маркетинг за первые три года составят более чем 1 млрд руб., а совокупные инвестиции в проект до 2020 года достигнут 4,3 млрд руб. По словам Тынкована, планы по развитию онлайн-площадки остаются в силе. «После сделки я и Павел [Бреев] будем иметь даже больше возможностей вкладывать усилия в этот проект», — заявил он.

Конкуренция на троих

«Я окончил институт в 1992 году и попал на работу в магазин по продаже телевизоров с торговым залом в 30 кв. м. Сейчас трудно поверить, но тогда через эту крохотную площадь можно было продать за день машину или даже две телевизоров, — рассказывал в интервью «Ведомостям» Александр Тынкован о начале своей карьеры. — Где-то через шесть месяцев я понял, что у меня достаточно опыта, чтобы открыть один магазин, а лучше два. Причиной для такого решения явились возраст, 25 лет, и желание сделать что-нибудь самостоятельно». Уже в 1993 году Тынкован и его партнеры, вложив $40 тыс., открыли первый магазин на улице Маросейка. На конец третьего квартала 2016 года сеть «М.Видео» насчитывала 388 магазинов в 162 городах России.

Примерно в этот же период, в 1993–1994 годах, на рынке появляются два основных будущих конкурента — сети «Эльдорадо» и «Техносила». «Битвой электронных братьев» называли участники рынка всю последующую конкуренцию между компаниями, рассказывали корреспонденту РБК собеседники в отрасли. Партнером Александра Тынкована по развитию компании выступает его брат Михаил, сеть «Эльдорадо» развивали братья Игорь и Олег Яковлевы, а «Техносилой» занимались Вячеслав и Виктор Зайцевы. Но стратегию все компании выбрали разную. «М.Видео» расширяла свое присутствие преимущественно за счет органического развития, «Техносила» и «Эльдорадо» сконцентрировались на развитии в регионах, в том числе за счет приобретения региональных ретейлеров.

Вплоть до 2010 года лидерство сохраняла «Эльдорадо». Но в первом полугодии 2010 года ситуация изменилась, «М.Видео» впервые обошла конкурента по размеру выручки; эта конфигурация сохраняется до сих пор.

«Александр [Тынкован] всегда говорил, что компания — это его проект навсегда», — утверждает знакомый бизнесмена. Расстаться с частью компании ее акционеры согласились только в пользу «рынка» — в 2007 году компания провела IPO. Прозрачность структуры «М.Видео» привлекла тогда немецкий MediaSaturn Holding (бренд Media Markt), который сделал предложение о покупке, но стороны не договорились об условиях. Как рассказывал газете «Коммерсантъ» бывший владелец «Эльдорадо» Игорь Яковлев, еще перед выходом на российский рынок Media Markt пытался договориться о покупке его сети и «М.Видео», но сделки не получились, а «полученные знания о местных компаниях и структуре рынка немцы использовали при открытии собственных магазинов».

В 2011 году интерес к «М.Видео» проявил акционер «Эльдорадо» — чешская PPF Group. Стороны долго обсуждали возможное слияние, но оценка бизнеса со стороны структур PPF Петера Келлнера и Иржи Шмейца не устраивала Тынкована и его партнеров, поскольку проводилась на основании оценки стоимости бумаг на бирже не в самый удачный момент. Спустя всего два года, в 2013-м, уже «М.Видео» предприняла попытку купить «Эльдорадо» у чешских инвесторов и даже обратилась с соответствующим заявлением в ФАС. Сделка была одобрена, но с рядом условий. В частности, ретейлеры должны были закрыть магазины одной из сетей в 35 регионах, в том числе в Москве и области. В августе 2013 года стороны прекратили переговоры, «так как не смогли прийти к согласию по существенным параметрам сделки», писали «Ведомости» со ссылкой на представителя «М.Видео». Вопрос цены, по словам собеседника издания, «был одним из таких существенных фактов, но не определяющим».

Запрет на розницу

Куда акционеры планируют направить вырученные от сделки средства, Тынкован не раскрывает. Условия договора с «Сафмаром», по его словам, запрещают ему и его партнерам в течение определенного времени после сделки запускать подобные «М.Видео» бизнесы. «Мы не готовы сказать параметры, но они разумные. Это логично и справедливо», — сказал он РБК.

У «исторического» конкурента Тынкована, Игоря Яковлева, когда он продал «Эльдорадо» в 2011 году, таких ограничений, вероятно, не было. Как рассказывал сам бизнесмен в интервью журналу «Секрет фирмы», сразу после сделки с чешскими инвесторами он решил создать интернет-магазин бытовой техники и электроники. Но электронная коммерция оказалась ему «не совсем понятной». В результате Яковлев теперь создает флагман рынка обуви на основе сети Kari, которая объединяет более 700 магазинов в России, Казахстане, Белоруссии и на Украине. «Я могу заниматься либо ретейлом, либо ничем», — пояснял Яковлев.