Сапоги в рассрочку: как «Обувь России» развивает сектор финансовых услуг

В своем кабинете основной владелец «Обуви России» Антон Титов показывает небольшую часть коллекции обуви, которую ему привозят из поездок друзья. Среди пар женских и мужских моделей африканских шлепок из отработанных автомобильных покрышек — русские лапти. «Вот что я показываю, когда меня спрашивают об импортозамещении на российском обувном рынке», — шутит Титов.

Работа для ремонтных мастерских

Реальные располагаемые доходы российских покупателей снижались весь 2015 год: в ноябре 2015 года они стали скромнее на 5,4% в годовом выражении, а за 11 месяцев — на 3,5%, засвидетельствовал Росстат. Началось снижение еще раньше — в ноябре 2014 года.

За это время больше трети потребителей со средним уровнем заработка сократили траты на обувь и одежду. Консалтинговая компания Euromonitor International ожидала, что в 2015 году объем обувного рынка России (без учета спортивной обуви) сократится на 6%, до 657,8 млрд руб., по сравнению с 2014 годом. Разрыв оборота 2015-го со вполне удачным 2013-м составил 7,5%.

Скромнее россиянки стали даже в выборе цветов: продажи цветной обуви в магазинах «Обуви России» сократились вполовину, упал спрос на туфли на высоком каблуке, которые потребительницы обычно брали как дополнительные пары «на выход». «Гардероб становится универсальным, так что частично [мы] переходим к функциональному ассортименту 2000-х годов. Женщина покупает одну пару — черную, простенькую и на среднем каблуке», — рассказывает Титов. «Сократилось количество эмоциональных покупок, теперь человеку нужно долго объяснять достоинства и технологические особенности моделей, а мастерские по ремонту обуви загружены», — делится владелец обувного холдинга Tervolina Вадим Степанов. Трафика, который был в обувных магазинах еще два года назад, нет, по его словам, и близко.

Что такое «Обувь России»

ГК «Обувь России» основана в 2003 году. Занимается розничной и оптовой торговлей обувью и одеждой. Компания управляет сетями под брендами Westfalika, «Пешеход», Emilia Estra, Rossita и Lisette. Занимается производством обуви на фабриках в Новосибирске и Бердске.

На конец декабря 2015 года у группы был 451 магазин в 102 городах России.

Владелец — основатель и директор компании Антон Титов (доля владения — 96,4%).

Финансовые показатели (данные компании за девять месяцев 2015 года):

выручка — 5,6 млрд руб.

чистая прибыль — 735 млн руб.

Обувной рынок в части сырья и готовой продукции зависит от импорта, по оценке Национального обувного союза, больше чем на 80%. Поэтому игроки, хоть и работали весь год над удержанием цен, полностью нивелировать эффект девальвации рубля не могут, констатирует Степанов. В среднем, по данным анонимного опроса участников обувного рынка, который проводил консультант в сфере коммерческой недвижимости Knight Frank, торговцы повысили цены на свои товары на 21%.

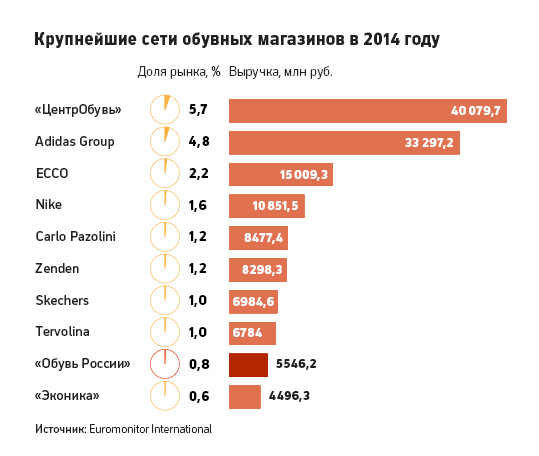

На рынке обуви пока не было громких закрытий сетей магазинов, как это происходит среди продавцов одежды: за год из России ушли 11 зарубежных брендов, включая American Eagle Outfitters, Diane von Furstenberg и New Look. Но два крупнейших игрока — «ЦентрОбувь» (сети «ЦентрОбувь», Centro) и Adidas, совокупно занимающие 10,5% российского рынка по обороту, — переживают не лучшие времена.

Генеральный директор группы Adidas Херберт Хайнер в марте 2015 года заявил, что для снижения операционных расходов компания в течение года закроет 290 точек по всему миру, больше двух третей из которых — около 200 — в России. К началу ноября ретейлер закрыл в России 179 магазинов, открыв только 29 новых. За три квартала 2015 года операционная прибыль группы на нашем рынке снизилась на 56%, до €55 млн, а продажи, очищенные от валютного эффекта, — на 9% год к году.

Лидер рынка по выручке, «ЦентрОбувь» к октябрю 2015-го закрыла не меньше 160 точек, свидетельствуют данные картографического сервиса 2ГИС. При этом в судах находятся сотни исков от контрагентов, в первую очередь арендодателей. К середине декабря компания выступала ответчиком по 429 искам, свидетельствует база данных «СПАРК-Интерфакса». Общая сумма исковых требований — 1,2 млрд руб. Выручка «ЦентрОбуви» за 2014 год составляла 40 млрд руб. В последние годы количество исков к «ЦентрОбуви», если верить «СПАРК-Интерфаксу», не превышало пары десятков. В 2014 году общая сумма исковых требований составляла 100,5 млн руб.

Совладелец компании Сергей Ломакин в течение всего года искал для «ЦентрОбуви» инвестора, в том числе и среди обувных ретейлеров, рассказывали РБК топ-менеджер крупной обувной компании, которому была предложена доля в «ЦентрОбуви», и инвестбанкир — знакомый Ломакина. Но это оказалось проблематично из-за долгов почти на 20 млрд руб., утверждают собеседники РБК. «Поскольку мы общаемся [c Ломакиным], обсуждали возможность моего участия в компании, — рассказывал РБК Дмитрий Костыгин (помимо прочих активов совладелец обувной розницы и интернет-магазина Obuv.com). — Но из-за ситуации с ее долговой нагрузкой банки не идут навстречу в вопросе дисконтирования — следующих шагов мы не делали». Сама компания не комментирует текущее положение дел. Сергей Ломакин был недоступен для комментариев.

В выигрыше от проблем в современной обувной рознице неожиданно оказались рынки, которые с середины 2000-х постепенно теряли свои позиции как канал продаж. Хотя главными местами покупки обуви остаются специализированные магазины и торговые центры, опрос потребителей показал, что буквально за три месяца — к концу третьего квартала 2015 года — доля россиян, которые решили переключиться на покупку обуви на открытых рынках, выросла на 3,2 процентного пункта — до 14,7%.

Возвращение интереса со стороны потребителей произошло из-за нестабильной экономической ситуации, убеждена директор по работе с клиентами Synovate Comcon Ирина Васенкова.

Рассрочка против рынка

Заманивать потребителей в магазины обуви и раньше было непросто: в силу специфики товара и низкого по сравнению с европейским или американским уровня потребления покупатели оказываются в этих точках в среднем два раза в год.

28% выручки приносят группе «Обувь России» продажи «необувных» товаров — верхней одежды (бренд Snow Guard), домашнего текстиля и утвари (Westfalika Home), косметики (Westfalika Medical), а также сумок и ремней. В 2015 году компания должна была продать таких товаров не менее чем на

2,5 млрд руб. В развитии этого направления «Обувь России» берет пример с западных фастфешен-ретейлеров — Zara и H&M, признается Титов

По данным Всемирного обувного конгресса, в 2014-м каждый россиянин в среднем купил 2,5–3 пары за год. Аппетиты соотечественников куда меньше, чем у среднестатистического европейца или американца, которые покупают пять-шесть и семь-восемь пар в год соответственно.

В 2007 году, в том числе и для того, чтобы увести клиентов с рынков в свои магазины, «Обувь России» начала продавать сапоги и босоножки в кредит. Банки-партнеры нашлись с трудом: к тому времени банкиры научились работать с сотовой розницей и ретейлом, специализирующимся на продажах бытовой техники и электроники, но не очень понимали, кто же станет приобретать сапоги стоимостью 5 тыс. руб. в кредит. Постепенно Титову удалось договориться с «Русским стандартом», ОТП Банком и банком «Хоум Кредит». И клиентам «Обуви России» идея купить несколько пар лодочек в кредит понравилась: через год так было продано обуви на 130 млн руб.

Но уже в 2008-м из-за кризиса банки начали ужесточать требования к заемщикам и снизили объем выдачи кредитов. В «Обуви России» же спрос на услугу рос — правда, теперь клиенты пользовались ею, чтобы купить не дополнительную пару обуви, а всего одну. Тогда Титов принял решение кредитовать своих потребителей самостоятельно и предложил покупать товары в рассрочку. И владелец «Обуви России», судя по всему, не прогадал: в 2009 году рынок провалился на 25–30%, а выручка «Обуви России» — только на 18% в рублях.

Титов продолжил работать с банками, но решил, что нужно поддерживать продукт, адаптированный именно под обувной рынок. «Банковские продукты заточены на большие суммы, покупку бытовой техники — плазменных телевизоров, холодильников. У нас продукция недорогая, и нужен другой подход: покупатель не готов ради 5‒7 тыс. руб. читать длинные договоры и заполнять кучу документов», — говорит он. «Те продукты, которые мы раньше пытались сделать с банками, оказывались слишком сложными», — соглашается Вадим Степанов из Tervolina и говорит, что его компания прорабатывает сейчас свою программу рассрочки.

Работать с маленькими чеками банкам рискованно и не очень выгодно, объясняет Юрий Грибанов, управляющий партнер Frank Research Group, специализирующейся на анализе конкурентной среды российского рынка финансовых услуг. Чем меньше сумма кредита, тем выше удельная доля фиксированных издержек. Так, из 20 тыс. руб., выданных в кредит, 20% уйдет на издержки — аренду стойки в магазине, зарплату сотрудника, который оформляет кредит, скоринг и прочие расходы.

Многих подробностей работы программы рассрочки Титов не раскрывает, но говорит, что она финансируется из оборотных средств «Обуви России», а средства на проект микрозаймов компания использует из чистой прибыли.

Надежные покупатели

Еще четыре года назад «Обувь России» была единственным в России обувным ретейлером, который предлагал кредиты и рассрочку. Остальные игроки рынка сомневались, что с учетом роста популярности кредитных карт этот сервис вообще понадобится. Кроме того, они считали, что у Титова услуга популярна в первую очередь потому, что магазины его сетей базировались в основном в сибирских моногородах. Но теперь услугу вводят многие участники рынка: она есть, например, в Centro (входит в «ЦентрОбувь») и Kari, которую развивает основатель «Эльдорадо» Игорь Яковлев. В 2014 году компания для этих целей зарегистрировала собственную микрофинансовую организацию «Кари-Финанс».

В магазинах самой «Обуви России» в рассрочку теперь делают шесть из десяти покупок: в 2015 году доля товаров, проданных в рассрочку, в обороте «Обуви России» выросла почти до 60% с 52% в 2014 году. В 2015-м компания рассчитывала на выручку (включает розничную выручку, опт и процентный доход от микрозаймов) 9 млрд руб. (в 2014-м она составляла 8,1 млрд руб.).

С таким объемом кредитных продаж, если бы «Обувь России» занималась только POS-кредитованием, по подсчетам Frank Research Group, стала бы заметным игроком с долей рынка почти 2,5%.

Но в такой стратегии есть и минусы. Становясь похожим на банк, ретейлер получает и схожие с банковскими риски, предупреждает гендиректор «INFOLine-Аналитики» Михаил Бурмистров. «В следующем году в России будет 7 млн человек с высоким уровнем просрочки по кредитам, потенциальных банкротов, — напоминает он. — Часть из них, возможно, станет делать покупки, хорошо понимая, что не собирается оплачивать их позже».

Уровень просрочек и дефолтов среди покупателей «Обуви России» не превышает 3%, утверждает Титов. Если сравнивать эту цифру со средним уровнем просроченной задолженности россиян на покупку потребительских товаров (как раз сюда относятся POS-кредиты и кредиты наличными), покупатели «Обуви России» выглядят надежными заемщиками.

В декабре 2015 года в среднем просрочка в этом сегменте финансовых услуг составляла 16% при средней сумме 200 тыс. руб., свидетельствуют данные Национального бюро кредитных историй (НБКИ). А по займам, которые выдают микрофинансовые организации (МФО), — еще выше: в среднем около 29% при средней сумме займа 10–20 тыс. руб.

Готовясь к кризису, «Обувь России» уже усилила скоринговые программы и вдвое снизила лимиты для покупателей, говорит Титов. Летом 2014 года клиент мог купить в рассрочку товаров максимально на сумму до 50 тыс. руб., сейчас лимит суммы рассрочки не превышает 18 тыс. руб. Прирост просрочки в этом году по отношению к 2014 году, по его словам, составил примерно 20%.

«Арифметика» для лояльности

За счет продаж в рассрочку финансовый цикл у «Обуви России» удлиняется на четыре месяца: обувь потребитель получает сразу, а выплачивает ее полную стоимость только через несколько месяцев. Но для компании это компенсируется ростом лояльности покупателей и поддержкой продаж в непростой экономической ситуации. В среднем каждый клиент по программе рассрочки платежа дважды воспользовался услугой: купив одну пару, покупал в кредит и следующую.

На торговле в рассрочку Титов не остановился: по примеру коллег из сотовой розницы группа постепенно добавляла в своих магазинах новые финансовые услуги. В 2012 году ввела для покупателей возможность получения микрозаймов, не привязанных к покупке обуви, затем оплату коммерческих услуг, погашение кредитов через кассы своих магазинов (каждый из них является банковским агентом). Индивидуальные карты лояльности снабдили функциями электронного кошелька: при первом платеже, например, чтобы оплатить кредит, покупатель может сформировать шаблон платежа, а в следующий раз только указать назначение вносимых средств. Процессинг всех платежей компания выполняет самостоятельно.

Весной 2016 года добавится система денежных переводов между магазинами, она повторяет продукты, которые предлагают большинство крупных банков или системы денежных переводов Western Union. Этот сервис, объясняет Антон Титов, будет пользоваться популярностью из-за специфики регионов, в которых сосредоточена большая часть магазинов «Обуви России», и особенностей их целевой аудитории. Ядро среди покупательниц составляют женщины старше 30, многим и за 50 лет. У большинства из них есть дети, которые, скорее всего, учатся в соседних крупных городах — Хабаровске, если речь идет о Дальнем Востоке, или в Томске и Новосибирске — для Сибири. У таких клиенток есть потребность отправлять детям деньги, объясняет он.

Пока идет тестирование спроса, «Обувь России» планирует переводить деньги бесплатно. Позже компания введет тарифы переводов — скорее всего, они будут ниже рыночных, говорит Титов. Например, у Western Union комиссия за перевод суммы до 10 тыс. руб. по России составляет 100 руб.

Ради подобных финансовых услуг, рассрочек, транзакций по продуктам «Арифметики», переводам «Обувь России» изменила устройство магазинов, выделив отдельные зоны. За специальными стойками организованы рабочие места для сотрудников, которые не обслуживают покупателей по основной продукции — обуви. В сотовой рознице, на которую ориентировался Антон Титов, внедрение финансовых сервисов началось с предоставления возможности оплатить услуги сотовой связи, а остальные сервисы добавлялись в портфели компаний постепенно: аудитория была к ним уже готова, говорит исполнительный вице-президент «Евросети» Виктор Луканин.

Теперь для сотового ретейла прием платежей — практически стандарт, говорит директор по финансовым сервисам «Связного» Даниил Поколодный: в магазинах этой сети платежи делают десятки тысяч клиентов в день («Связной» на момент подготовки статьи управлял 2870 магазинами). В случаях, когда в сети останавливали прием платежей «Билайн» и «МегаФон», снижение трафика доходило до 10% — более 100 тыс. человек в день, после восстановления приема платежей восстанавливался и поток посетителей.

Хотя ретейлеры, расширяя перечень финансовых услуг в своих магазинах, перехватывают инициативу у банков, в глазах потребителей это по-прежнему лишь дополнительный сервис к покупкам. Почти половина россиян пользуются финансовыми сервисами только в банках, а использовать их, например, в салонах сотовой связи пока готовы лишь 15% россиян, показало исследование компании Watcom Shop Mechanics, которая в 2015 году провела опрос среди 2500 человек и 17 фокус-групп.

В том, что привлечение клиентов через финансовые сервисы сработает в обувной или одежной рознице, Луканин сомневается: «Люди приходят совершенно за другим товаром и услугой. Согласитесь, покупка смартфона в овощном магазине тоже была бы нетипичной транзакцией».

Титов же убежден, что приучить клиентов к новым услугам, выстроив с ними доверительные отношения, возможно. Если это удастся, прием платежей будет генерировать все больший трафик. Серьезно расширять портфель финансовых услуг «Обувь России», по словам Титова, не планирует, но в этом году рассчитывает закрепиться на рынке как финансовый оператор.

В январе 2015 года входящая в группу «Обувь России» небанковская кредитная организация (НКО) «Платежный стандарт» получила лицензию ЦБ РФ на осуществление банковских операций со средствами в рублях и иностранной валюте. В середине года компания запустила прием платежей и разработала собственный процессинг. В марте группа начнет выпускать банковские карты MasterCard под тем же брендом «Арифметика».

К этому моменту карта, скорее всего, уже будет полноценным платежным средством, говорит председатель правления «Платежного стандарта» Роман Агеев: можно будет распоряжаться остатком средств на карте, получать микрозаймы в «Обуви России» или оплачивать любую из услуг. В группе рассчитывают, что в будущем к системе присоединятся и другие ретейлеры. Например, по словам Агеева, уже есть договоренность о тестировании услуг с сибирской группой «Новые торговые системы» (сети магазинов «Супермаркет», «Универсам удачных покупок», «Лидер экономии»).

Правда, с «Арифметикой» в отличие от кредитов Титов уже не будет пионером на рынке. Полноценные банковские продукты у других крупных сетей уже есть, например многофункциональная карта «Кукуруза» у «Евросети» и кобрендинговая кредитная карта у «Ашана».

Ставки по всем финансовым продуктам «Обуви России» ниже обычных для рынка: в базовой рассрочке на пять месяцев это 1% в месяц, в микрозаймах — от 30 до 140% годовых. Средние по рынку ставки на POS-кредиты на сумму до 30 тыс. руб. составляют 37–39%, занять денег до зарплаты в МФО куда дороже: средние ставки на займы до одного года сильно зависят от срока кредита, вилка составляет от 77% на срок более 12 месяцев до 660% при сроке кредитования до одного месяца, свидетельствует статистка Frank Research Group. Титов объясняет относительно низкие ставки тем, что компания предоставляет рассрочку и микрозаймы только своим постоянным покупателям, у которых положительная кредитная история. При этом рассрочка и микрозаймы составляют значительную часть выручки и чистой прибыли компании. Что касается новых сервисов, таких как платежи на кассе, то «Обувь России» не стремится на них отдельно зарабатывать. Для группы это, по его словам, способ расширить возможности своей розницы и привлечь в магазины дополнительных покупателей — как существующих, так и потенциальных.

Сложности производства

На первый взгляд может показаться, что «Обувь России» все дальше отходит от образа классического продавца обуви. Но Титов настаивает: все дополнения нужны для развития и роста основного бизнеса — производства и продажи обуви.

До начала кризиса треть обувного ассортимента «Обуви России» выпускалась на российских предприятиях (35%), но на собственных мощностях группа производила только 10–12%. В 2015 году доля российской продукции осталась прежней, но собственное производство выросло уже до 18–20%, говорит Титов.

Около 40% обуви на российском рынке — контрабанда или контрафакт

Источник: оценка Национального обувного союза

85% составляет доля импортной обуви на российском рынке (легальные поставки)

Источник: расчеты Центра международной торговли Москвы на базе статистики ФТС

Глава «Обуви России» продолжает инвестировать в расширение собственных производственных мощностей группы. В конце 2015 года она купила бердскую фабрику S-Tep. Эта сделка позволит увеличить производственные мощности вдвое — до 1 млн пар.

Такие объемы производства у семейного бизнеса Титовых уже были в начале 2000-х. Сеть Антона Титова Westfalika тогда развивалась параллельно с одноименными франчайзинговыми магазинами и производственным комплексом в Новосибирске, владельцем которых был его отец Михаил. Михаил Титов до перехода в политику (в 2003 году новосибирский обком КПРФ выдвинул Титова-старшего кандидатом в губернаторы Новосибирской области) делал ставку на полный производственный цикл на своей фабрике Westfalika. Она сама выпускала стельки и подошвы, занималась меховым производством и многим другим. Проиграв на выборах, Титов-старший полностью отошел от дел в обувном бизнесе.

В конце 2005 года фабрика перешла к Титову-младшему. Но к тому времени группа уже начала сворачивать собственное производство. Основная причина — недостаток сырья. В России нет тонкорунной овчины для подклада, кож для элегантной обуви, клея, ниток и многого другого, без чего производство качественной обуви не наладить. «Мы раньше участвовали в австралийских меховых аукционах, но логистика очень сложная и дорогая, причем привезти контейнер со шкурами из Мельбурна в Находку стоит копейки, а логистическое плечо до Новосибирска сразу увеличивает стоимость доставки в 3–4 раза»,— объясняет Титов.

Технически производить большую часть обуви в России можно, но избежать зависимости от импорта невозможно, говорит генеральный директор Национального обувного союза Наталья Демидова. «Дело же не в том, чтобы просто на машинке строчить. О каком импортозамещении может идти речь, если три четверти комплектующих, от кожаных заготовок до подошвенной части, импортные?» — разводит руками она.

Отказаться от валютных закупок не получится, соглашается Титов, но довести до 50% долю собственного производства в России без стимулирующих и заградительных мер вполне возможно.

«До кризиса, разумеется, размещать заказы в Китае и других странах было интереснее», —говорит Титов. Но теперь помогает девальвация: в валютном эквиваленте зарплата на обувных фабриках в России сейчас по некоторым специальностям ниже, чем на азиатских. В результате произвести пару обуви в России стоит на 15% дешевле, чем при размещении заказа за рубежом. В зависимости от модели в себестоимости пары зарплата занимает до 15%.

Теперь Титов уверен: сегодняшнее экономическое положение в стране поспособствует развитию производства. От контрактного производства «Обувь России» пока не откажется. Но уже в этом году половину ассортимента для ее магазинов выпустят отечественные фабрики, а треть — собственные предприятия группы, обещает Титов. Компания сотрудничает с многими российскими обувными фабриками, в частности из Ростова-на-Дону и Подмосковья.

При участии Ксении Шамакиной