Тотальная распродажа: аутлеты и офпрайсы завоевывают рынок одежды

Цена — главная из всех характеристик одежды, на основе которых мы принимаем решение о ее покупке — так ответили 74,4% покупателей, опрошенных РБК.research в марте 2016 года. Фасон, удобство, качество пошива — это уже потом. «Усиление роли ценового фактора в последние годы также нивелировало роль и значение марок одежды. Лояльность к определенному бренду стала скорее исключением, чем правилом», — отмечают авторы исследования РБК.research.

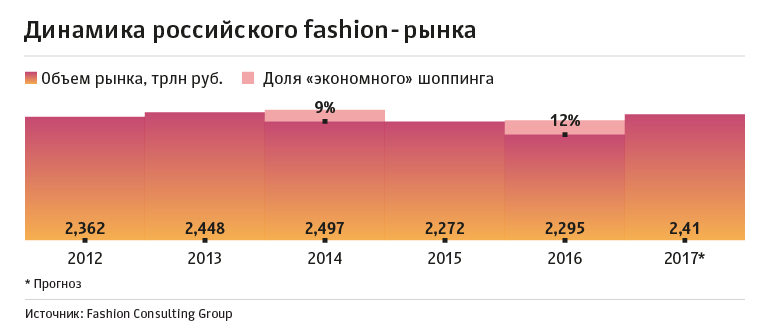

По данным Fashion Consulting, в 2015 году продажи на российском рынке одежды, обуви и аксессуаров упали на 9%, до 2,27 трлн руб. В 2016 году они выросли на скромный 1%, до 2,29 трлн руб., и все еще значительно ниже 2,5 трлн руб. 2014 года. Но магазины, предлагающие скидки на протяжении всего года, стоят особняком. «Проходимость в торговых центрах значительно упала — в среднем на 15%. Увеличилась проходимость только в аутлет-салонах — на 10%», — говорит президент Henderson Рубен Арутюнян, которого цитирует РБК.research.

2,295 трлн руб. — объем рынка одежды, обуви и аксессуаров в России в 2016 году

356 млрд руб. — рынок «экономного шопинга» в 2016 году (12% всех продаж)

Источник: РБК.research, Y Consulting

По данным компании Knight Frank, опубликованным в октябре 2016 года, покупательский трафик и торговый оборот в аутлетах, сравнительно новом для российского рынка формате, в последние два года растет на 15–20% в год.

По словам гендиректора компании Y Consulting Дарьи Ядерной, в последние годы вырос еще и так называемый офпрайс-формат одежного ретейла, подразумевающий продажу остатков брендовой одежды со скидкой до 85%. Отчасти этому способствовал тот же кризис. «В 2015-м у массмаркета образовалось много остатков, поскольку коллекции, заказанные до обвала рубля, оказались невостребованы у покупателей по новым ценам. Это вынудило многих ретейлеров сдавать нераспроданную одежду в офпрайс-сети», — объясняет Ядерная. По ее оценке, доля «экономного шопинга» в 2016 году составила 12% от всех продаж на одежном рынке (около 356 млрд руб.). В 2014 году на них приходилось 9% рынка.

Все в аутлеты

Первый в России аутлет открылся в 2012 году в подмосковных Котельниках — «Outlet Village Белая Дача» строили группа компаний «Белая дача» и американская девелоперская группа Hines. Тогда многие предрекали, что формат «деревни распродаж», где люксовые бренды продаются с большими скидками, в России не приживется. С тех пор открылось три аутлета в Москве и один в Санкт-Петербурге, еще один в Северной столице должен открыться во втором квартале 2017 года. В Великобритании 41 аутлет при населении 60 млн человек, в Польше — 10 на 40 млн.

В 2015 году продажи «Outlet Village Белая Дача» выросли на 34%, в 2016-м — на 52%, рассказал журналу РБК ретейл-директор Hines Энтони Гаскон. По его словам, в прошлом году посещаемость выросла на 20%, до 3 млн человек, что сопоставимо с самыми успешными европейскими аутлетами, а выручка с 1 кв. м превысила €4,2 тыс. Выручка открывшегося в 2013 году аутлета Fashion House Outlet Center «Черная грязь» в 2016 году выросла на 22%, посещаемость — вдвое, а средняя выручка с 1 кв. м составила €5 тыс., рассказал журналу РБК Брэндон О'Рейли, управляющий директор польской FashionHouse Group, которая также строит аутлет в Санкт-Петербурге.

Для сравнения, по данным «INFOLine-Аналитики», количество посетителей торговых центров «Мега» за период с 1 сентября 2015-го по 31 августа 2016-го снизилось на 4%, до 265 млн человек, а средняя выручка арендаторов на 1 кв. м выросла менее чем на 1%, с 241,3 тыс. руб. (или $4,5 тыс.) до 243 тыс. руб. ($3,6 тыс.).

Приход аутлетов на российский рынок почти совпал с падением курса национальной валюты, и россияне очень активно начали осваивать новый формат, добавляет он. Вложенные в российские объекты €160 млн пока окупить не удалось, но в компании довольны тем, как идут дела в России, несмотря на экономическую ситуацию, заверяет О'Рейли.

Бренды сейчас встают в очередь на аренду торговых площадок в аутлетах, рассказал журналу РБК Герман Кравцов, управляющий партнер единственного российского оператора аутлета Vnukovo Outlet Village, работающего с 2013 года на 8-м километре Киевского шоссе. Около 96% площадок уже заполнены, говорит Кравцов. Оборот аутлета растет в среднем на 30% в год, покупательский трафик — на 33–35%.

По словам представителя торговой марки Sela Юлии Зефировой, размер скидки, которую продавец выставляет в аутлете, формируется в зависимости от товара: если остаток большой, скидка на него может достигать 90%. Продажи Sela в аутлетах в прошлом году выросли на 100%, тогда как рост продаж бренда в целом по итогам 2016 года должен был составить 15%, говорил в ноябре прошлого года RNS один из основателей компании Эдуард Остроброд.

За пределами Москвы и Санкт-Петербурга аутлетов нет. Уровень доходов жителей российских миллионников, не говоря о жителях менее крупных городов, дает повод усомниться в целесообразности строительства там аутлет-центров, ведь этот формат предполагает распродажу дорогих товаров, хоть и со скидкой, отмечает генеральный директор Fashion Consulting Group Анна Лебсак-Клейманс.

О'Рейли не согласен: «Кроссовки Nike за полцены одинаково нужны покупателям в Москве и любом другом городе-миллионнике в России». Но региональные девелоперы пока не понимают, как работает этот бизнес, и не готовы в него вкладываться, а сама FashionHouse Group инвестировать в новые аутлеты за пределами Москвы и Петербурга не планирует. По мнению Лебсак-Клейманс, в регионах популярностью будут пользоваться скорее онлайн-дисконты или формат офпрайс: последний тоже демонстрирует впечатляющий рост. Флагман российского офпрайса, сеть стоковых центров Familia, существует уже почти 17 лет.

Сокровища Familia

Флагманский магазин Familia в Москве в ТРЦ «Ривьера», открытый в июле 2016 года, представляет собой огромное помещение площадью 1800 кв. м с бескрайними рядами одежды, развешанной по категориям и размерам. Но главное в формате офпрайс, подчеркивает во время интервью гендиректор сети Константин Надеждин, это узнаваемые бренды. Слоган Familia звучит как «бренды, свободные от цен». При этом, в поисках «сокровищ» — дорогих брендовых вещей с огромной скидкой — покупатель может проводить в магазине часы.

Не только «сокровища», но и просто известные бренды найти непросто, выяснил корреспондент журнала РБК: в огромном потоке одежды no name изредка встречаются вещи Mango, Tom Tailor, River Island, Tommy Hillfiger. Обычно около 15% коллекций попадают в аутлеты, говорит О'Рейли, а в офпрайс-магазин попадают совсем устаревшие остатки или модели, ни с чем не комплектующиеся. Надеждин с этим тезисом не согласен: по его словам, в офпрайс часто попадают вещи, которые в это же время продаются в основных магазинах — это может быть связано с избыточным объемом произведенного или импортированного товара, с аннулированием заказов на производствах и т.д. Сейчас в Familia, по его словам, можно найти более 1500 марок, в том числе и бренды, которые из-за кризиса ушли из России: компания работает с ними напрямую.

Основателями Familia, писал журнал «Секрет фирмы» в 2007 году, являются Галина Мельникова и Павел Костромин (РБК не удалось связаться с ними). В самой компании потенциальных владельцев обсуждать отказываются. По данным «СПАРК-Интерфакс», владельцем юрлица ООО «Максима Групп», которому принадлежит сеть, является ООО «ТКФ», подконтрольное зарегистрированной в Люксембурге Familia Trading S.A.R.L. На 2009 год, до передачи компании под контроль ООО «ТКФ», владельцами указаны Мельникова и Костромин.

8,5 млрд руб. — оборот сети офпрайс-магазинов Familia в 2015 году

38% опрошенных стали стараться покупать одежду по скидкам и акциям

22% покупателей приобретали одежду в дисконтных магазинах, 6,1% — в аутлетах

Источник: данные компаний, РБК.research, Y Consulting

В конце 2016 года совладельцами Familia стал консорциум инвесторов во главе с фондом Baring Vostok Capital Partners. Агентство RNS со ссылкой на свои источники сообщало, что переговоры велись о покупке 49% акций, но стороны не раскрывали подробности сделки. Надеждин отметил, что сотрудничество с консорциумом инвесторов должно помочь сети в трехлетней перспективе удвоить количество магазинов.

Сейчас Familia является крупнейшей сетью одежного офпрайс-ретейла: на начало марта у нее было 157 магазинов в 62 российских городах. Наиболее активный рост пришелся на последние годы: в конце 2015 года у нее было 109 магазинов, а за 2016 год Familia открыла 41 магазин. План на 2017 год — еще 40–50.

Выручка с квадратного метра в магазинах сети в 2016 году выросла на 10%, а общий рост выручки составил более 141%, заявил Надеждин, не раскрыв абсолютные значения. Согласно «СПАРК-Интерфакс», выручка Familia в 2015 году составила 8,5 млрд руб., почти на 30% больше, чем в 2014 году, а чистая прибыль выросла в 2,5 раза, до 1,2 млрд руб., но это не консолидированные показатели. «Заметных конкурентов у нас нет, есть некоторые последователи, но это единичные магазины, что лишний раз подчеркивает нашу эффективность», — так отвечает на вопрос о конкурентах гендиректор «Familia». Активный рост сети явно вдохновляет других игроков на рынке, и конкуренция постепенно растет.

Offprice и другие

В 2015 году новую офпрайс-сеть открыли выходцы из Familia — назвав ее прямолинейно, Offprice. Первый магазин открылся в ТК «Савеловский» в марте 2015 года на месте съехавшего магазина Gloria Jeans. «Это был головокружительный успех, за год работы оборот превысил 0,5 млрд руб., а показатель трафика посетителей Offprice достиг 15% от всех посетителей торгового центра площадью 60 тыс. кв. м», — рассказывает коммерческий директор сети Петр Коваленко.

Коваленко восемь лет проработал в Familia, на пике карьеры возглавлял дирекцию по производству. Ушел, получив от «крупного межгосударственного фонда» предложение создать аналог мировых офпрайс-сетей, таких как T.K. Maxx в Европе или T.J. Maxx в США. Инвесторов Коваленко называть отказывается: по его словам, фонду принадлежит 100% компании. В «СПАРК-Интерфакс» он числится единственным владельцем ООО «Оффпрайс» (выручка в 2015 году — 146 млн руб., чистая прибыль — 24 млн руб.).

Все магазины Offprice открыты у метро, в проходных местах, но это не топовые торговые центры: покупатель не должен переплачивать за аренду помещения, объясняет Коваленко. Средняя площадь магазина составляет 1200 кв. м, самый большой Offprice (1600 кв. м) открыт на площади трех вокзалов. Внутри Offprice выглядит как огромный полигон с одеждой и во многом напоминает оформление Familia.

Общий размер инвестиций директор не называет, по его словам, он будет зависеть от темпов развития сети. Открытие одного магазина обходится Offprice в среднем в $1 млн. Пока в сети только четыре магазина, два из них открылись в 2016 году. Средняя окупаемость каждого из магазинов сети — около года, все открытые магазины уже операционно прибыльные, говорит Коваленко.

В конце 2015 года свой первый офлайн-аутлет в торговом центре «Гагаринский» открыл онлайн-дискаунтер KupiVip, в 2016 году сеть таких магазинов выросла до четырех точек. Концепция его офлайн-магазинов похожа на конкурентов: площадь около 1200 кв. м, развеска по категориям. Офлайновая розница является «тренировочным забегом» и попыткой идти за покупателем, говорит гендиректор компании Владимир Холязников: «Мы можем продолжать расти в онлайн-бизнесе, но проникновение онлайн-моды в ретейл все еще достаточно низкое: по нашим оценкам — 5%, по некоторым данным — 7%». Планы по открытию новых магазинов и финансовые результаты работающих Холязников не комментирует.

В США, где формат офпрайсов существует с середины 50-х годов, доля этого сегмента вырастет с 8,8% в 2015 году до 10% в 2018-м, прогнозировало рейтинговое агентство Moody’s. Крупнейшая мировая сеть The TJX Companies управляет магазинами марок T.J. Maxx, Marshalls в США, T.K. Maxx в Европе и др., на конец октября прошлого года она насчитывала более 3,7 тыс. магазинов. Выручка компании в 2016 финансовом году составила $31 млрд.

В России рынок офпрайса только зарождается, говорит Надеждин: на него приходится порядка 1–1,5% от общего размера рынка (или, по подсчетам РБК, не более 34 млрд руб. в год). При этом почти все приходится на Familia. В ближайшие три года этот сегмент вырастет в 2–2,5 раза, говорит Надеждин, — в основном за счет Familia, надеется он.