Пять застройщиков обеспечили половину сделок с новостройками в Москве

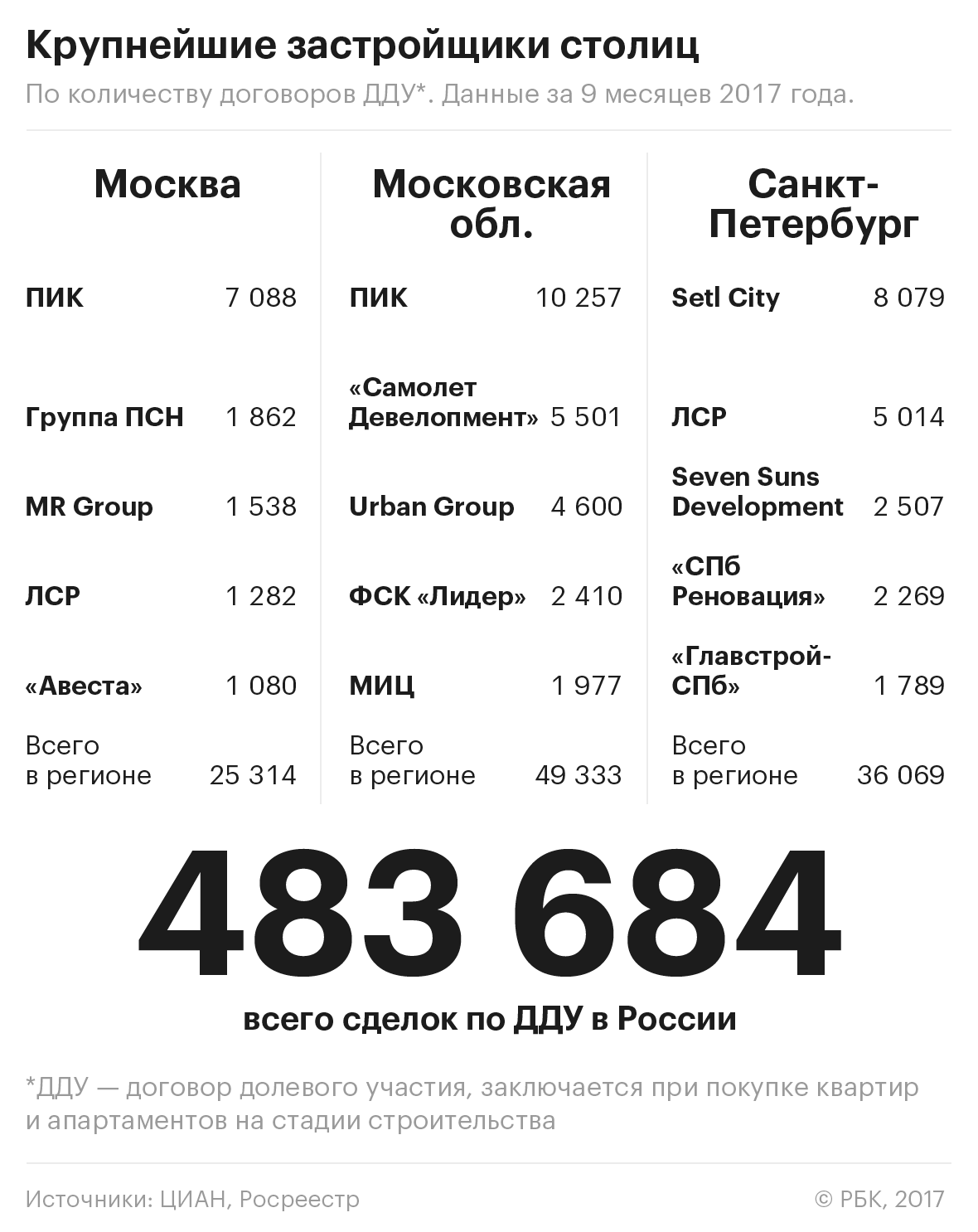

На столичном рынке жилой недвижимости налицо признаки активной консолидации. В частности, из 25,3 тыс. заключенных за первые девять месяцев 2017 года в Москве договоров долевого участия (ДДУ; оформляются при покупке квартир и апартаментов на стадии строительства) более половины (12,9 тыс.) пришлось на проекты пяти компаний-девелоперов. Это следует из рейтинга спроса на новостройки, впервые составленного аналитиками базы недвижимости ЦИАН (есть в распоряжении РБК). Аналогичная ситуация наблюдается в Московской области (24,7 тыс. из 49,3 тыс.), а также в Санкт-Петербурге (19,7 тыс. из 36,06 тыс.).

По мнению экспертов, это означает, что для мелких и средних застройщиков наступили тяжелые времена и их число будет сокращаться.

Свои расчеты эксперты ЦИАН сделали на основе данных Единого государственного реестра недвижимости (ЕГРН); учитывались только розничные сделки физических лиц в строящихся корпусах, заключенные с 1 января по 30 сентября 2017 года. Исследование охватывало только дома с тремя и более этажами. Всего за девять месяцев в России было заключено 483,7 тыс. ДДУ, на анализируемые ЦИАН регионы пришлось 23% от всех сделок с новостройками.

Спрос невозможен без ресурса

Аналитики ЦИАН подчеркивают неравномерность спроса: если среднее количество сделок в жилых комплексах компаний — лидеров по продажам, например в Москве, находятся в диапазоне 70–150 в месяц, то у остальных застройщиков — менее десяти. На топ-10 самых востребованных ЖК Москвы пришлось 7,9 тыс. сделок (в среднем 88 сделок в месяц), на все остальные — 17,4 тыс. (в среднем 10,5 ДДУ в ЖК в месяц). «Безусловно, есть дорогие объекты, для которых нормальны продажи нескольких лотов в месяц, — уточняется в исследовании ЦИАН. — Но невысокие темпы продаж (30–40 квартир в месяц) в целом ряде масштабных проектов комфорт-класса могут негативно сказаться на финансовой устойчивости их застройщиков и рынка в целом». Это также может привести к переизбытку предложения на рынке, заключают авторы исследования.

Причину существенной концентрации продаж в проектах лишь нескольких девелоперов руководитель департамента аналитики и консалтинга компании «Бест-Новострой» Сергей Лобжанидзе объясняет тем, что лучше всего сейчас продаются проекты, предполагающие комплексное освоение территорий, с лучшим соотношением «цена/качество». «Они расположены вблизи станций метро либо не имеют конкурентов, поэтому концентрируют на себе практически весь локальный спрос», — поясняет он. И лишь несколько девелоперов имеют возможность реализовывать такие проекты. «Для таких компаний обычно характерно наличие серьезных ресурсов, позволяющих привлекать дешевое кредитное финансирование, а также получать возможность согласования таких крупных проектов в лучших локациях», — добавляет Лобжанидзе.

Тенденция к концентрации рыночного спроса вокруг крупнейших застройщиков продолжится, считает руководитель отдела исследований «ИРН-Консалтинга» Татьяна Бокачева. При этом если небольшие компании смогут найти своего локального покупателя и выжить в этих условиях, то застройщиков среднего размера ждут тяжелые времена, уверена она. «Последним будет не хватать административного ресурса для покупки лучших площадок и доступа к дешевым кредитным ресурсам, — объясняет Бокачева. — Это приведет к их поглощению более крупными компаниями». В результате, считает она, на рынке 80% спроса будет сформировано вокруг пяти-десяти крупнейших игроков, а 20% будет приходиться на десятки, если не сотни, мелких.

Новостройки — основной драйвер рынка столичной недвижимости уже несколько лет. По итогам первых трех кварталов в Старой и Новой Москве, по данным Росреестра, было заключено 36,8 тыс. ДДУ, что на 52,7% больше, чем за тот же период 2016 года. Но темп роста продаж новостроек несколько снизился — по итогам первого полугодия 2017 года он достигал 66% год к году.

При этом не все компании — лидеры рейтинга ЦИАН по объему продаж являются лидерами по объему вводимого жилья. Так, в последнем рейтинге крупнейших девелоперов России, составленном компанией INFOLine, нет группы ПСН и MR Group, занимающих вторую строчку рейтинга ЦИАН по Москве. При этом находящаяся на пятом месте компания «Авеста» впервые попала в рейтинг по итогам 2016 года, заняв 13-ю позицию.

Скорее всего, по итогам 2017 и 2018 годов произойдет изменение в рейтинге крупнейших девелоперов России по объему ввода жилья, считает Сергей Лобжанидзе. «Если посмотреть на структуру предложения квартир и апартаментов в новостройках Старой Москвы, то выяснится, что основную долю составляют объекты, ввод в эксплуатацию которых намечен на 2018 год (38% предложения), — указывает Лобжанидзе. — На втором месте (25,5%) — объекты, которые будут введены в эксплуатацию в 2019 году, на третьем месте (16,2%) — объекты, которые будут введены в 2017 году, на четвертом (6%) — те, которые будут сданы госкомиссии в 2020 году». Таким образом, основной спрос сегодня приходится на те объекты, которые еще не введены в эксплуатацию, а за счет более низкой стадии готовности они характеризуются более низкой ценой, что также повышает спрос на них, добавляет эксперт.

В ожидании новых норм

«Монополизация рынка в условиях избытка предложения неизбежна, — отмечает Рустам Арсланов, директор по продажам ГК «Гранель» (четвертое место по количеству ДДУ в Новой Москве, шестое — в Подмосковье). — Она, скорее всего, приведет к череде банкротств мелких застройщиков». Сам факт концентрации спроса на отдельных проектах уже говорит о затоваренности рынка, указывает управляющий партнер «Метриум Групп» Мария Литинецкая. При этом спрос все еще отстает от предложения, указывает она. «В условиях равновесия между спросом и предложением сделки распределялись бы более равномерно между различными игроками и их продуктами, — объясняет Литинецкая. — Тем не менее есть и положительные тенденции: наметился рост заработной платы, и снижаются ставки по ипотеке. Эти процессы будут увеличивать спрос на жилье, что снизит напряжение из-за существующих диспропорций».

Коррекция спроса и предложения может произойти в результате сокращения числа новостроек. По итогам третьего квартала 2017 года объем предложения в Московской области сократился почти на 10% по сравнению со вторым кварталом, составив 2,77 млн кв. м, указывают аналитики компании «Миэль-Новостройки». Количество новостроек на рынке уменьшилось на 3,4%, до 286 объектов. Объем предложения в количестве квартир показал снижение на 9,3%, на данный момент на рынке есть порядка 51,9 тыс. лотов. В Старой Москве совокупный объем предложения по итогам сентября 2017 года без учета элитных объектов составил 2,85 млн кв. м. «По сравнению с августом зафиксировано снижение на уровне 1,3%, — отмечает генеральный директор компании «Миэль-Новостройки» Наталья Шаталина. — Однако выход нового объема предложения не перекрыл текущий уровень спроса, в результате чего впервые за все время исследований было зафиксировано снижение объемов предложения в пределах 1,3%. Количество квартир в продаже также снизилось — на 1,8% (до 44,4 тыс. лотов)».

Ускорить монополизацию рынка может и изменение законодательства, регулирующего продажу новостроек, отмечают опрошенные РБК эксперты. С 1 июля 2018 года вследствие принятого в июле 2017 года закона об особенностях формирования компенсационного фонда долевого строительства в целях дополнительной защиты прав и законных интересов дольщиков ужесточаются условия работы застройщиков. В частности, компаниям, намеренным получить разрешение на строительство нового жилья, необходим не менее чем трехлетний опыт работы на рынке строительства многоквартирных домов, а также разрешение на ввод в эксплуатацию не менее 10 тыс. кв. м многоквартирных домов. Кроме того, на специализированном банковском счете застройщика должна быть сумма в размере не менее 10% от проектной стоимости строительства.